近年、誰でも簡単にインターネット上で商品を販売できるようになり、個人での輸出入のハードルは下がってきています。

しかし、海外取引を行うにあたり、消費税に関する知識が不足していると損をしてしまう恐れがあります。

そこで今回は、輸出入時の消費税について詳しく解説していきます。

輸入・輸出時の消費税に関する基礎知識

「消費税」は、商品・サービスを購入した時にかかる税金です。

最終消費者が支払った金銭を事業者が預かり、消費税として国に納めています。

原則として消費税の課税対象となる取引は、事業者による「国内取引」と「輸入取引」です。消費税は物やサービスの「消費」に対して課されるので、最終購入者まで順に消費税が課せられます。

輸入時は最終購入者に消費税が課せられるため、輸入と同時に事業者が消費税を支払うことになります。

しかし、輸出の場合は最終購入者が日本国外の個人または法人となるため免税となります。

これらの知識を前提に、輸入取引時・輸出取引時それぞれの税務上の注意点をご紹介します。

輸入ビジネスにおける注意点

◆輸入時の消費税は10%

輸入時にかかる消費税は国内と同じ10%です。

飲食料品は国内と同じで軽減税率制度が適用されるため8%になります。(2022年7月現在)

◆輸入でも免税対象となる物品がある

個人が持ち込んだ物など、関税が課されない物品に関しては免税となります。

◆キャッシュフローに注意する

消費税は決算後の申告時に納税するものですが、仕入れ時にかかった消費税や関税はその場で負担することになります。輸入品の売上代金を回収するよりも、多額の支出が先行することになるため賢い資金繰りが重要となります。

◆記帳方法は国内取引と異なる

消費税申告書において、輸入消費税に関する記帳は国内取引と分ける必要があります。日々の記帳を徹底し、管理・集計を怠らないことが大切です。

輸出ビジネスにおける注意点

●輸出業者にのみ消費税が還付される

輸出取引は免税となるとお伝えしましたが、これは「課税事業者」である場合に限った話となります。

輸出メインのビジネスを行う場合、事業の立ち上げ時点で課税事業者に関する届出(消費税課税事業者選択届出手続)をする必要があります。

課税売上高が1,000万円未満の場合は法人でも自動的に免税となりますが、届出を忘れてしまうと還付対象とならないので注意しましょう。

●取引以外に発生する資金にも注意する

一般的な取引では、商品代金を受け取る前に製造や仕入れに費用がかかります。そのため、取引以外に必要な資金もしっかりと管理することをおすすめします。

海外取引における消費税の課否判定

海外取引では消費税を併せて請求するべきでしょうか?

それは、その取引が「課税対象であるか・否か」を基準に判断してください。

消費税の課税対象か否かを見分ける

消費税の課税対象となるか否かは、以下の項目に当てはまるかで判断されます。

◆日本国内での取引であること

◆事業者による「事業」であること

◆対価を得ていること

◆資産の譲渡(商品売買)・資産の貸付け・役務の提供(サービス提供)に値すること

個人ビジネスにおいては、「国内での取引であるか・否か」が最大のポイントとなります。

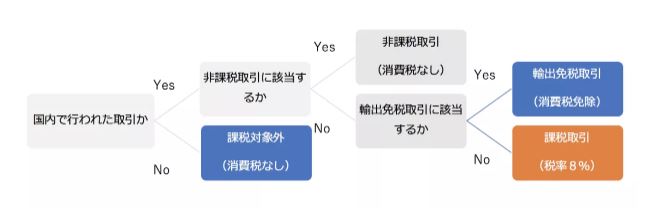

フローチャートでわかる消費税の課否判定

上記を踏まえた上で、フローチャートを作成しました。

海外取引時の消費税の課否判定は、下記のチャートに沿って判断できます。

ご覧の通り、「消費税がかからない海外取引」かどうか見分けるポイントは以下の通りです。

◆国内取引であるか・国外取引であるか

◆取引が輸出免税にあたるか

◆三国間貿易は課税対象外

※平成27年10月1日以後、電子書籍・音楽・広告の配信などの電気通信回線(インターネット等)を介して行われる提供が、日本国内に住所等がある人に提供する場合は、国内・国外のいずれから提供を行っても課税対象となります。

消費税の課否ポイント(1) 国内・国外どちらの取引であるか

国内取引であるかの判定は、以下の類型ごとに個別になされます。

資産譲渡や貸付けをする場合

原則として、譲渡または貸付け時に資産が所在していた場所が国内であれば「国内取引」となります。

国内の事業者同士が国外にある資産を譲渡または貸付けた場合は、「国外取引」となって消費税がかかりません。

ただし、船舶・航空機・鉱業権・特許権・著作権・国債証券・株券などのように例外となる取引対象もあります。

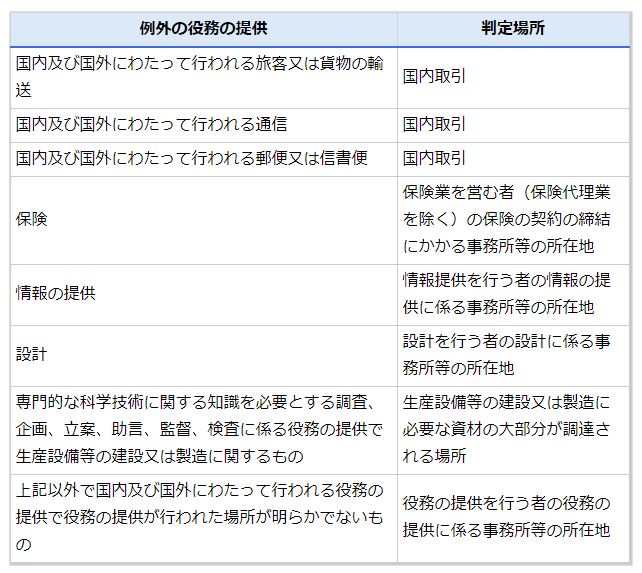

役務の提供をする場合

原則として、役務の提供(サービスの提供)が行われた場所が国内であれば「国内取引」となります。

例えば、会社Aが商品開発の一部を国内業者に外注したら国内取引となり、海外業者に外注したら国外取引となります。

ただし、以下のように例外となる役務の提供も存在します。

つまり、日本発の国際線・国際通信・国際郵便などは、国内取引となります。

電気通信利用役務の提供をする場合

「電気通信利用役務の提供」とは、電子書籍・電子音楽・電子広告の配信など、インターネットを介して行われるサービスの提供を指します。

消費税の課否判定は、原則として「サービスの提供を受ける者の住所」で決まります。

個人の場合は居所、法人の場合は主要事務所の所在地が基準となり、住所が日本であれば原則として国内取引に該当します。

◆例外となるケース

国外事業者が恒久的施設で受ける「事業者向け電気通信利用役務の提供」のうち、国内において行う資産の譲渡等に要するものである場合は、国内取引となります(リバースチャージ方式の対象)。

また、同日以後、国内事業者が国外事業所等で受ける「事業者向け電気通信利用役務の提供」のうち、国内以外の地域において行う資産の譲渡等にのみ要するものである場合は、国外取引となります(リバースチャージ方式の対象外)。

※国税庁HPより引用

金銭の貸付けなどを行う場合

以下に掲げる取引においては、貸付け等を行う者の所在地が国内にあれば「国内取引」となります。

1. 利子付きでの金銭の貸付け

2. 利子目的の国債等の取得

3. 利子を対価とする国際通貨協定に規定する特別引出権の保有

4. 預貯金の預け入れ

5. 集団投資信託、法人課税信託、退職年金等信託、特定公益信託等

6. 利息目的の抵当証券の取得

7. 償還差益を対価とする国債や約束手形の取得

8. 手形割引

9. 金銭債権の譲受けその他の承継

消費税の課否ポイント(2) 輸出免税取引にあたるか否か

輸出免税取引に該当すれば消費税は課されません。そこで、ここからは輸出免税取引について説明いたします。

輸出免税取引について

「輸出免税」とは、要するに海外の消費者へ向けて輸出する場合は消費税を取らないということです。

内国税である消費税は国内での「消費」に対して課されるところ、海外輸出の場合、「消費」するのは外国在住の人達です。そのため、海外輸出の場合は消費税が非課税になっているのです。

そこで、海外輸出に必要な物品を国内で仕入れた時に支払った消費税は、後に申告することで還付される仕組みになっています。

輸出免税取引の対象

国税庁HPでは、以下のような取引が輸出免税取引として記載されています。

(1) 本邦からの輸出(原則として関税法第2条第1項第2号《定義》に規定する輸出をいう。)として行われる資産の譲渡又は貸付け

(2) 外国貨物の譲渡又は貸付け

(3) 国内及び国外にわたって行われる旅客又は貨物の輸送(国際輸送の一環として行われる国内輸送区間における輸送を含む。)

(4) 外航船舶等の譲渡又は貸付けで船舶運航事業者等に対するもの

(5) 外航船舶等の修理で船舶運航事業者等の求めに応じて行われるもの

(6) 専ら国内と国外又は国外と国外との間の貨物の輸送の用に供されるコンテナーの譲渡、貸付けで船舶運航事業者等に対するもの又は当該コンテナーの修理で船舶運航事業者等の求めに応じて行われるもの

(7) 外航船舶等の水先、誘導、その他入出港若しくは離着陸の補助又は入出港、離着陸、停泊若しくは駐機のための施設の提供に係る役務の提供等で船舶運航事業者等に対するもの

(8) 外国貨物の荷役、運送、保管、検数又は鑑定等の役務の提供

(9) 国内と国外との間の通信又は郵便若しくは信書便

(10) 非居住者に対する令第6条第1項第4号から第8号まで《無形固定資産等の所在場所》に掲げる無形固定資産等の譲渡又は貸付け

(11) 非居住者に対する役務の提供で次に掲げるもの以外のもの

イ 国内に所在する資産に係る運送又は保管

ロ 国内における飲食又は宿泊

ハ イ又はロに準ずるもので国内において直接便益を享受するもの

輸出免税手続きのステップ

消費税の還付手続の流れは以下の通りです。

(1)消費税課税事業者への変更手続きをする

(2)輸出取引の証明書類を用意する

(3)消費税確定申告書(還付申告)を提出する

消費税課税事業者とは

消費税の還付を受けられるのは、消費税課税事業者のみとなっています。

消費税課税事業者とは、前々年の暦年における課税売上高が1,000万円を超える個人事業主、前々事業年度の課税売上高が1,000万円を超える法人事業主、および新設会社のうち、その事業年度の開始の日における資本金の額、または出資の金額が1,000万円以上の法人事業者のことをいいます。

消費税課税事業者への変更手続き方法

消費税課税事業者になるには、税務署へ「消費税課税事業者選択届出書」を提出する必要があります。

簡易課税を選択している場合は、「消費税簡易課税制度選択不適用届出書」を提出しましょう。

原則として、消費税簡易課税は提出から2年間は変更できません。

各届出書のダウンロード先は下記の通りです。

輸出取引の証明に必要な書類について

国外輸出事業者が消費税の還付を受ける際は、国外への「輸出証明書」を7年間保管しておく必要があります。

輸出証明書となる書類

1, 輸出許可書

2, 輸出許可通知書

3, 輸出申告控

4, EMSの送り状の控えなど、以下の事項が記載されており、海外輸出が証明できる書類

- 輸出した事業者の氏名または名称および住所、もしくは居所または事務所等の所在地

- 輸出した年月日

- 輸出した商品の品名、品名ごとの数量・価格

- 送り先の住所

5, 輸出免税物品購入記録票(海外旅行者向けの贈答用または自己使用として輸出物品販売場で購入した場合)

6, 船(機)用品積込承認書

海外への輸出を証明するこれらの書類を保管していなかった場合は、消費税の還付は認められません。

輸出証明書は、税務調査で必ず確認されるため必ず保管しておいてください。

確定申告書(還付申告)の提出方法

消費税の還付申請の際は、下記書類を所轄税務署長に提出してください。

◆法人課税事業者の場合(課税期間の末日の翌日から2ヶ月以内)

・課税期間分の消費税および地方消費税の確定申告書

・仕入控除税額に関する明細書(法人用)

・課税売上割合・控除対象仕入税額等の計算書

◆個人課税事業者の場合(課税期間の翌年3月末日まで)

・課税期間分の消費税および地方消費税の確定申告書

・課税売上割合・控除対象仕入税額等の計算書

課税期間を短縮して消費税の還付を受ける方法

原則として、消費税は年1回の申告となっているため、輸出事業者が還付を受ける場合は1年分をまとめて受けとることになります。

しかし、課税期間を3ヶ月または1ヶ月に短縮できる特例があります。届出をすれば、短縮された課税期間毎に消費税の申告を行うことができます。もちろん、還付金があれば期間毎に償還されます。

課税期間を短縮してもらうには、税務署に「消費税課税期間特例選択・変更届出書」を提出する必要があります。ただし、いったん特例が適用されると、以後2年間は課税期間の変更が認められなくなります。

1ヶ月毎の申告にすれば、短期間に消費税の還付を受けられるので魅力的ですが、消費税の申告を毎月行うのは予想以上に大変です。

ご自身のビジネススタイルに合った申告方法を選んでください。

まとめ

消費税をはじめ、海外取引には国内取引とは異なるたくさんのルールがあります。

海外取引のハードルが下がった一方で、税務に関する勉強やリスク管理を怠ったがために失敗する人が後を絶ちません。

グローバルなビジネスを展開するにあたっては、税務や海外取引に関するルールをしっかりと把握しておきましょう。