仕入や売上は帳簿に計上してはじめて正確に管理されたといえます。この「計上」、実は所得や納税額に影響を及ぼすため、とても重要です。そのため計上には公正で合理的な基準が設けられています。

経理業務に慣れていない場合、多義的に解釈できる税法や慣習に戸惑うことも少なくないでしょう。

この記事では、経理業務に初めてかかわる方や簿記を勉強中の方などに向けて仕入計上に関する基礎知識や具体的な計上方法をまとめていますので、是非参考にしてみてください。

計上ってなに?

計上とは、「新たに発生した数値を全体の数値に組み込むこと」を指します。

会計の世界では「帳簿に記録して決算で処理できるようにする」ことをいいます。また、実務上では利益として計上することを「上げる」、費用として計上することを「落とす」と表現することもあります。

要するに、計上とは、「組織等において発生したお金の動きを記録すること」です。

計上基準①売り上げ

売上とは、商品を販売したりサービスを提供したりした対価として組織が得るものですが、計上するタイミングはひとつではありません。

たとえば、お客様からの依頼で会社から商品を発送するとします。依頼を受け、荷出しと梱包をし、配送業者へ依頼という手続きを経て5日後にお客様の手元に届いたとします。

一口に商品を販売するといってもさまざまなパターンがあり、商品の引渡しや金銭の授受、契約締結などの時期が一致しない場合もあります。特にひとつの取引が何日にもわたってようやく完了する場合、どの時点で売上を計上するかによってその期の売上が変わる可能性があります。

期の売上が変わってしまうと所得も変わるため、納めるべき税額も変わってしまいます。納めた税金が不足していると、追徴課税が発生したり、脱税とみなされたり、余計な仕事が増えます。

売上を計上する基準となる日のことを、「売上計上基準」といいます。売上計上基準は5つあり、それぞれの会社が自社に適した基準を採用することができます。くわえて、商品や取引先ごとに基準日を選択することもできます。

しかし、この基準日は取引の度に変更することはできません。一度採用した基準日は正当な理由が無い限り変更が認められません。

以下に売上計上基準の詳細を記します。

○出荷基準

商品の発送手続きが完了し自社の手元を離れた時点で引渡しがなされたものとみなす基準です。

○納品基準

出荷した商品がお客様の下に納品された日を基準とします。お客様に納品書を渡して受領書に受領印を貰った場合は、納品書の日付が計上の基準日となります。

○検収基準

お客様が納品物に不備が無いことを確認した上で検収通知書を発行した時点で引渡し完了とする基準です。

○使用収益開始基準

土地・建物といった不動産を販売する場合に、お客様が使用可能となった時点を計上の基準日とするものです。

○検針基準

電気・ガス・水道などのインフラ事業では、検針して使用量を確認した時点を基準日とします。

計上基準②請負による売上

請負は大別すると2種類あります。物を提供する場合とサービスを提供する場合です。それぞれの計上基準は次のようになります。

物を提供する場合(建築・工事等)

○完成引渡基準

対象となるものの全部を引渡した日を計上日とする基準。

○部分完成基準

工事などで完成した部分を都度引渡し、引渡した割合に応じて対価が支払われた日を計上日とする基準。この場合は完成部分ごとに引渡し、都度対価を支払う旨の特約や慣習があることが多いです。

サービスを提供する場合(サービス業など)

○役務完了基準

すべてのサービスの提供が完了した時点を計上日とする基準。

○部分完了基準

サービスによって得られる対価を提供日数などによって算出し、一定期間ごとに金額を確定させ支払いを受ける場合、支払われる金額が確定した日を計上日とする基準。

これらの計上基準を採用する場合、売上の計上がいつになるのかを示すための証票をきちんと保管する必要があります。たとえば、出荷基準であれば配送会社の受領印が押された配送伝票、納品基準であればお客様の受領印が入った納品書などを保管しましょう。

証票は帳簿を作成する際に必ず必要になりますし、お客様とトラブルが生じた際にも重要な証拠書類となります。十分注意して取り扱いましょう。

売上計上基準は、ここまでに示したもの以外にも多数あります。業種や取引形態が多様化しているため、基準も多様化しているのです。

自社にとって不適切な基準を採用していると、税務調査などで問題が発覚して事業計画の見直しを迫られる場合もあります。また、売上計上基準を見直すことで不要な売上を計上せずに済み、節税につながることもあります。期の売上を正確に把握することは経営において非常に重要です。

売上計上基準は自社にとって正当かつ合理的なものを選択しましょう。

計上基準③仕入原価

収益に必要なものを会社が外部から購入することを仕入れといいます。仕入計上基準はいくつかありますが、仕入れた商品は販売されるまで棚卸資産として計上され、所得金額には影響を与えません。そのため、売上計上の時期と比べると仕入れの計上時期はそれほど重要でない場合もあります。

売上計上基準と同じく会社は自社に適した基準を任意に選択でき、一度採用した仕入計上基準は正当な理由が無い限り変更することができません。仕入計上基準は次の3つに大別されます。

○発送基準

取引先が商品を発送した日を計上日とする基準。

○入荷基準

商品が入荷した日を計上日とする基準。

○検収基準

入荷した商品の検収が完了した日を計上日とする基準。

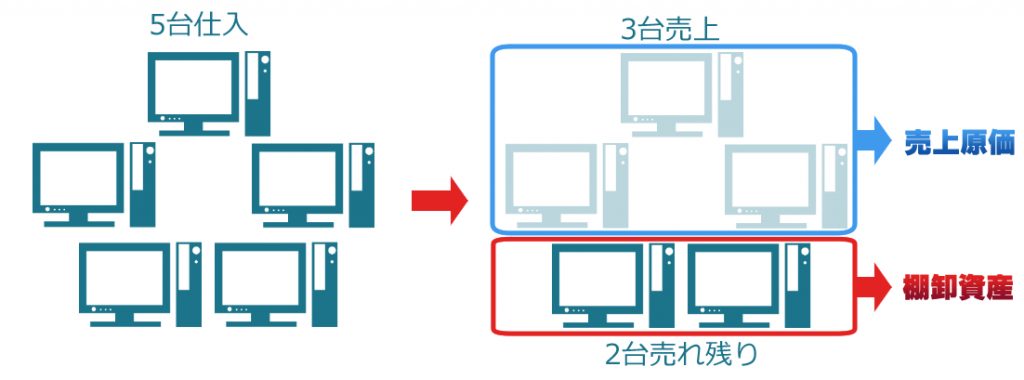

売上と違い、仕入の金額は正しい基準を元に計上したとしても、全額を費用とできるわけではありません。仕入後に販売されず在庫として手元に残っている場合、そのまま費用とすると売上と原価が対応しなくなります。期末に在庫として残っている商品は棚卸資産という資産に位置づけされます。当期の利益にはつながらず、来期以降の利益となるため、当期の費用としても計上しないのです。棚卸資産の正確な計上は税務調査での確認事項の一つなので、注意しましょう。

計上基準④経費

経費とは、事業や会社の運営にかかる正当な費用のことです。会社の利益は売上から経費を差し引いて算出します。支払った費用を経費として処理すれば、節税につなげることができます。

しかしながら、支出のすべてを経費として計上する事はできません。支払いを経費で落とせずに自費となったり所得が予想以上の額となったりしないよう、何が経費にあたるのかしっかりと把握しておきましょう。

経費と認められる支出

経費と認められる支出は、会社の事業・運営と関係のあるものでなくてはなりません。

たとえば小売業の仕入や運送費用などは経費として認められます。他にもお客様との打ち合わせ等で必要となった飲食費なども経費となります。経費として落とせる費用はさまざまですが、大まかなものを以下にまとめます。

- 交際費

- 交通費

- 消耗品費

- 通信費

- 水道代などのインフラ費

- 減価償却費

- 租税公課

他にも正当な費用であれば、経費として認められるものは多数あります。会社や担当者によって考え方に多少差異があるので、事前に確認することが肝要です。また、上述したものでも、事業関連でなければ経費としては落とせません。

出張先でおいしいお土産を見つけ、得意先に差し入れするついでに自分の家族にも買って帰ろうと思っても、私用のお土産は交際費等には該当しません。他にも、自宅が事業所を兼ねている場合、インフラ費用や家賃等を経費として落とすには限界があります。自宅部分と事業所部分との割合から正当な金額を割り出して経費に計上する必要があります。

経費計上に必要な物

どんなに正当な支出でも、取引した証拠がなければ経費として落とせません。領収書やレシート、振込用伝票などはしっかり保管しましょう。簡単に偽造できたり手が加えられるものでなければ、取引の証拠としては十分ですが、これも担当者に確認するのが賢明です。また、そういった書類が無い場合でも、支払日や支払先、金額、支払名目などの詳細を記録した出金伝票を作成すれば費用として落とすことも可能です。ただ、先に述べたように出金伝票は手を加えることが容易なため、あまりにも出金伝票での処理が多い場合、税務署からの指摘を受ける場合もあります。

また、経費計上に用いた書類は個人・法人に関係なく確定申告書提出期限の翌日から起算して7年間保存しなくてはなりません。

計上基準⑤引当金

引当金とは、将来発生する可能性のある費用や損失に備えるために、事前に損金として計上する費用のことです。急な支出に備えた経理上の保険と考えても良いです。引当金として計上するための条件は以下の通りです。

- 該当する費用・損失が将来発生する可能性が高いこと

- 該当する費用・損失が発生する原因が当期以前にあること

- 該当する費用・損失の金額を合理的に見積もることができること

これらの条件に合致する場合のみ、その金額を当期の費用・損失として計上できます。

また、引当金は「評価性引当金」と「負債性引当金」の2種類に分けられます。

評価性引当金

将来起こりうる損失に備えるため資産から控除するものを指し、さらに「貸倒引当金」と「投資損失引当金」の2つに分類できます。

・貸倒引当金・・・売掛金、貸付金などの債権が回収できず損失となった場合に備え、回収不能となる見込み額を事前に計上しておく引当金のことです。回収不能となる可能性が高い債権について、事前に個別の見積もりを出し貸倒引当金として控除することが可能です。その他の債権についても、過去の貸倒実績率に基づき一括で評価し貸倒引当金として計上することができます。

・投資損失引当金・・・持ち株や土地といった資産の価値や収益性が低下したが、回復する見込みありと判断した際に減損処理を行う代わりに計上する引当金です。この回復する見込みについては将来の予測であるため、確実な判断をすることが困難であることから計上が認められています。

負債性引当金

将来起こりうる支出に備える引当金で、債務性があるか否かでさらに2種類に分類できます。債務性があるものには「賞与引当金」「退職給付金引当金」「返品調整引当金」などがあり、債務性が無いものには「修繕引当金」「債務保証損失引当金」「損害補償損失引当金」などがあります。以下で一部詳細を説明します。

・賞与引当金・・・来期に支給する賞与のうち当期負担となる部分を見積もり、当期の費用として計上する引当金のことです。たとえば4月決算で8月と2月に賞与が支給される会社を考えてみます。2月の賞与の対象期間は9月~2月で当期内ですが、8月の賞与の対象期間は3月~8月と期をまたぎます。来期8月の対象となる当期3月の1か月分賞与を当期の賞与引当金として計上することができます。

・返品調整引当金・・・当期に販売した商品を来期には買い戻すなど返品が予想される商品に対する引当金を指します。計上できる金額も来期に返品が予想される金額相当となります。

(平成30年度の税制改正で返品調整引当金は廃止され、経過措置として、令和3年3月31日までに開始する各事業年度では引当金の処理が可能となり、令和12年までに縮小していくようになります。)

・修繕引当金・・・建物や機械など消耗する固定資産について継続して修繕費が必要になるとわかっている場合、将来必要になる修繕費用を見積もり計上する引当金を指します。これは、将来の修繕が現在の業務に起因すると考えられるため、当期の費用計上が可能です。

計上する際の注意

ここまで収支の計上について説明してきましたが、本章の締めくくりとして計上に共通する注意点をまとめます。

計上する時期のずれ(=期ずれ)に注意

計上の時期がずれると所得や納税額が変わるため、計上日は税務調査の対象の一つです。意図したものか否かにかかわらず期ずれとみなされれば追徴課税される可能性もあります。「納品基準を採用している会社が、入金確認後に売上を計上していたため計上が遅れてしまった」という期ずれがしばしばあるので、採用した基準に適した計上を心がけましょう。

計上基準の変更について

1度採用した計上基準は継続適用が原則ですが、正当な理由がある場合は変更が可能です。

たとえば、

- 販売方法が変更された

- 契約内容が変更された

- 取引条件が変更された

- 取引量が著しく変化した

などの場合には変更が認められます。

正当な理由も無く計上基準を変更したために、税務調査で利益調整のための変更とみなされ、追徴課税が行われる場合もあります。計上基準を変更する場合は、変更が必要な正当な理由を証明できる資料を用意しましょう。

計上には理解すべき項目が多く複雑に見えますが、経営において不可避な項目です。間違った解釈に基づいて計上していると税務調査の際にトラブルになることもあるので、注意しましょう。

買掛金の扱い方は企業によって異なる

買掛金とはどこかの商品やサービスを購入した際の代金を後日支払うようにする取引のことをいいます。企業間での取引では、基本的にこの買掛金で商品を購入したり、仕入れたりするのが一般的です。

この買掛金は取り扱い方は企業によって異なることに注意しましょう。企業によって商品の購入や仕入れの際の支払い方法が変わるからです。例えば各企業の取引ごとに請求書が作られてその都度代金を支払うケースです。他にも都度代金を払うのではなく、期間を定めて期間中の取引をまとめて支払うケースもあります。

このように買掛金の扱い方は取引方法によって異なるので特に注意したいところです。仕入計上を行った後は、適切に支払いを行いましょう。ちょっとした支払いに関するミスがあれば、それだけで企業としての信用がなくなってしまいます。そうなれば企業間との取引ができなくなってしまうというリスクがあるのでミスがないように管理しましょう。

売れ残り在庫は現物で確認

売れ残った商品は棚卸資産として扱います。商品は仕入れた数だけ全て売れるとは限りません。売れ残りの商品が発生するのが大半でしょう。もしこのような状態で費用として仕入計上してしまうと売上と原価に矛盾が生じてしまい、正しい利益を出すことができなくなってしまいます。

この棚卸資産は、現物が今どんな状態なのか?どのように動いているのか?などを常に管理することが大切です。棚卸資産は帳簿上ではデータでも把握ができますが、もしトラブルが発生してしまうとその把握が難しくなってしまいます。そのようなことを防ぐためにも現物を確認し、帳簿と実際の在庫にズレがないかチェックを徹底しましょう。

仕入の手順を理解する

事業で利益を上げるためには元手となる商品が必要です。取引先から商品を調達する「仕入」の手順を説明します。

仕入れた商品の分類

仕入れた商品はその性質から2種類に分類されます。モノであり実態のある「通常商品」とモノではなく実体の無い「サービス系商品」です。

たとえば、取引先から新しい顧客層を開拓したいと相談を受けたとします。自社はデータ加工のノウハウはあるが、データの取り扱いは無いといった場合、取引先のニーズに合致するデータを調査会社から仕入れる必要があります。

このように実体の無いものを仕入れるということも現代のビジネスでは少なくありません。

仕入れた通常商品は

- 一時在庫として保管される

- 自社で保管されず、そのまま取引先に納品される

- 自社商品の一部として加工される

などさまざまなプロセスをたどります。

仕入の手順の基本

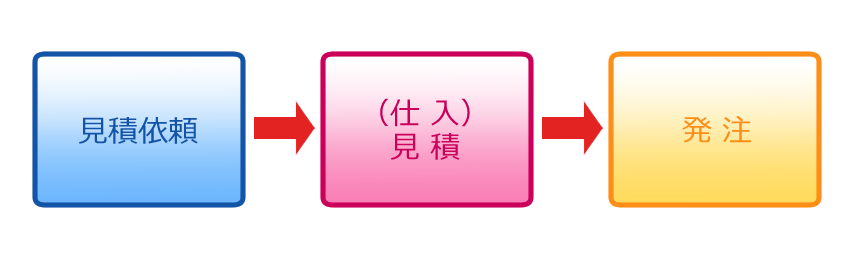

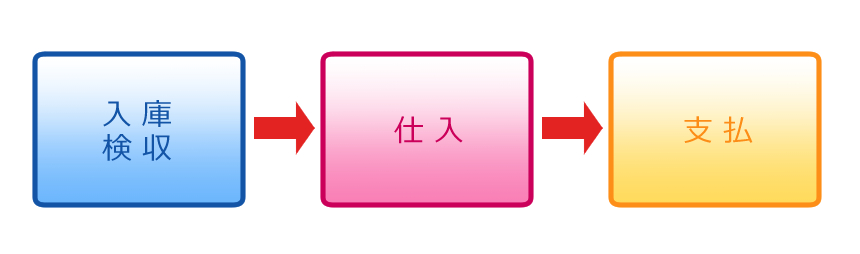

基本的な仕入の手順は「見積依頼」→「見積」→「発注」→「納品」→「仕入」→「支払」です。

懇意にしている業者がある場合や、より条件の良い業者を選定する場合など、見積依頼を出す相手はその時々で変わります。見積依頼を行う際は、「何が」「いつまでに」「どれくらい」必要かといった希望を取引先に伝えます。見積依頼を受けた取引先は、希望条件を確認した上で自社宛に見積書を提出します。

取引先が複数の場合、自社には同数の見積書が届きます。取引先の提示した見積書から最も自社の希望と合致する取引先に発注を行います。発注の際には発注書を取引先に提示します。発注書を受けた取引先からは「発注請書」が届きます。なお、「発注請書」のやりとりは省略されることもあります。

提出した見積書の内容で取引先が承認すれば、取引先から見積書に沿った「注文書」を受領します。この注文書には最終的な条件が記載されているので、自社内で条件を確認し、承諾の場合、取引先に「注文請書」を提出します。なお、「注文請書」の提出は省略される場合もあります。こうして、自社と取引先双方が取引条件に同意した状態を「受注した」といいます。その後、受注した際の取引条件に沿って商品を引渡します。

取引先に発注した通常商品が自社の指定場所にて受領される、また、サービス系商品の場合は役務が完了した際に、受け取った内容が発注内容と相違ないことを確認する作業を「検品(サービス系商品であれば検収)」といいます。検品が完了した段階で「納品」が完了したことになります。

商品が納品されたら、取引先に対して「受領書」を発行します。取引先は受領書を受け取ったあとで商品の請求書を発行します。取引先からの請求書を受け取ったら、商品を発注した際の条件どおりの支払金額、支払期日、支払い方法を以って取引先へ支払いを行います。支払の段階で支払い条件を変更することは取引先からの信頼を失うことにつながりかねません。支払い条件はしっかり確認し、遅延のないよう注意しましょう。

仕入の支払方法

仕入先への支払い方法は3種類あります。どの取引形態を採用するかで手続き内容が変わります。自社と取引先双方に都合の良い方法で取引しましょう。

○現金取引

仕入先から商品を受領した際に現金で支払いを済ませます。現金の授受があるため、取引先が発行した領収書などを受け取ります。その場で取引が完了し、後々の手続きは必要ありません。

○掛け取引(都度)

ひとつの取引ごとに支払が発生する点は現金取引と同じです。異なる点は、商品と一緒に請求書が納品され、記載の支払い方法に従い支払を行います。支払完了後に、対応する仕入の消込処理を行います。

○掛け取引(締め)

前もって締め日を設定し、期間内の複数の取引を一括して支払います。期間内に一度の請求書で支払を処理できます。しかし、支払期限が1ヶ月以上先の場合、支払手続きを行う前に次の支払請求が来ることもあります。複数の掛け取引(締め)がある場合は、金額や支払先、支払期日などを十分注意して管理する必要があります。

収支を計上するタイミング

仕入原価の計上は売上を計上するタイミングに対応しています。仕入原価は売上の原価部分と対応しているためです。たとえ仕入れしていたとしても、まだ販売していないものは在庫に分類されるため、仕入原価として計上できません。また、遠隔地からの仕入はいっそう処理がややこしくなります。

例として、決算が9月30日の会社を考えてみましょう。仕入先に9月29日に商品を依頼し、仕入先は9月30日に9月分の請求として商品を発送し、10月1日に商品が会社に届きました。経理担当が請求書どおりに9月仕入として処理してしまうと決算月の締めまでに在庫として届いていないものを仕入原価に含めることになります。税務署に指摘された結果、図らずも脱税となる可能性もあります。決算の期末から初月へとまたぐ計上ルールは正確に理解する必要があります。また、会社のルールやお金とモノの動きなども正確に把握することが大切です。

仕入費用の計上

仕入を行い、代金を決済するまでには複数の工程があります。そのため、仕入費用の計上基準もいくつか存在します。これらの計上基準は売上の計上基準同様に会社が任意に選択することができますが、1度採用した処理方法は毎期継続する必要があります。在庫をストックするための施設を保有する会社の場合、発注部門と商品を受け取る部門とが異なることがあるため、仕入の計上には「検収基準」を採用することが多いです。検収基準とは、発注部門の処理日とは一切の関係がありません。受け取り部門が商品の仕入を確認し、注文書と商品を照らし合わせる「検品」を行います。商品の数量や種類、破損の有無などを確認し、問題が無ければ仕入として計上するのです。

仕入計上の種類には以下のものがあります。

・出荷基準・・・取引先が商品を出荷した日を基準日とする

・引渡基準・・・商品が自社の手元に届いた日を基準日とする

・検収基準・・・手元に届いた商品の検収が完了した日を基準日とする

・回収基準・・・商品の決済が完了した日を基準日とする

・据付完了基準・・・商品の据付が完了した時を基準日とする

また、1度採用した計上基準は正当な理由が無い限り変更することはできません。

仕入費用を正しく把握し、規定通りの計上基準で計上したとしても全額を費用とすることはできません。売れ残りの商品は在庫として手元に残るため、費用として計上すると売上と原価に差が出てしまい正しく利益を把握できないからです。商品を5つ仕入れ、3つが当期に売れた場合、期末の在庫は2つとなります。販売済みの3つは売上に計上されているため、その分の費用も売上原価として計上されます。

そして、在庫にある2つは当期の売上には計上できません。ですが、来期以降には売上に計上される予測が立つので、期末時点では資産として計上されます。つまり、仕入商品のうち期末時点で在庫に残ったものは棚卸資産として分類されます。

仕入れた商品は、「今どのような状態か」によって費用にも資産にもなりうるのです。商品の状態を正確に把握し、正確に計上する必要があります。また、この棚卸資産の計上は税務調査においてもチェックされる項目です。

仕入と売上は対応する

実体のある商品を販売することを業とする業種では、メーカー等から販売用商品を購入することを仕入といいます。一方製造業では、製造するための材料等を購入することを仕入といいます。また、製造業においては原材料や部品、労働に従事する人の賃金やインフラ代などすべてが製造原価に含まれます。

会社において、仕入は商売の元であり利益を生む上で不可欠の要素です。質のいい商品を安く仕入れることで利益は大きくなります。うまく仕入れることが利益を大きくするために重要なのです。

業態にかかわらず、仕入れには以下の特徴があります。

- 購入価格に加え、輸送費や税額、保険料など、さまざまな付随費用(=仕入諸掛り)を含みます。

- 仕入と売上は対応関係にあり、商品が売上に計上された時点で仕入費用も計上できます。期末に在庫として残ったものは棚卸資産として、費用とは別に計上されます。

- 売上から控除できる費用として大部分を占めているため、決算で手を加えられることもあります。

この仕入は、サービス業には無い工程です。

税務調査の指摘箇所

仕入は手を加えるのが難しくない上、所得や納税額にも大きく影響するため、税務調査においても厳しいチェックをかけられます。

特に、

- 実際には行っていない仕入を計上していないか

- 仕入を水増しして計上していないか

- 仕入諸掛りを正確に計上しているか

- 棚卸資産として計上すべきものを仕入費用としていないか

- 売上として計上されていないものを仕入計上していないか

といったことは注意すべき指摘事項です。意図的に計上を偽装する事は経営者として不適格な行動であるだけでなく脱税として厳罰に処されます。

売上に関しては、計上時期が税法に定められていますが、仕入に関しては公正性こそ求められるものの決まり自体はゆるいです。商品や取引形態にさまざまな性質があることから、売上を計上するタイミングについてもいくつかの種類があります。会社や取引先の実態に適した計上基準を選びましょう。

仕入業務を行う際の仕訳

仕入れた商品を企業から受け取ったら、納品書に基づいて仕入を計上しましょう。仕入の計上基準は、検収基準なのが一般的です。仕入に関する仕訳はいくつかありますが、ここではよくある仕訳についてご紹介します。

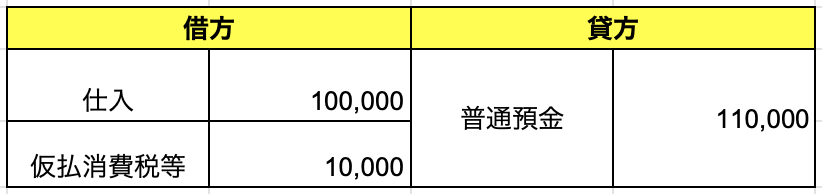

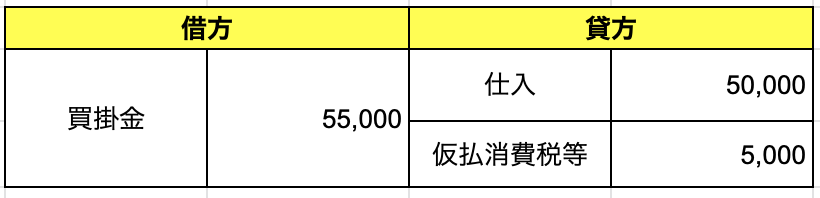

①商品を仕入れた際の仕訳

商品を仕入れるにあたってかかった費用を全て計上したのが仕入金額になります。例えば引取運賃や購入手数料、付随費用などです。付随費用とは、買入事務、整理、手入れ等に要した費用のことをいいます。

例えば「仕入先から得た商品の代金は10万円だった」時の仕訳は以下になります。

またもしこの付随費用の合計額が購入した時の金額の3%未満だった場合、取得価額に算入しなくても問題ありません。

②仕入先に返品した時の仕訳

仕入れた商品に不備があったり、そもそも届いた商品が間違っていた場合に返品することを仕入返品といいます。このような返品があった場合には、仕入を取り消すように仕訳します。

例として「仕入先に商品5万円を返品した」となった場合の仕訳は以下のようにします。

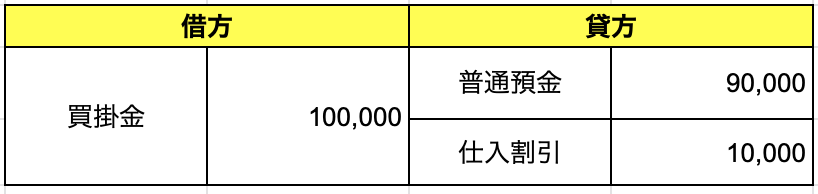

③値引きを受けた時の仕訳

「100万円の買掛金を期日よりも前に支払うことで、2万円割引してもらうことになった。」このように決められた回収日よりも早く支払いを行うことで、仕入代金を安くすることもできます。このような仕入を仕入割引といいます。

仕入割引は受取利息として考えるので、営業外収益で仕訳を行います。例えば「買掛金10万円を期日前に支払うことで、1万円割引してもらった」時の仕訳は以下の通りです。

仕入計上における買掛金の扱い

商売に必要な商品の仕入を行う際、納品と代金支払は必ずしも同じタイミングで行われるとは限りません。特に納品後に代金を支払う場合の買掛責務を買掛金といいます。買掛金は決済が完了した時点で消滅します。

仕入に関する計上基準

仕入の計上基準について、税法上では具体的な定めはありません。これは売上の計上基準の扱いとは異なります。しかし、公正な会計処理を行うべきことは言うまでもありません。仕入の手順と費用を計上する基準を以下にまとめておきます。

- 商品の注文

- 取引先が自社宛に商品を出荷→この時点で費用を計上する場合「出荷基準」といいます

- 自社の手元に商品が届く→この時点で費用を計上する場合「受取基準」といいます

- 届いた商品の検収が完了する→この時点で費用を計上する場合「検収基準」といいます

- 決済を行う

仕入に関する計上基準

仕入れた商品の代金を支払う方法は、以下の3通りです。

・商品の受け取りと引き換えに現金や小切手で支払う

・納品後に請求書を受け取り、仕入先に振り込む

・仕入前に代金の一部または全額を前受金として支払う

「掛け」払いとは

商品を仕入れた際、取引ごとにあるいは複数の取引を一括して後日代金を支払う方法を、「掛け(=買掛金)」といいます。

買掛金の取り扱い手順は以下のとおりです。

- 取引先によって締め日が異なるため、各社のタイミングで請求書が届く

- 支払内容を一元管理するため、仕入先元帳などに記録する

- 各社の支払内容に応じた方法で期日内に決済する

買掛金を扱う上での注意

買掛金とは自社と取引先との信用があって成り立ちます。買掛金の管理を怠った結果、期日内の支払を失念してしまったというのでは、取引先との信用が失われるのは当然です。

仮に、他の取引先からの売掛金回収が遅れているせいで仕入先への支払も遅れてしまう、といった状況に陥ってしまった場合は、迅速に仕入先に連絡して支払期日の延長などを打診し、仕入先の了承を得る必要があります。

買掛金や必要書類の正確な管理を徹底し、事前に取り決めていた支払い方法に従った決済を行うことは、ビジネスを行う上で最も重要なことのひとつです。取引先からの信用を失った会社に未来はありません。

仕入先が複数ある場合

仕入先が複数ある場合には、仕入先ごとに買掛金を管理する必要があります。

納品書や請求書などを仕入先ごとに分けて保存しておき、支払う金額が一目で分かるようにしておきます。この時に、手数料や前月からの繰越金などを一緒に保管しておくことで、計上をスムーズに行えます。

他の仕入先と情報が混ざってしまったり、支払う金額を間違ったりすることは、取引先との信頼関係に関わる重大なミスになりかねません。手間に感じるかもしれませんが、丁寧に管理・保管をするようにしましょう。

仕入割引を活用する方法

「仕入割引」は、大きく分けて2つの種類に分けられます。

- 支払日の前倒しによる割引

- 支払方法の変更による割引

支払日を前倒しすることで、取引先に早い段階で買掛金が届きますので、その分早く銀行などに預けられます。その結果、銀行の利息が増加して、取引先が少し得することになります。取引先に利益が出るため、利息分の金額を割引してもらうことが可能です。

また、手形などで取引している場合には、手形を現金に交換するなどの手間があるため、時間が掛かってしまいます。支払方法を現金取引に変更すれば、手形を交換する手間が省けるので割引してもらえます。

仕入れ割引は、企業側の資金繰りの面から考えると、現金が早く手元に届く好都合なシステムです。そのため、積極的に取り入れられている方法になっています。

仕入割引の注意点

仕入割引は一見お得な方法ですが、場合によっては損してしまうことがあります。

仕入割引は、買掛金のうち取引先側の利息金額を割引するシステムです。そのため、取引先で発生した利息よりも自社の利息の方が多ければ、かえって損になってしまいます。

仮に、仕入割引で取引先が貰う費用が100円である場合を考えてみましょう。つまり、100円お得に割引してもらっている状態です。

手元に買掛金が残っている時に、利息がいくら貰えるかを確認します。

もし利息が70円なら、仕入割引を使った方が30円分利益大きくなります。したがって、手元にある方が利益が減ってしまいますので、仕入割引をするべきと言えます。

一方で、利息が150円だった場合には、早く渡してしまうことで、本来得られるはずだった150円のうち、50円分が損になってしまいます。そのため、仕入割引をすると損です。

また、早めに買掛金を支払ったことで、次の事業や仕入れに回せる資金が足りなくなる場合には、仕入割引を選ぶと危険です。手元の資金に余裕があるか確かめてから、仕入割引を取り入れるようにしましょう。

仕入におけるポイントの利用

商品を購入するとポイントがたまることは珍しくありません。特に商売などで仕入をすると店舗でも電脳でもどんどんポイントがたまるでしょう。ポイントだけで生活することが可能な人もいるかもしれません。

経理におけるポイントの捉え方

仕入等でたまったポイントの扱いについて疑問をもたれる方も少なくないでしょう。

これらのポイントは経費として計上できません。経理にポイントを持ち込むと多少話がややこしくなります。いくつかの例を考えて説明します。

税金について

たとえば、量販店で10万円のパソコンを仕入れたとします。ポイントは、わかりやすいように10%とすると、1万ポイントを獲得したことになります。

仕入れたパソコンを転売して15万円の価格が付いたとします。ここでもわかりやすいように各種費用を省くと、(売上)-(仕入れ価格)=利益で5万円の利益が出ました。税務上この5万円は所得とみなされ税金がかかります。この式にポイントを考慮して仕入費用を9万円とすると計算がずれてしまいます。そのため、ポイントが付く場合でも仕入に計上するのは実際に支払った金額となります。

ではさらに後日、同じ量販店で6万円の商品を購入する場合、1万ポイントを使って5万円で商品を購入することはできるのか。

ここでのポイントは利用可能です。当然、仕入れ値は5万円として計上します。ただしこの場合、商品自体の価値は変わらずにポイント分「計上できる仕入費用」が少なくなるので、売上が大きくなります。売上が大きくなると、そこにかかる税金も大きくなるので、メリットがあるとはいえません。

一方、6万円の商品を購入する際にポイントを使わず、同じ量販店内の食品コーナーでお菓子を買ったとします。もともと計上されないポイントを使っているので、会社の費用とは無関係です。もちろん、お菓子を食べることと会社の収益とは直接の関係もありません。仕入等でたまったポイントは会社で使ってもたいしたメリットはありません。私生活に使うことで自身の出費を抑えることができ、お得に生活することが可能です。以上のことから、仕入でたまったポイントは会社の計算で使うより私生活に充てることをお勧めします。

経費になるもの、ならないもの

経費として落としにくいものは、簡単に言えば「会社が必要としないもの」です。具体的には「服飾品」「コンビニでのちょっとした買い物」「スーパー等で買う普通の食事」などがあげられます。

ただし、それぞれ例外もあります。たとえば、普段の仕事では服装が自由なのに、年に1度、さまざまな業界人が集まる交流会に出るためにフォーマルな服装が必要になるような場合です。この場合の服飾費を経費と認める経理担当もいます。

コンビニやスーパーでの買い物も同様に、夕食や小腹を満たすための買い物は経費として落とせません。

しかし、仕事詰めのスタッフをねぎらうためにお菓子と飲み物を買ったなど、会社を運営する上で意義のある費用に関しては経費として落とせる場合もあります。

締め日以降の計上の取り扱い

これまで売上計上の時期については通達でのみ規律されていました。しかし、平成30年度の税制改定を経て、法令で定められることになりました。

そこで、ここからは売上計上の時期の中でも「締め日から月末までの仕入・売上の取り扱い」について解説します。この間の処理は決算期特有のものなので、いざ時期となると「どうだったっけな?」となる方も少なくありません。税務調査でも指摘されやすい箇所であり、指摘はされなくても余計な税金を納めていたということもしばしばです。よく理解して、業務に役立てましょう。

締め日以降の売上計上

決算期の締め日は会社によって異なります。月末を締め日としている会社にとっては締め日以降の取引について頭を悩ませる必要はありません。

一方で締め日が25日の場合はどうでしょう。取引先との慣習で、締め日にいったん納品を締め切り、決算月が終わってからまとめて納品を行うという取引もあるかと思います。この締め日から決算月の末日までの売上のことを帳端売上といいます。この間に売上があれば、原則として当期の売上げに計上しなくてはいけません。

法令と整合性のない理由

「当社では売上計上を取引先の締め日にあわせて行っています」というような正当性のない理由は税務調査で通用しません。原則として期中の取引は相手方に商品を引渡した分まで売上計上しなくてはなりません。慣習としての締め日は、あくまで税制に従ったものでなくてはならないのです。なお、法人税基本通達において売上の計上基準を「引渡基準」としています。また、実体のある商品の授受がないサービス業においては「サービスの提供が完了した日」を基準にします。

法人税基本通達

(棚卸資産の引渡しの日の判定)

2-1-2 棚卸資産の販売に係る収益の額は、その引渡しがあった日の属する事業年度の益金の額に算入するのであるが、その引渡しの日がいつであるかについては、例えば出荷した日、船積みをした日、相手方に着荷した日、相手方が検収した日、相手方において使用収益ができることとなった日等当該棚卸資産の種類及び性質、その販売に係る契約の内容等に応じその引渡しの日として合理的であると認められる日のうち法人が継続してその収益計上を行うこととしている日によるものとする。この場合において、当該棚卸資産が土地又は土地の上に存する権利であり、その引渡しの日がいつであるかが明らかでないときは、次に掲げる日のうちいずれか早い日にその引渡しがあったものとすることができる。(昭55年直法2-8「六」により追加、平30年課法2-8「二」により改正)(1)代金の相当部分(おおむね50%以上)を収受するに至った日

(2)所有権移転登記の申請(その登記の申請に必要な書類の相手方への交付を含む。)をした日

固定資産の計上基準

これまでの売上計上基準は、「引渡基準」で処理したほうが税務調査等でも問題になりにくいという程度のものでした。では、売上に寄与しないものの売却、つまり自社で使用していた固定資産の売却分についての計上基準はいつになるのでしょうか。これについても売上と同じく「引渡基準」を適用します。例外として、契約書を締結した日を基準日とすることも可能ですが、原則は鍵を引渡した日や不動産登記を行った日が基準日です。

法人税基本通達

(固定資産の譲渡による収益の帰属の時期)

2-1-14 固定資産の譲渡による収益の額は、別に定めるものを除き、その引渡しがあった日の属する事業年度の益金の額に算入する。ただし、その固定資産が土地、建物その他これらに類する資産である場合において、法人が当該固定資産の譲渡に関する契約の効力発生の日において収益計上を行っているときは、当該効力発生の日は、その引渡しの日に近接する日に該当するものとして、法第22条の2第2項《収益の額》の規定を適用する。(昭55年直法2-8「六」、平30年課法2-8「二」により改正)(注)本文の取扱いによる場合において、固定資産の引渡しの日がいつであるかについては、2-1-2の例による。

締め日以降の売上計上―例外―

指摘の多い「締め日以降の売上計上」漏れですが、計上しなくてもよいという例外があります。それは以下の2つの条件を満たしている場合です。

- 毎期継続して、締め日以降の売上を計上していない事実がある

- 締め日が決算期末からおおむね10日以内である

特に注目したいのが「毎期継続」の部分です。つまり、合理的理由があって計上していないことが重要であり、「利益操作のため今回だけは・・・」というのは認められないということです。毎期継続して計上していない、かつ、決算月末日から10日以内程度であれば売上計上しないことも認められます。

法人税基本通達

(決算締切日)

2-6-1 法人が、商慣習その他相当の理由により、各事業年度に係る収入及び支出の計算の基礎となる決算締切日を継続してその事業年度終了の日以前おおむね10日以内の一定の日としている場合には、これを認める。(昭55年直法2-8「十」により追加、平12年課法2-7「七」、平15年課法2-7「十」、平19年課法2-5「三」により改正)(注)法第二編第一章第一節第五款第一目から第四目までの利益の額又は損失の額の計算の基礎となる日(受益者等課税信託である金銭の信託の信託財産に属するものに係る計算の締切日を含む。)を継続してその事業年度終了の日以前おおむね10日以内の一定の日としている場合においても、当該計算の基礎となる日とすることに相当の理由があると認められるときは、同様とする。

締め日以降の仕入計上

締め日以降であっても売上については原則計上する必要があることがわかりました。では、仕入れについては、どのような扱いになるのでしょう。こちらも売上同様計上する必要があるのでしょうか。

仕入れについては計上する必要はありません。ただし、計上しない場合は納税額が多くなる可能性があります。税務署は税金の不足については言及しますが、多く納める分には何も言ってきません。仮に納付する税金を必要額より少なく申告した場合、税務署は追徴課税を行います。一方で納付する税金を多く申告した場合、払い戻し手続きをこちらからとらない限り「あなた、多く払い過ぎてるので返還しますね」といったアプローチは一切ありません。税制をしっかり理解してこちらが気をつけなくてはならないのです。

ここで確認ですが、売上原価は「期首棚卸額+当期仕入額-期末棚卸額」となります。

売上原価が高くなれば、それに伴って利益も多くなります。利益を多く申告するという事はそこにかかる税金も必然的に多くなります。仮に締め日以降に納品があった場合、実地棚卸の作業で期末仕入分の在庫を確認して期末棚卸資産を正確に把握しておかないと不要な税金を納めることになります。

また、消費税についても、実際に納品された商品にかかる消費税分は納税額から差し引くことが可能ですが、締め日以降の納品分については仕入認識されていないため、これまた不要な税金を納めることになります。

締め日以降の仕入計上を失念したところで、来期には仕入計上されます。その時になってから払いすぎた税金を取り戻すことは可能ですが、先に支出してしまうのは、資金繰りの面から見てもあまりおすすめはできません。

まとめ

仕入も売上も、計上についての考え方には大差ありません。計上基準に従い、仕入の事実があれば計上します。実態のある商品か実体のないサービスかで多少違いはありますが、考え方は同じです。

計上基準はいくつも存在するので、ざっくりと「仕入したら計上する」ことを覚えておきましょう。

ただ、仕入はすべて費用として計上できるわけではありません。期末の売れ残りは「期末棚卸資産」として費用から控除します。期末棚卸は所得と納税額に影響することから税務調査でも指摘事項となります。正確な管理に留意しましょう。