実店舗を運営する方やインターネット上で商品を販売されている方は、仕入れ率と原価計算についてご存知のことかと思います。

しかし、いざ説明しようと思うと難しく感じませんか。

この仕入れ率、原価率と税制について知っておくことには、メリットがたくさんあります。

そこで今回はサービス業に必須の仕入れ率、原価率、税金制度について説明していきます。

一個ずつ丁寧に説明していきますので、ぜひ最後までご覧ください。

原価率を考えれば収益は改善する?

原価率とは商品の売上に対する原価の比率です。

この原価率が高いか低いかで利益が変わってきます。

ところで、商品を仕入れ、お客に売るというビジネスをしている方にとって経費は当然必要なものです。

例えば店舗を経営している人は家賃であったり、人件費だったりなど様々な経費が掛かってきます。

そんな中利益をアップさせたいと思ったらどうしますか。

一番に考えつくのは商品をたくさん売るということではないでしょうか。

「売上から経費を差し引いた金額が利益になるのならたくさん売ればたくさん儲かる」という発想です。

ところが、この考え方は経費について誤った見方をしています。

どれだけ売上が上がったとしても経費がその分大きくなってしまっては意味がないからです。

経費が大きくなればなるほど利益は大きくなるどころか少なくなってしまいます。

それどころか、マイナスになってしまったりするかもしれません。

では、確実な利益を得るためにまず取り組まなければならないことは何でしょうか。

それは経費を抑えること、そして売価に対する原価率を考慮に入れることです。

仕入売上比率を理解しよう!

仕入売上比率と聞くと難しいイメージを持ってしまうかもしれませんが、これは仕入原価率と同じ意味です。つまり、売上に対する原価の割合を示しています。

実際に例を見てみましょう。仕入れを90万円、売上高160万円とします。

このとき仕入売上比率はどのようになるでしょうか。

仕入れは売上高の何割かを求めればいいわけですから、

90万(仕入れ)÷160万(売上)×100(割合を求めるため)=56.25

という計算式となり、約56%が仕入売上比率ということになります。

一般的に店舗運営型で大体60%程度が仕入売上比率となっています。

この仕入売上比率は在庫変動などを考慮に入れていない数値です。

ですので、1週間・1ヶ月などの一定期間の割合を求めるときに使用します。

原価率を詳しく見ていこう!

では、原価率とはなんでしょうか。これは売上に対する原価の割合のことです。

お客さんに売った金額の中にその商品を仕入れるために掛かった金額がどれくらい含まれているかを表した数値のことです。

原価率は次の式で表すことができます。

原価率=商品を仕入れるのにかかった金額÷お客さんに売った値段×100

例を考えてみましょう。

- 例1 380円で仕入れた品物が1500円で売れました。原価率はどのくらいでしょうか。

- 例2 180円の材料で作ったケーキを450円で販売しました。原価率はどのくらいでしょうか。

まず例1を考えましょう。お客さんに売った価格は1500円です。仕入れにかかった金額は380円です。

式に当てはめてみると

380÷1500×100=25.33・・おおよそ25%ですね。

では例2の場合はどうでしょうか。

お客さんに売った価格は450円です。ケーキを作るのにかかった金額がいわば商品の仕入れ値ですね。

つまり180円です。

計算式は180÷450×100=40・・おおよそ40%です。

業種や業態によって変わりますが、一般的に原価率は25%~30%と言われています。

上記の例で考えると、例1の商品はおおむね適正価格で販売できています。

しかし、例2のケーキはもう少し原価率を下げる必要があるのではないでしょうか。

つまり販売価格を引き上げるか、材料費をもっと安く抑えることを検討する必要があるということです。

見逃してはいけない!ロス率

ロス率について説明する前に、まずロス高について説明します。

ロス高とは販売価格から値引きしたり、廃棄処分や原因不明な事由によって生じる損失分のことです。

そして、ロス率とはロス高が売上げのどのくらいを占めているかを示した値です。

ロス率は直接的に利益を減少させる原因です。

ロス高は過多な仕入れや廃棄処分などで発生した損失額を示しています。

ロス高は次の計算式で表すことができます。

(販売金額×廃棄処分の個数)、(値引き金額×値引きした個数)です。

例を見てみましょう。

- 仕入れ原価・・500円(15個)

- 販売価格・・1500円(12個)

- 値引き個数・・2個

- 1000円で販売。廃棄処分・・1個

この条件の時のロス率はいくらでしょうか。

順番に考えましょう。まずロス高を計算します。

ロス高・・・廃棄分(1500×1)+値引き分(500×2)=2500

ロス率・・・2500(ロス高)÷(1500×12+1000×2)(売上分)×100=12.5

約13%のロスが発生しています。

一般的な飲食店が5%といわれていますので、このお店はかなり改善が必要です。

販売価格を上げるか、値引率を下げるかしなければならないでしょう。

ちなみに、廃棄処分をなくすだけで大幅にロス率を減らすことができます。

上の例で考えると、もし廃棄処分の品物を1000円で売ったとしたらロス率は約7%です。

廃棄処分を減らすには、そもそも仕入れの段階で不必要な発注を減らすことが重要です。

需要を考えて仕入れをすることが、利益の減少を防ぐために重要であることが分かります。

原価率とロス率を下げることが利益向上の秘訣

先述したように、原価率を下げることは、利益を大きくするための重要な手段です。

しかし、もっと重要なことはロス率を下げることです。

では、具体的にどのようにすれば良いのでしょうか。飲食店にターゲットを絞って考えてみましょう。

飲食店でロス率を減らすには廃棄を減らすこと、オーバーポーションに気をつけることです。

順番に考えていきましょう。

食材の廃棄を減らす-使う分のみを注文する-

時折、仕入れる品物が大特価というときがあります。

「今日は安いからいつもより多めに買っておこう」と考える飲食店のオーナーも少なくありません。

でも実際は思ったより使い切れず廃棄処分、なんてことを経験するオーナーも大勢います。

商品を多く仕入れればお客さんが多く入ってくるというわけではありません。

逆に、お客さんが多く入ってきそうだから仕入れを多くしようと考えるべきです。

安く売っていたから多く仕入れるというのでは、結果的に原価率を高くすることになってしまいます。

また、在庫の管理も重要です。

冷蔵庫の奥に食材が眠っているにもかかわらず同じものを別途注文してしまったりすると、ロスにつながります。

使う分だけ注文する、在庫管理の徹底を心がけましょう。

料理のオーバーポーションに注意をする

個々のメニューにはどのような食材をどの程度利用するかが大体決まっているものです。

その量を超えて使用するとオーバーポーションになってしまいます。

食材を予定よりも多く使ってしまうことは原価率の上昇につながってしまいます。

また、お客様の印象も悪化し、潜在利益を失ってしまう可能性もあります。

初めて来店したお客様に提供した料理の量が多かったとしましょう。

しかし、次回来店時に提供されるのが通常の量であったとすると、規定の量であっても損をしたように感じてしまうからです。

レシピの量を守って料理を提供することは、原価率を下げるためだけでなく、お客様のリピート率を高めるためにも重要なことなのです。

看板メニューでお客様にアピールする

原価率やロス率も大事ですが何より重要なことはお客様が来店してくれることです。

お客様がいなければ商売は成り立ちません。

そこで、コストのことには目をつぶって、材料費の割に値段を抑えた集客用の看板メニューを作成することも大事です。そのメニューを通して、値段の割においしいとお客様に感じていただいたり、お店の料理のおいしさを知ってもらえれば、コストパフォーマンスが良いと感じたお客様がまた訪れてくれるようになります。

そのときは他のメニュー(適正なコストで作られている料理)も注文していただけるでしょうから、利益を上げることができます。

このような利益を度外視した集客目的のメニューをフロントエンド商品、利益を上げるための商品をバックエンド商品といいます。

しかし、あくまでも集客目的のメニューなので、バックエンド商品の注文を引き出せるよう工夫することが必要です。例えばフロントエンド商品とバックエンド商品を組み合わせたり、メニューのおすすめとして目につきやすいページに表示したりするようにしましょう。

うまくお客様が注文できるよう誘導することが大切です。

簡易課税制度って何?節税対策の基礎知識

商品を販売する事業者にとって一番身近な税金といえば消費税ですね。

消費税はお客様から一旦預かったうえ、事業主が一括して国に支払いを行ないます。

しかし、事業主としては商品を仕入れるときにも消費税を払っています。

商品を生産、流通させる毎に消費税が発生してしまうことを避けるため、その分をお客様から預かった消費税と相殺することができます。このことを仕入れ控除といいます。

この消費税の計算方法は2種類あります。

- 「簡易課税方式」

- 「原則(一般)課税方式」

です。

簡易課税方式は課税売上高が5000万円以下で、制度の適用を受ける旨の届出書を事前に提出している事業者に認められた計算方法です。

これに対して、原則(一般)方式は、事業者が商品を仕入れたり、売却したり、経費を支払ったりなどの取引で支払った消費税をすべて記録しておき、後からお客から受け取った消費税分の金額からこれを控除し残りを納付するという方式です。

取引のすべてを記録しておくのは、中小企業にとってはかなりの負担となる業務です。

そこで、簡易課税方式が中小企業に認められています。売上げの消費税額の一定割合を納付すると決めて納付する方法です。売上げに関してのみ記録すれば良いので事業負担がかなり軽減されます。

中小企業は上記のどちらかを選択することができます。

みなし仕入れ率を理解しよう!

簡易課税方式を選択すると売上げの消費税額の一定割合を納付します。

この一定割合を専門用語でみなし仕入れ率といいます。

このみなし仕入れ率は業種によって異なります。

卸売業は仕入れ額が大半となるため90%と設定されており、サービス業などは逆に50%と低くなっています。

次に簡易課税方式の事業区分について見ていきましょう。

簡易課税の事業区分には何があるの?どのように控除額が異なるの?

- 第一種事業 みなし仕入れ率:90%

卸売業(仕入れが大半となるため一番高く設定されている。) - 第二種事業 みなし仕入れ率:80%

小売業・[農業・林業・漁業](飲食料品の譲渡に係る事業に限る) - 第三種事業 みなし仕入れ率:70%

製造業・[農業・林業・漁業](飲食料品の譲渡に係る事業を除く)・鉱業・建設業・電気業・ガス業・熱供給業および水道業 - 第四種事業 みなし仕入れ率:60%

その他の事業 - 第五種事業 みなし仕入れ率:50%

サービス業(飲食店業に該当するものを除く)・金融業・保険業・運輸通信業 - 第六種事業 みなし仕入れ率:40%

不動産業

簡易課税方式であれば、課税仕入高の額に関係なく課税売上高を基準に納めるべき消費税額を計算できることになります。

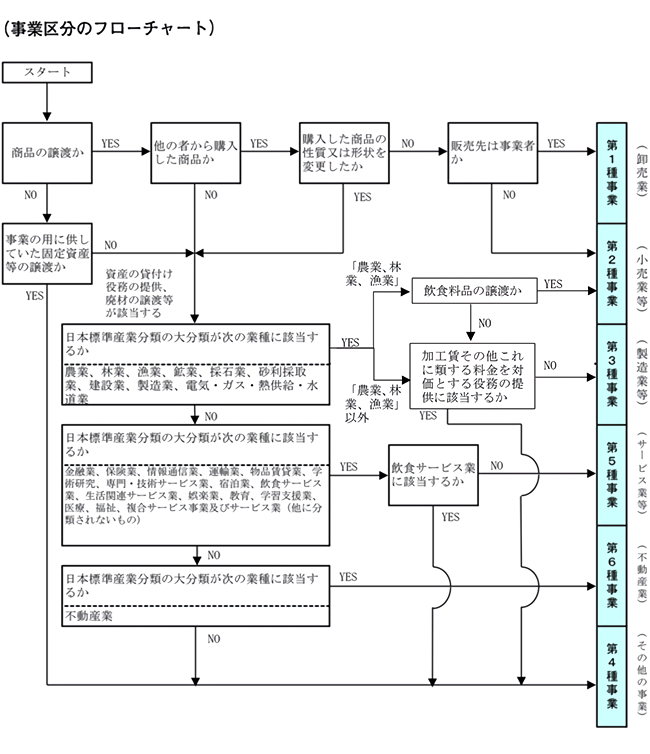

どのように事業区分を決定するの?区分判定の流れの解説

事業区分の決定は国税庁が資料として公開しているフローチャートから知ることができます。

主に次のことに注意しましょう。

- 商品の譲渡か

- 他の者から購入した商品か

- 購入した商品に少しでも加工、加熱処理をするか

- 販売先は事業者か一般客対象か

たとえば、卸売業か小売業かの違いはどこにあるのでしょうか。決定的な違いは事業者を相手に商品を販売しているか否かですね。

また、加工処理に関していえば、仕入れた品物をそのまま販売するか否かで業種が異なってきます。

例えばハムやお肉を仕入れてフランクフルトやステーキとして一般客に販売することは加工処理にあたります。

この場合は第四種の飲食業になります。

ご自身の事業がどの業種に該当するのか不安なときは、税理士などの専門家に任せるか税務署に相談するのが得策でしょう。

簡易課税方式では一般課税方式よりも事業負担が少なく、ぜひ活用したい制度ですが、自分がどの業種になるかで納付額も異なってきます。

簡易課税方式を採用した場合は分類された事業区分によって仕入れ控除額を計算していきます。

正しく理解して賢く制度を活用しましょう。

複数の業種の場合はどうするの?簡易課税方式特例制度の紹介

これまでは1つの業種の事業しか行っていない企業について説明してきました。

それでは、2業者や3業種にわたって事業をしている場合はどのような計算をするのでしょうか。

例えば、サービス業(第五種に該当)の会社が所有していた土地を売却(第六種に該当)した場合はどうなるでしょうか。

このようなケースでは、それぞれの事業毎に区分を分け、それぞれの消費税額にみなし仕入れ率を乗じた金額が仕入れ控除率になります。

ただし、以下の特例制度に該当する場合は異なってきます。

2つ以上の事業を行っている企業で1つの事業の課税売上高が75%以上に当たる場合

2つ以上の事業を展開している企業で、1つの事業が全体の課税売上高の75%を占めている場合は、すべての課税売上高に75%以上の事業のみなし仕入れ率を乗じることで仕入れ税額控除の計算をすることができます。

3つ以上の事業を展開しており、そのうち2種類の事業区分の課税売上高が全体の75%に当たる場合

3つ以上の事業を展開している場合は、2つの事業の課税売上高が75%を占めている必要があります。

該当する場合は、2つの事業のうちみなし仕入れ率が高い事業にはみなし仕入れ率が使用されます。

その他の売上高に関しては、75%を占める事業でみなし仕入れ率が低いみなし仕入れ率が用いられます。

以上のようにみなし仕入れ率を用いて仕入れ控除の金額を算出していきます。

事業毎の売上高を区別していない場合

2つ以上の事業を展開している企業で課税売上高を事業ごとに算出していない場合は、全体の売上高に対して、すべての事業区分の中から最も低いみなし仕入れ率を用いて仕入れ控除額の全額を算出します。

金融業・不動産業のみなし仕入れ率の引き下げ決定!平成26年度税制改正の概要

中小企業の事業負担の軽減を目的として、平成26年度の税制改正で簡易課税方式のみなし仕入れ率が一部変更になりましたので、事業者の皆さんはご注意ください。

簡易課税制度をもう一度考えよう

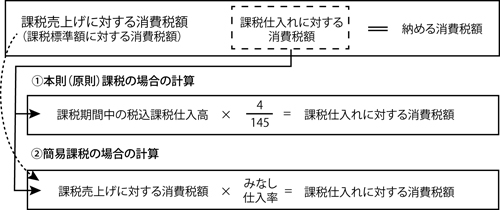

大事なことなので、もう一度消費税額の計算方法について説明しておきます。

国に納める消費税額の計算方法には2種類あり、

- 原則(一般)課税方式

- 簡易課税方式

がこれにあたります。

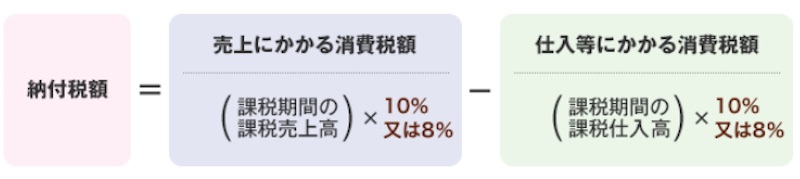

原則(一般)課税方式では受け取った消費税から支払った消費税を差し引くことによって納税額を算出します。

ですから売上げ、仕入れなどを細かく記帳し、算出しなければならないので中小企業にとっては事業負担になってしまいます。

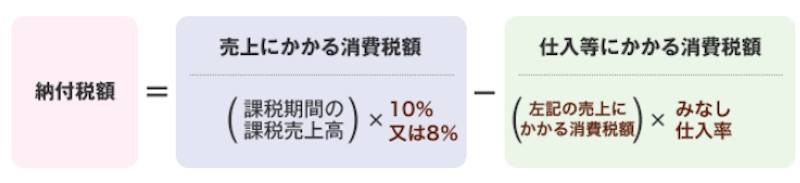

一方で簡易課税方式は事業区分ごとにみなし仕入れ率が定められており、受け取った消費税からみなし仕入れ率を乗じて納付額を算出する方式です。そのため売上げのみを記帳すれば良いので中小企業にとっては負担を軽減することができます。

簡易課税方式を適用できるのは、

- 一定期間(前々年又は前々事業年度)の課税売上高が5000万円以下であること

- 税務署に「消費税簡易課税制度選択届出書」を提出している企業

です。

みなし仕入れ率の改正ポイント

みなし仕入れ率は事業区分ごとに決定されています。みなし仕入れ率とは事業者が受け取った消費税から税額控除ができる一定の割合のことです。仕入をすることが多い卸売業や小売業が高く設定されており不動産業が一番低く設定されています。

下記の表をご覧ください。

| 事業区分 | 事業の内容 | みなし仕入れ率 |

|---|---|---|

| 第1種事業 (卸売業) | 他の者から購入した商品をその性質及び形状を変更しないで、ほかの卸売業者または小売業者に販売する事業 | 90% |

| 第2種事業 (小売業) | 他の者から購入した商品をその性質及び形状を変更しないで、消費者に販売する事業 | 80% |

| 第3種事業 (製造業等) | 農業、林業、漁業、鉱業、建設業、製造業(製造した棚卸資産を小売する事業を含む。)、電気業、ガス業、熱供給業及び水道業(これらの事業のうち、第1種及び第2種事業に該当するもの、加工賃を対価とする役務の提供を行う事業を除く。) | 70% |

| 第4種事業 (その他) | 第1種~第3種・第5種・第6種に該当しない事業 (例)飲食店業、加工賃を対価とする役務の提供を行う事業、 | 60% |

| 第5種事業 (サービス業等) | 50% | |

| 第6種事業 (不動産業) | 不動産業(第5種より) | 40% |

この改正のポイントは2つあります。

1.金融業・保険業の事業区分を第五種事業に変更。それに伴いみなし仕入れ率を50%に変更。

2.不動産業の事業区分を新設した第六種事業とし、みなし仕入れ率を40%に変更。

みなし仕入れ率は事業区分によって決定されており、簡易課税方式を採用する企業は課税売上に対する消費税額にみなし仕入れ率を乗じて納付額を決定します。二つ以上の事業を経営している場合は加重平均などの方法によって決定します。

なぜみなし仕入れ率が引き下げられたの?

簡易課税方式は課税売上高の一定割合を納めるという方式です。つまり、原則(一般)方式で算出した仕入れ控除額よりも簡易課税方式で算出した控除金額のほうが大きくなる場合があります。この場合「益税」が発生する結果となります。

会計監査院などの報告によると、金融業、保険業、不動産業はみなし仕入れ率と実際の課税仕入れ率の差が特に大きいようです。それでみなし仕入れ率を見直し、この差を縮小させるようにしました。これがみなし仕入れ率が引き下げられた理由です。今後もみなし仕入れ率の見直しのほか適用事業者の見直しなども検討されています。

実際に消費税を計算してみよう

実際の消費税はどのように計算するのか残高試算表を用いて練習してみましょう。その前に税額の計算方法をもう一度復習します。

税金(消費税)の正しい計算方法

(1)通常の消費税額の出し方:原則(一般)方式

仕入等に掛かった消費税は、課税売上高割合が95%の場合全額控除することができます。

また、一定期間における課税売上高が5億円を超える場合は、個別対応方式もしくは一括比例配分方式のどちらかの方法で仕入れ控除額の算出をするように定められています。

一括比例方式を採用した場合、2年間は変更できません。

(2)簡易課税制度の消費税計算

簡易課税制度の場合は、実際の仕入等に掛かった消費税額とは関係なく、課税売上高とみなし仕入れ率によって納付額が決定します。原則(一般)方式と簡易課税方式では大きな差が生じる場合があります。

また簡易課税方式を適用するには税務署に申告しなければいけません。

■みなし仕入れ率

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業 | 80% |

| 第3種事業 | 製造業等 | 70% |

| 第4種事業 | 飲食店業(1.2.3.5.6以外の事業) | 60% |

| 第5種事業 | 運輸通信業、金融・保険業、サービス業(飲食店業を除く) | 50% |

| 第6種事業 | 不動産業 | 40% |

| (注) 平成27年4月1日以後に開始する課税期間については ①金融業及び保険業を第5種事業とし、みなし仕入れ率を現行60%を50%とする ②不動産業を第6種事業(新設)とし、みなし仕入れ率を現行50%を40%とする |

||

例題1:原則(一般)方式

A社の残高試算表です。この表から消費税納付額を計算します。

■残高試算表

| 勘定科目 | 残高 | 勘定科目 | 残高 |

|---|---|---|---|

| 現金・預金 | 13,836,000 | 買掛金 | 2,575,000 |

| 売掛金 | 4,310,000 | 仮受消費税 | 2,800,000 |

| 仮払消費税 | 2,454,000 | 借入金 | 3,000,000 |

| 差入保証金 | 4,100,000 | 資本金 | 12,000,000 |

| 仕入及び経費 | 30,675,000 | 売上 | 35,000,000 |

(注)売上は全て課税売上げであり、仕入及び経費は全て課税仕入れである

| 1 売上にかかる消費税額 | ・・・ | 仮受消費税額2,800,000円 (35,000,000円×10%=3,500,000円) |

| 2 仕入及び経費にかかる消費税額 | ・・・ | 仮払消費税額2,454,000円 (30,675,000円×10%=3,067,500円) |

| 3 納付すべき消費税額 | ・・・ | 432,500円(1-2) |

ここで注目する項目は「仮受消費税」と「仮払消費税」です。

仮受消費税・・お客様から事業者が預かった金額

仮払消費税・・仕入れなど事業主が支払った金額

そのまま計算すればよいので、「納付額=仮受消費税額―仮払消費税額」となります。

例題2:簡易課税方式

では、仕入れ率が60%になる飲食店経営のA社の場合はどうなるでしょうか。

| 1 売上にかかる消費税額 | ・・・ | 仮受消費税額2,800,000円 (35,000,000×10%=3,500,000円) |

| 2 仕入にかかる消費税額 | ・・・ | 35,000,000×10%×60%=2,100,000円 |

| 3 納付すべき消費税額 | ・・・ | 1,400,000円(1-2) |

簡易課税方式はみなし仕入れ率を使います。そのため、仕入れにかかる消費税額が原則方式の場合と異なってきます。

簡易課税方式を採用すると、2年間はこの方式を継続しなければいけません。業種によっては原則方式よりも多く税金を支払わなければならなくなる場合があります。

原則(一般)方式にするか簡易課税方式にするかは、事前に十分検討を行ってから選択するようにしましょう。

まとめ

いかがでしたか。原価計算・税制などを見てきましたが、かなり難しいと思われたのではないでしょうか。仕入れ率、原価計算、税制対策など事業者が考えなければならないことはたくさんあります。

一つずつ丁寧にやっていきましょう。

難しいと感じたときは、専門家である税理士に相談してみるのもおすすめです。