副業が一般的になり、中でもECサイトやフリマサイトなどで始められる「転売ビジネス」で稼いでいる方が多くなってきました。

しかし「勤務先の会社以外からの所得」が一定以上になると確定申告をする必要があり、確定申告の手続きの大変さは副業を始めるにあたって参入障壁を感じやすい点です。

そこで今回は確定申告の際の注意点や経費について詳しく紹介していきます。

転売ビジネスで得た収入に確定申告は必要なのか?

せどりや転売については、ビジネスとして収益目的でやっているように思わない方も多く、確定申告の必要性を感じない方もいらっしゃいます。実際に自宅の不用品をフリマサイトなどで処分している方は、余計に「収入を得ている」という認識になりにくいです。

しかしながら、最初に説明した通り一定の金額を超えると「所得」とみなされ、確定申告が必要となります。せどりや転売の具体的な内容は、ネットショップへの出品や中古品の販売、リユース品の販売などですから、「小売業」と捉えると確定申告の必要性を感じていただけるでしょう。

ただ確定申告をする際、税務署や役所の方に「せどり」や「転売」と説明すると、どんな副業をしているのか分かりにくいことに加えて、昨今問題になっている「転売ヤー」の悪いイメージを連想してしまう人も居ますので、説明するときには気を付けてくださいね。

確定申告が必要な金額はいくらから?

確定申告が必要となる金額は、年間の所得額から計算されます。下記に該当する方は、確定申告をしないと延滞料として罰金を支払わなければいけなくなったり、悪質だと思われれば刑事罰が科されるケースもありますので気を付けましょう。

■会社勤めなどで給与支給がある方

所得額が年間20万円以上

■専業主婦や学生など、給与所得がない方

所得額が年間33万円以上(住民税)

所得額が年間48万円以上(所得税)

※下記の方は確定申告の必要がありません。

【給与所得の合計額】-【所得控除(医療費控除、寄附金控除など)の合計額)】=150万円以下

加えて【各種の所得金額(給与所得、退職所得を除く)の合計額が20万円以下】

給与の金額次第では確定申告の必要あり

給与の年間収入金額が【2,000万円】を超える人に関しては、給与所得、つまり控除額を差し引いた金額に関わらず確定申告が必要になります。

給与所得は、総収入金額から経費や控除額(上で説明した医療費など)を差し引いた金額なので、どれくらい利益が出たのか、手元にどれくらいの金額が残るのかを表していますが、【給与収入】はそれらを差し引く前の金額です。つまり利益額が確定申告のボーダーラインより低い場合でも、2,000万円を超えると確定申告をしなければいけません。

なかなか珍しいケースですが留意しておきましょう。

せどりや転売に含まれる経費とはどんなもの?

上記でも少し説明しましたが、確定申告は「所得」の合計金額から計算されるため、収入ではなく「所得」の認識が重要になります。

そして所得とは、「収入から経費などを差し引いた金額」となりますので、転売ビジネスの場合には仕入れに掛かった費用や包装・発送に掛かった費用などの経費計算が必要です。しかし経費として認められるかどうかの判断が難しくもありますので、下記から詳しく説明していきます。

所得の計算を正しくしましょう

確定申告の際に経費の計算を間違えたまま申告してしまうと、税務署から指摘を受けペナルティが発生するケースもあります。これを回避するために、事前にポイントを押さえておきましょう。正しく計算して申告すれば節税することが出来ます。

まず転売においては、「個人使用目的」か「営利目的」かが大きな違いです。

例えば生活をするのに必要な、個人で使用するための物を購入したとして、それを中古品として出品や販売をした場合は非課税となります。しかし「個人で使用する範囲を超えた数」を販売した場合は営利目的となりますので、この場合は確定申告が必要です。

また大量販売でなく、個人使用目的で購入した商品でも【1個(1組)30万円】を超えるような美術品・貴金属などを販売した場合は、課税されることもあります。

転売ビジネスではそもそも営利目的で商品を購入していますので、金額に関わらず課税対象となると考えてください。

転売ビジネスで経費と認められるものはこれ

この記事でも「転売」と「せどり」の2つのワードが出てきましたが、非常に似ており混同しやすいビジネスモデルです。まずはこの2つの違いについて知っておきましょう。

■転売

一方から購入した商品をもう一方に売ることです。基本は小売店などから購入し、個人向けに販売することを指します。

■せどり

昔は古本を安く仕入れて同業者に売っていた仕事を指していました。現在は同業者間での仕入れと販売を指しており、商品の限定はされていません。

ただどちらも仕入値と売値の差で利益を得るビジネスですので、確定申告の際は両者の違いを気にしなくて大丈夫です。

では物販による所得を計算する際に、一般的に経費として考えられるものを挙げていきます。

■1.経費となりうる費用一覧

・販売手数料

・振込手数料

・送料

・買い付けに掛かった交通費

・資材の梱包費

・関連書籍やセミナーなどの費用

■2.申告のとき気を付ける必要がある費用一覧

・ガソリン代

・パソコンやスマートフォンなどの通信費

・電気代などの一部光熱費

・商品の仕入れ代

1についてはビジネスに関係している費用のため、全額を経費として計上できることが多いです。しかし2については、生活費でも勘定できる費用のため全額を申請することはできません。税務署からも指摘を受けますので、実際にビジネスとして使った費用を計算して計上しましょう。

領収書やレシートは忘れず保管しましょう

転売ビジネスで商品を購入した際は、所得を正しく計算するために必ず領収書やレシートを保管してください。

確定申告では、実際にどれくらい利益が出たかという「所得」が大きく関わってきますが、もし仕入れに掛かった金額を証明できない場合、経費として計上できなくなってしまいます。そうすると余分に税金を支払うことにもなりますので、節税のためにも領収書の保管は重要事項です。

例えばヤフオク!やメルカリといった販売サイトで収益を上げた場合、そのサイトから振り込まれた売上金額をもとにしてそのまま課税されます。これは仕入れに掛かった金額が引かれていないため、本来の所得よりも高い税金を課されてしまうのです。

実際にどれくらいの差が出るのか計算してみましょう。

■売上が10万円、仕入れ値が6万円の場合

所得額が4万円となりますので、【4万円×5%=2,000円】の所得税となります。しかし仕入れ値が控除できない場合は、売上にそのまま課税されるので【10万円×5%=5,000円】となり、差額が3,000円も出るのです。

※所得の金額が1,000円~1,949,000円の方については、税率を5%で計算します。

ただ領収書の発行はなかなか手間ですし、仕入れ先によっては発行自体が出来ないケースもあります。結局は「経費として支払ったこと」が分かる書類なら良いので、レシートや注文書でも問題ありません。クレジットカード決済であれば利用明細の履歴でも大丈夫です。

※あまりにも高額な商品の場合は、多少面倒くさくても領収書の発行をしたほうが安全です。

転売の確定申告は事業所得?雑所得?

「所得分類」というものがあり、所得の種類ごとに税金の計算方法も異なります。転売においては本業か副業かで所得の種類が分かれますので、自分の場合はどちらに当てはまるのかチェックしてみてください。

まず副業として転売をしていて、会社からの給与を支給されている方は「雑所得」となります。また個人事業主として転売を行っている場合には、「事業所得」に分類されますので、副業か個人事業主かの違いで分かれると理解しておきましょう。

またパートやアルバイトなどで働いている場合は、従事時間の長さで分かれており、転売ビジネスにより長い時間を割いている場合には事業所得、短い場合は雑所得と考えましょう。

また「特別控除額50万円」が差し引ける「譲渡所得」で申告したいと考える方もいらっしゃいますが、転売では当てはまりません。

譲渡所得として勘定されるのは、「土地、建物、会員権など」に限られます。国税庁の公式サイトでも「事業用の商品などの棚卸資産によって生ずる所得」は譲渡所得となりません、と明記してあります。

もし雑所得か事業所得かの判断がしにくい場合には、事前に税務署の方に相談するのがおすすめです。

所得分類はそれぞれどのような違いがあるのか

まず事業所得について、どんな特徴があるのか見ていきましょう。

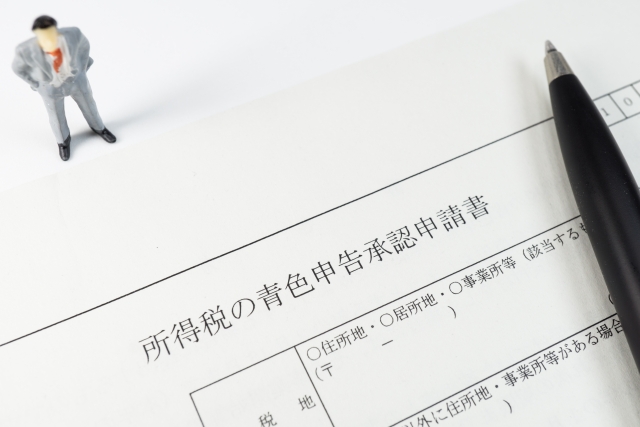

開業してから2カ月以内に「青色申告承認申請書」を提出することで、下記のような特典が受けられるというメリットがあります。

- 特別控除として最高で65万円、もしくは10万円の控除が受けられる。

- 所得金額が48万円を下回った場合には、配偶者の年末調整や確定申告で、【扶養家族】として控除の対象にすることが出来る。(専業主婦など給与所得がない方)

- 赤字などの損失が出た場合には、給与所得などで相殺ができる。また給与から引かれた所得税が還付されるケースがある。

気を付けていただきたいのは、青色申告で控除されたことで所得が0円になったとしても、確定申告をしない限りは特典を受けられないことです。申告漏れに気を付けてください。

次は雑所得について説明していきます。

こちらは上記のような特典はありませんが、「記帳や請求書・領収書などの保存についての義務」が省かれます。なかなかに手間の掛かるものですので、これが免除されるのはうれしいですね。

青色申告と白色申告の違いは?

前項でも青色申告というワードが出ましたが、確定申告を行う書類には2種類あります。それぞれ特典や節税金額に差がありますので、それぞれのメリットとデメリットについて詳しく見ていきましょう。

青色申告は特別控除がある

青色申告では下記4つの特典が受けられるようになっています。

■青色申告特別控除

個人事業主や不動産所得業者は特別控除として最高65万円が控除されます。いくつかの条件があり、主に下記の3点に当てはまっていることが控除対象となる条件です。

- 記帳のときに複式簿記によること

- 電子帳簿を使って帳簿の保存を行っていること

- 確定申告書や損益計算書などの提出をe-Taxを使って行うこと

■青色事業専従者給与

専従者というのは、従業員として雇用している「事業主と一緒に生計を立てている配偶者」や「15歳以上の親族」のことです。この専従者に支払う給与を必要経費としてカウントすることが出来るので、親族経営をしている方にとって非常に魅力的な特典となっています。

※専従者の控除と、所得税で控除される扶養や配偶者としての控除を両方受けることは出来なくなっています。

なお、この特典を適用してもらうためには「青色事業専従者給与に関する届出書」を事前に提出しなければなりません。

■30万円未満の減価償却資産を一括経費に出来る

減価償却資産とは事業用の資産で、車や建物、備品、ソフトウェアなどが代表的です。購入価格が1単位あたり10万円以上で、耐久性がある資産と定められています。

上記のような資産を購入した際に、通常は「耐用年数」に応じて経費を算出するのですが、青色申告では全額を経費にすることが出来るのです。(購入した事業年度に限る)

限度額は300万円までとなっており、「少額減価償却資産の特例」が適用されます。

(白色申告の場合は10万円未満です。)

■赤字を上限3年まで繰り越せる

その年の純利益が赤字となってしまった場合には、損失申告をすることで翌年以降に繰り越し、3年以内に出る所得と差し引きすることが出来ます。

この制度が適用されることで、翌年以降の節税が出来るようになります。

もし前年度も青色申告をされている方は、本年度の赤字を繰り越して控除してもらい還付を受けることが出来るようになっています。(純損失の繰戻控除)

青色申告のデメリットについて

青色申告は受けられる控除の種類や金額が多い分、申請手続きが大変です。

■帳簿の作成

先ほども少し説明しましたが、複式簿記による記帳が必要となります。誰でも出来る簡易簿記と違って複雑で、簿記の知識が必要とされる記帳方法です。

複式簿記で正しく記帳し、その帳簿に基づいて申告を行い、さらに数年間保存しておかなければいけないことから、なかなかに手間が掛かります。

しかしながら、平成26年に法改正があり、白色申告でも帳簿の提出が必要になりましたので、このデメリットは薄れてきました。また帳簿に必要な会計ソフトも多数展開されていますので、以前よりもずいぶんと帳簿の作成が楽になっています。

■事前申請が必要

事前に税務署に申請して承認を得てから、青色申告を出さなければいけません。確定申告の時期になってから滑り込みで申請とはいきませんので、そのため前もってスケジュールを立てて準備をしておきましょう。

※青色申告は一度申請すれば翌年も適用されますので、毎年申請しなくても大丈夫です。

白色申告のメリットについて

青色申告に比べて比較的簡単に済むのが白色申告です。主に下記2点がメリットとなります。

■事前申請が必要ない

■帳簿付けや申告が簡単に済む

青色申告の複式簿記のような複雑なものではなく、単式簿記での記帳となるため、誰でも簡単に帳簿付けが出来るようになっています。

会計ソフトを使えば簿記の知識がなくても記帳が出来ますので、初心者の方にも安心な確定申告方法です。

白色申告のデメリットについて

白色申告は特筆してデメリットがあるわけではないのですが、白色申告ならではの控除や特典はありません。青色・白色を問わずに適用される基本的な控除のみとなります。

申告書類の記入はどうしたらよいのか?

ここまで確定申告について詳しく説明してきました。ここからは本題である確定申告のやり方について詳しく解説していきます。

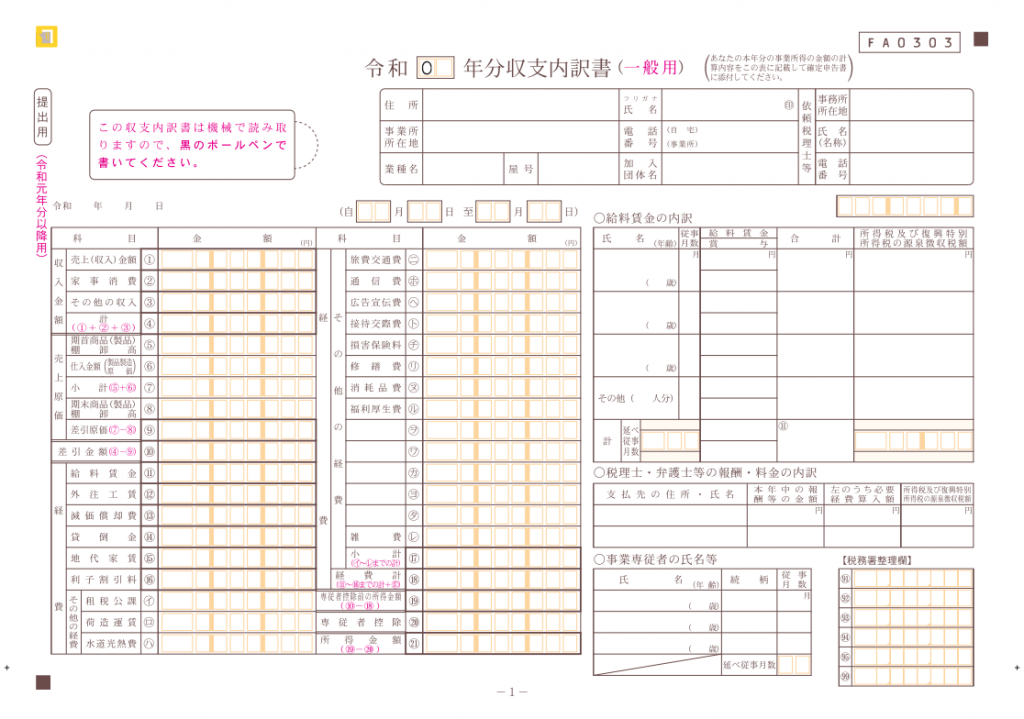

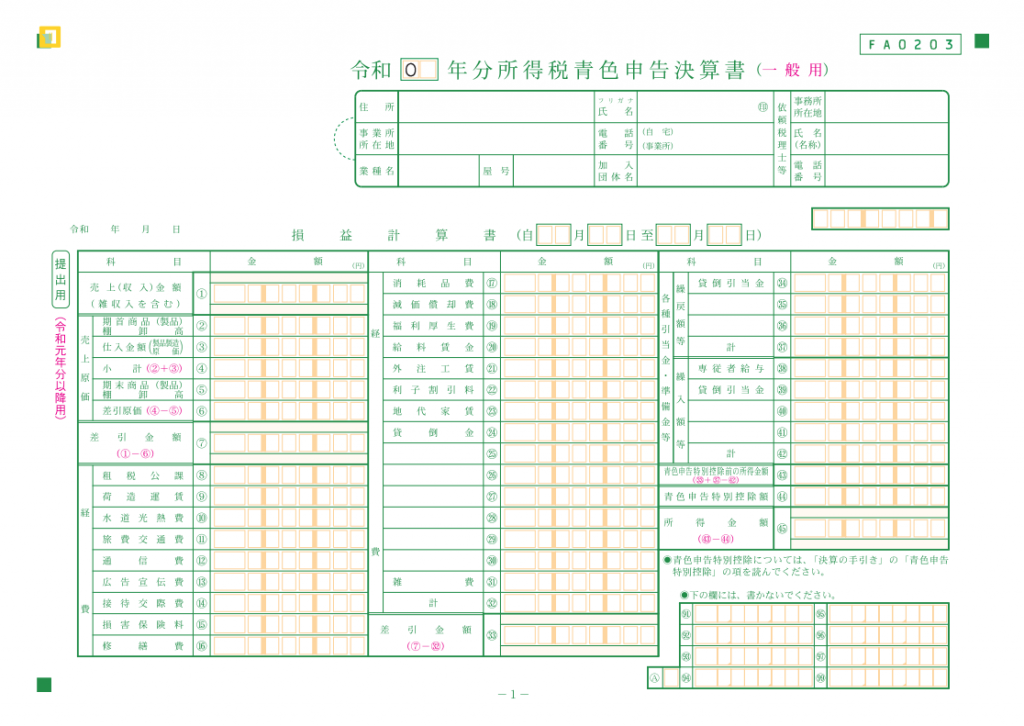

最初は収支内訳書、青色申告の場合は申告決算書から記入しましょう

まずは青色申告の場合なら「青色申告決算書」から、白色申告の場合なら「収支内訳書」から、それぞれ記入していくのがおすすめです。

【費目の内訳】

・売上や仕入について

・地代家賃

・減価償却費

・給与賃金や事業従事者

上記の内訳について、それぞれ収入金額や支出金額をまとめた資料を見ながら記入していきます。下記画像がそれぞれ記入する書類の画像です。

■収支内訳書 1ページ目(主に右側に記載します)

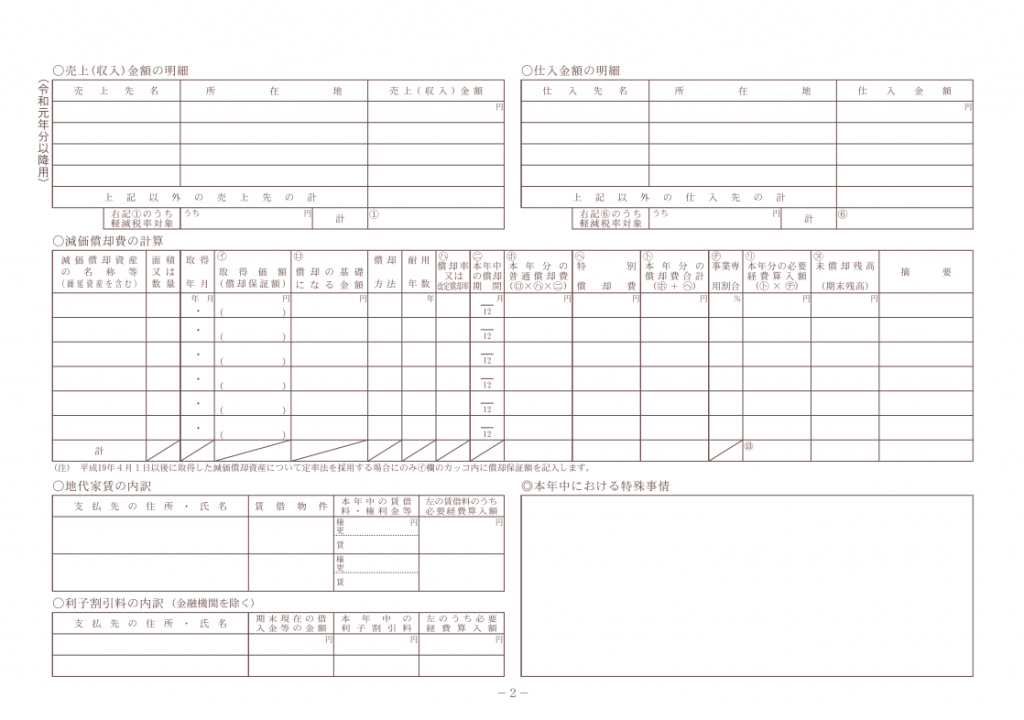

■収支内訳書 2ページ目

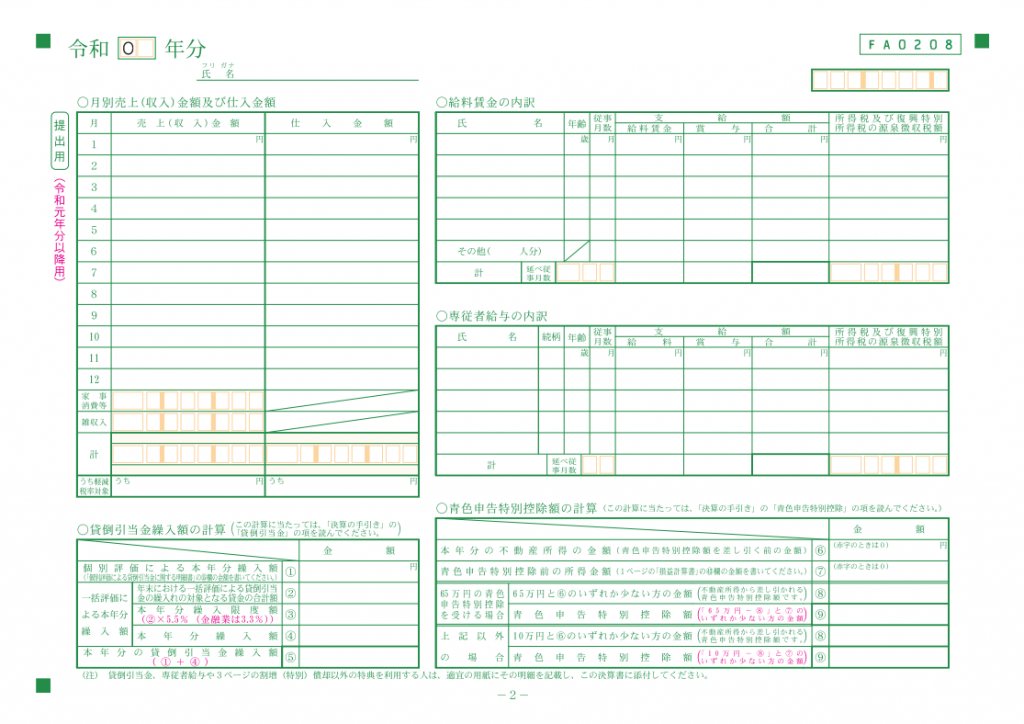

■青色申告決算書 2ページ目

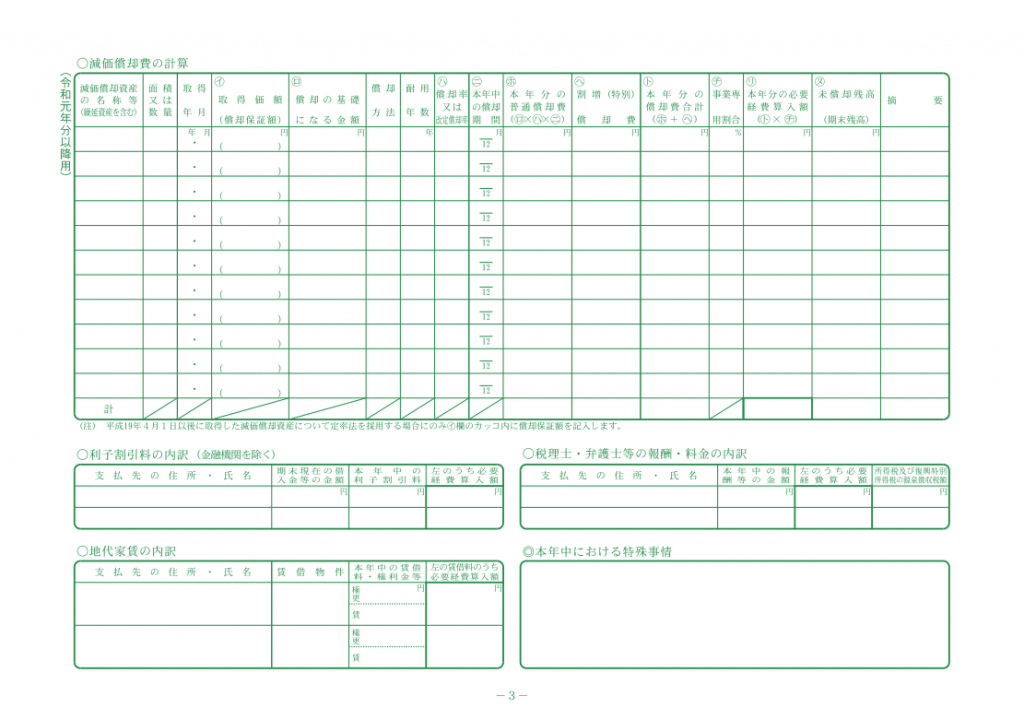

■青色申告決算書 3ページ目

それぞれの内訳を記入し終えたら、次に移ります。

【損益計算書】

内訳の合計額と、それ以外の経費を集計した金額を記入し、所得金額の計算をおこないます。

(青色申告決算書は下記画像の1ページ目に記入してください。)

■青色申告決算書 1ページ目

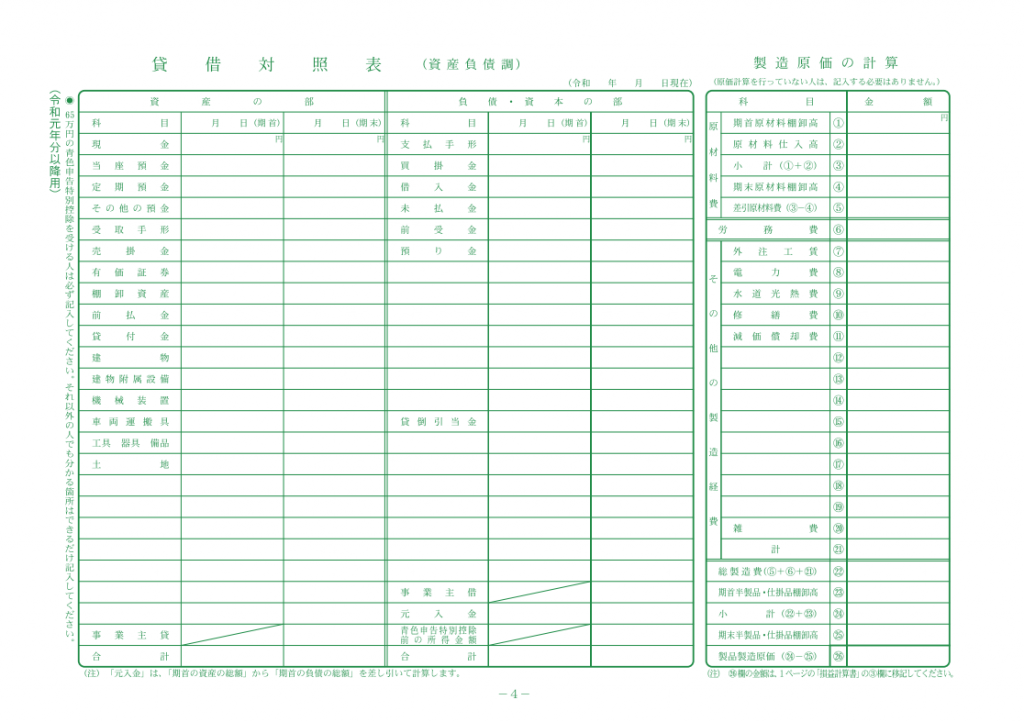

また特別控除を受ける方についてですが、決算書の4ページ目にある「賃借対照表」の添付が必要です。帳簿の書類から「賃借対照表」を作成しましょう(複式簿記で作成してください)。

■青色申告決算書 4ページ目

事業に関する書類作成はこれで完了しました。次は確定申告書の記入について説明していきます。

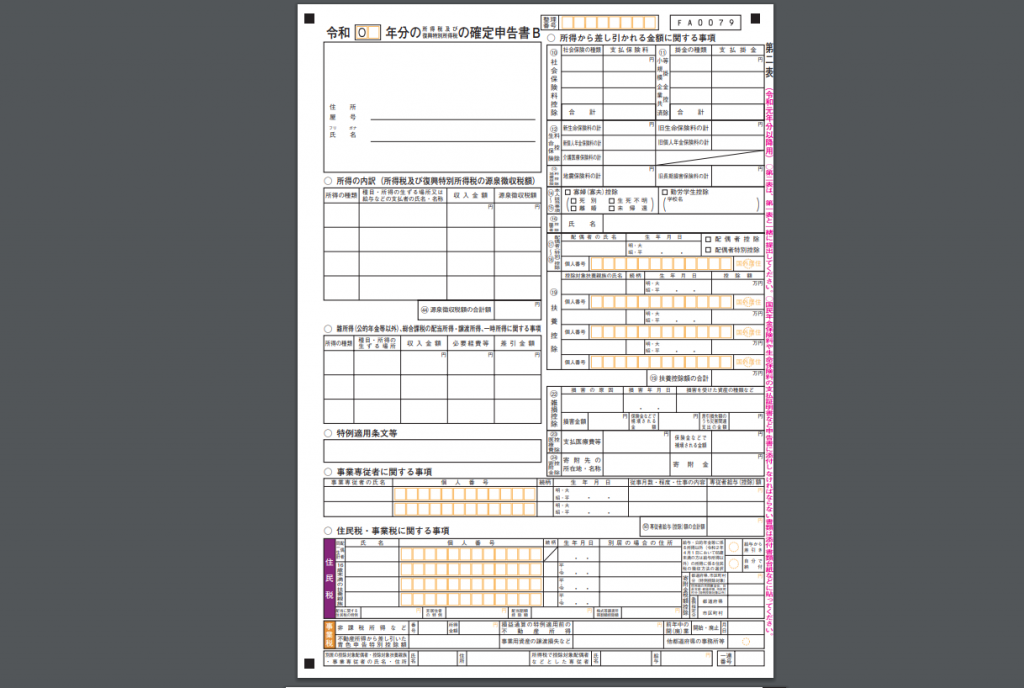

第二表を記入しましょう

確定申告書は第一と第二があるのですが、最初は第二表から記入するのがおすすめです。第二表は社会保険料や生命保険、扶養などの「所得控除」に関して記載していきます。

■確定申告書B 第二表

事前に各種控除証明書などの資料を準備して、ミスが無いよう正確に記入していってください。加えて源泉徴収された所得がある方や、雑所得、配当所得、譲渡所得、そして一時所得などがある場合、「所得の内訳」と「雑所得」の欄にそれぞれ記入しましょう。

【住民税・事業税に関する事項と、事業従事者に関する事項】

こちらは扶養親族(16歳未満)か、専業従事者の方がいらっしゃる場合に記入が必要です。

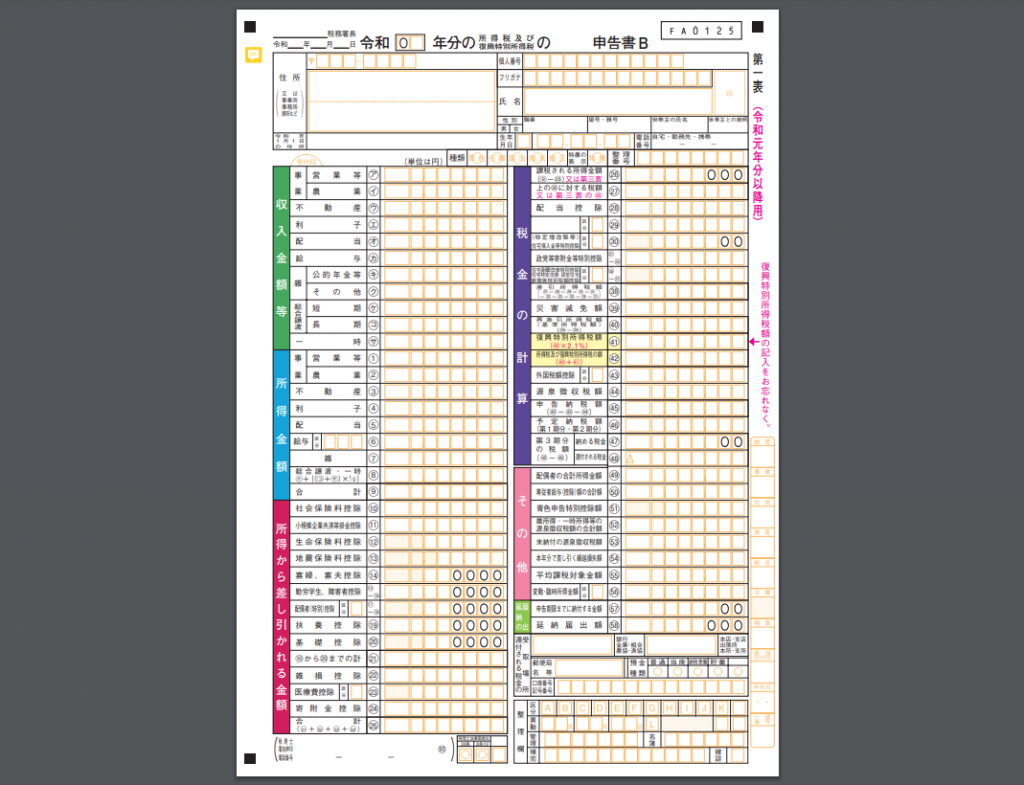

最後に確定申告書B 第一表を記入しましょう

これで最後、確定申告書B第一表です。まずは「収入金額等」から順番にいきます。

■確定申告書B 第一表

【収入金額等について】

・営業等(ア)

・所得金額(1)

上記に収支内訳書か青色申告決算書から、該当する金額を書き写していきます。

【所得から差し引かれる金額について】

確定申告書B第二表の右側に記入した内容を基に、所得控除額を計算・記入してください。

【税金の計算(26)について】

所得金額の欄にある合計額(9)から、所得から差し引かれる金額にある合計額(25)を引くことで計算できます。

【復興所得税額(41について)】

所得税額となる(27)(38)(40)からそれぞれ計算してください。

【所得税額及び復興特別所得税額について】

(42)と(47)にそれぞれの税額を足し合わせて記入しましょう。

これにて税金の計算は終了です。

【その他】

専業従事者給与や青色申告特別控除の額を申告内容に合わせて記入すれば終了です。これで確定申告書Bの作成がようやく完了しました。

■所得税や復興特別税について源泉徴収をされている方や、予定納税をしている方について

下記項目の入力が必要となりますので、下記内容についてチェックして記入しましょう。

【各種引当金・準備金等の項目(47)と(48)について】

「税金の計算」の項目にある(43)~(46)にそれぞれの金額を記入しましょう。そして「所得税や復興特別所得税」から「源泉徴収または予定納税」を引いた額を算出して記入してください。

確定申告をしないことによるリスクとは?

確定申告の期日は3月15日ですが、この期限までに確定申告と納税をしない場合には、国税庁から罰金として課税徴収されます。

場合によっては刑事罰を課される可能性がありますので、確定申告漏れには本当に気を付けてください。

それぞれのケースについて詳しく説明していきます。

無申告加算税が課される条件について

無申告加算税とは名前の通りでして、確定申告の期限までに手続きを行わなかった場合に、納付するはずだった税金に加えて徴収される税金のことを指します。つまり余計にお金が取られるということですね。

本来の納税額から算出されるのですが、50万円までなら15%、50万円を超える場合には20%の金額を加算して払わなければいけません。

ちなみに税務署の調査が入る前、つまり無申告が発覚する前に自分から申告をした場合には、課税割合が5%まで軽減されるようになっています。もし申告漏れに気が付いたら、支払う金額を押さえるためにも一刻も早く自主申告しましょう。

延滞税が課される条件について

延滞税は前項の無申告加算税と混同されるかもしれませんが、確定申告の有無とは関係ありません。たとえ申告をしていても、税金が期日までに納められなかった場合に発生するものです。

基本的には【法廷納付期限である3月15日】の翌日から利息が発生するようになっており、税率は年ごとに異なります。また期限の翌日から2カ月以上経過すると税率が高くなりますので、早めに完納することをおすすめします。

刑事責任も問われる「ほ脱」について

「ほ脱」とは、故意の脱税を行うことを意味し、悪質だと捉えられるケースが発生した場合に刑事責任を追及できる罰則制度があります。そのため普通に申告や納税を忘れてしまった、遅れてしまったという単純なケースには当てはまらず、「不正な手段などで」納税を逃れた場合に適用されます。

他2つでご紹介した申告していない、納税していないといった条件と合わせて、「故意に」納税をしていない場合に科せられる刑事罰で、罰則も非常に重いです。内容は「5年以下の懲役、または500万円以下の罰金、あるいはその両方」となっており、延滞税や無申告加算税とは比べ物になりません。

また悪質なケースだと認められない場合でも、「1年以下の懲役または50万円以下の罰金」となることもありますので、確定申告忘れや納税忘れには本当に気を付けてくださいね。

最後に

今回は転売ビジネスでの確定申告のやり方や、各申告書の書き方についてなど詳しく紹介させていただきました。

確定申告はとても大変ですが、納税漏れ・申告漏れのリスクについても記載しておりますので、余裕をもって申告手続きをしていきましょう。

また最新情報をもとに記載していますが、法改正で金額や税率が変わることもありますので、国税庁などのホームページも利用して正しい情報を手に入れましょう。