個人で事業を営む場合、開業届の提出は欠かせません。しかし、駆け出しなどの理由でまだ稼ぎがなかったり、赤字を出してしまったりしていると、開業届の提出に及び腰になってしまう人も少なくありません。

基本的には提出すべきなのですが、場合によってはデメリットの考慮も必要なため、開業届をだすかどうかはケースバイケースと言えます。自分がどちらのケースに合致するのかは把握しておきましょう。

今回は、開業届を出す必要性や、メリットとデメリットについて紹介します。個人事業をおこなう人は、ぜひ目を通してください。

開業届の概要

そもそも開業届とは、個人が事業を営む際に税務署へと提出する書類のことを言います。雇われのサラリーマンにとっては無縁のものですが、個人事業をおこなう人にとっては非常に重要な届け出です。

開業届は、開業後1か月以内にださなければいけません。ただし、提出が遅れたからといって特別な罰則はないことから、提出せずに事業を営んでいる人も一定数存在します。

開業届を提出しないとどうなる?

開業届は、提出しなくても催促や罰則は一切ありません。納税については確定申告を正確におこなっていれば問題ないため、なかには手続きがよくわからなかったり、面倒だったりといった理由で提出しない事業者もいます。

だからと言って、自分も提出しなくていいと考えるのは早計です。開業届によるメリットをみすみす逃してしまうことになるため、基本的に事業を営むのであれば開業届は提出すべきです。

開業届の提出すべき人

事業を始めたてのころは、開業届を提出すべきなのか悩んでしまう人も少なくありません。開業届が必要なケースについて知っておくことで、迅速に提出できるようにしておきましょう。

開業届の提出が必要なケース

開業届は大きく分けて、新しく事業を開始したタイミングと、事業開始にあたって事務所や事業所を開設したタイミングで提出します。

よく開業届は事業が軌道にのってから提出するものと勘違いされがちですが、実際には事業を始めたタイミングですぐ提出するようにしましょう。

事業開始のタイミング

事業を開始した場合は、成果の有無を問わず開業届を提出します。副業などで継続的な収入がある場合も、事業所得として計上したいのであれば同様です。

「メルカリ」などの販売で継続的に収入がある場合でも開業届の提出をお勧めします。

収入の量や内容によっては、事業所得として認められないケースもあります。しかし、それは税務署が判断することなので、こちらは気にせず提出して構いません。

事務所などを開設したタイミング

新しく事業を始めるために事務所や事業所などを開設した場合、そのタイミングで提出します。一から新築した場合はもちろん、賃貸契約を締結した場合でも同様です。

事務所を開設した時点で事業内容は決まっているはずなので、その内容で提出しましょう。

赤字なら開業届は不要?

事業を始めたはいいものの、最初は売り上げがなく赤字経営になってしまうケースは少なくありません。しかし、このような場合でも開業届は提出しておきましょう。

理由は納税や各種申請などで優遇される点が多く、提出しないままではせっかくの恩恵が受けられないからです。

ここでは、赤字でも開業届を提出すべき理由について紹介します。

赤字を来年に繰り越せる

開業届を提出していると、青色申告による申請が可能です。青色申告をおこなうメリットの一つが、赤字を来年に繰り越せることです。

通常、納税金額はその年の収入をもとに算出されます。しかし、青色申告を利用すれば今年の収入から昨年の赤字を引いて税金を計算できるため、納税金額を大幅に減らせる可能性が高いです。

特に、年によって売り上げに波がある事業の場合、青色申告をするのとしないのでは、支払う税金が大きく変わってきます。ほかにも青色申告には多くのメリットがあるため、優遇措置を受けるためにも開業届を提出することは重要です。

所得の証明になる

事業を営んでいると、まとまったお金が必要になるケースも多いです。このとき開業届を提出していないと所得の証明が難しく、銀行などから融資を受けられない可能性が高いです。

ある程度年収が保証されているサラリーマンと違い、個人事業主は自分で所得の証明を行う必要があります。所得の証明ができないと、手持ちのお金以上の費用をかけられず、事業に大きな制約がかかってしまうので注意が必要です。

開業届を提出して毎年確定申告をしていれば、所得の証明は簡単におこなえます。たとえ赤字でも収入があることの証明になるため、お金を借りやすくなる点は大きなメリットです。

国民健康保険の支払い金額が安くなる

開業届を提出して赤字が確定している場合、国民健康保険料の支払い金額を減らしてもらえると言った軽減措置を受けられます。

サラリーマン時代の保険とは違い、個人事業主の国民健康保険は支払う金額が大きいため、赤字の際に少しでも支払う金額を減らせるのは大きなメリットです。

非課税証明書が発行できる

赤字で収入がない場合、非課税証明書を発行することで住民税の支払いを免除できるといった優遇を受けられます。

提出しないまま事業を営んでいると、実際は赤字でも赤字を証明できず非課税証明書が発行できないため、利益がないのに各種税金を支払うことになってしまいます。

開業届のメリット

開業届は個人事業主にとって、単なる手間なだけではありません。提出によって様々なメリットを得られるため、後々のことを考えるならすぐにでも提出すべきものです。

ここでは、開業届のメリットについて紹介します。慣れない書類の手続きは大変ですが、リターンが大きいのでめげずに届け出をおこなってください。

青色申告で確定申告可能

開業届を出すと、青色申告によって確定申告が可能です。青色申告最大のメリットは、課税所得が最大65万円分控除される点です。

単純に65万円分利益を少なく申請できるため、無条件で支払う税金を減らせます。また、前述したように前年の赤字を繰り越すことで、さらに課税所得を減らせる点は大きなメリットです。

青色申告は開業届だけでなく、ほかの申請書の提出や複式簿記による帳簿の作成など、様々な条件を満たす必要があります。その分メリットも大きいので、開業届を提出するなら必ず意識しておきましょう。

屋号での口座開設が可能

開業届を提出していると、銀行口座を開設する際に名義を個人ではなく事業名称である屋号で利用できます。

プライベートの口座と分けることで管理や帳簿が楽になる他、屋号を用いることで顧客から信用を得られるメリットもあります。

個人事業主だと証明できる

開業届は、個人事業主であることの証明としても利用できます。事業の証明があると、事業所の賃貸契約を結ぶ際や、銀行から融資を受ける場合の成功確率が飛躍的に向上します。

逆に、提出しないままだと事業や収入の証明ができず、契約できないケースが多いため、事業内容次第では提出は必須と言えます。

小規模企業共済への加入が可能

小規模企業共済とは、個人事業主などの小規模な事業主が加入できる退職金制度のことです。掛け金は所得から控除できるため、老後の備えをしながら税制面で有利になります。

サラリーマンのように会社が退職金を出してくれるわけではないため、小規模企業共済に加入して自力で退職金を用意する方法は、非常に重要です。

開業届のデメリット

開業届は前述した通り多くのメリットがありますが、少なからずデメリットも存在します。

影響を受ける人は限られるため、基本的には提出する方向で構いません。しかし、念のため自分が該当しないかしっかりチェックしておきましょう。

ここでは、開業届のデメリットについて紹介します。ほとんどの人は該当しませんが、中には大きく損をしてしまう可能性もあるので、特にビジネスが軌道に乗っていない人は注意が必要です。

被扶養者は扶養から外れてしまう

現時点で配偶者が加入している健康保険の被扶養者である場合、開業届を提出することによって被扶養者で居続けることができなくなってしまいます。

健康保険によって条件が異なるため、必ず扶養を外れるわけではありませんが、一定以上の収入があれば扶養を外れるケースが多いです。

扶養から外れれば、新しく手続きが必要だったり、自分の保険料は自分で支払ったりする必要がでてきます。

失業手当の受給が止まってしまう

会社を退職した後は、一定期間失業手当が受給できます。しかし、開業届を提出すると失業手当が貰えなくなってしまうため、一時的に収入が減ってしまう可能性が高いです。

開業してすぐ収入が得られなければ、ただ収入がなくなってしまうだけになってしまいます。現時点で失業手当を受け取っている人は、開業届の提出タイミングに注意してください。

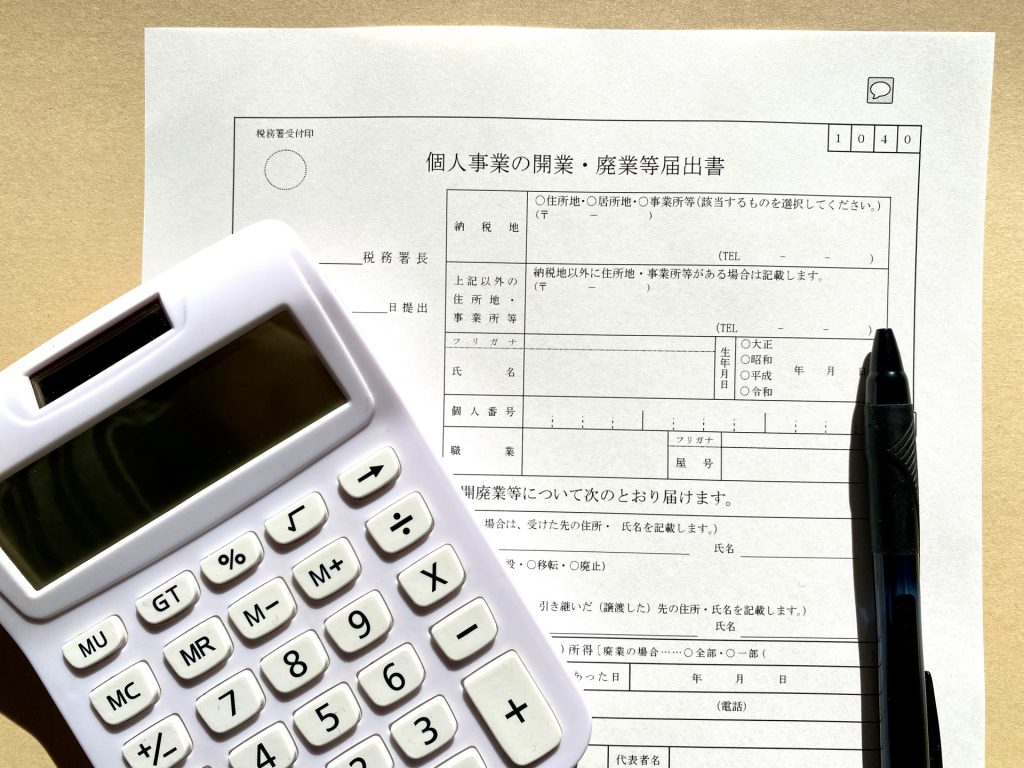

開業届の提出方法

開業届の用紙は税務署窓口から受け取る、または国税庁の公式HPのPDFを印刷することでも入手できます。

提出方法は記入した用紙を税務署に持っていく方法のほか、用紙を郵送する方法も可能です。現在ではe-Taxを利用して電子申告も可能なので、オンラインでの提出が最も簡単と言えます。

開業届の記入内容

開業届に記入する主な内容は、氏名や住所などの個人情報の他、マイナンバーや屋号、開業日に事業内容などです。また、管轄内にある税務署の名前や、納税地についても記載します。

基本的に下調べが必要な項目はあまりないため、淡々と記入していけば大丈夫です。税務署の窓口で申請する場合、不明な点は職員に確認することですぐに答えてくれるため、わからない項目がある場合はe-Taxを利用せず、直接税務署で提出する方法も検討してください。

提出可能な時間帯

税務署の営業時間は、平日の午前8時30分~午後5時の場合が多いです。税務署の職員に確認しながら提出したい場合は、営業時間内に行ってください。

既に記入が完了した開業届を提出するだけであれば、時間外ポストが設置されているので営業時間にこだわる必要はありません。

開業届に関する質問まとめ

開業届を初めて提出する人は、多くの人が似たような疑問を抱えながら提出します。ほかの人が疑問に思った内容の答えを知っておけば、迷わず行動できるため参考にしてください。

ここでは、開業届に関するよくある質問をまとめました。

開業届は赤字でも提出すべき?

結論から言えば、赤字が続いている場合でも開業届は提出すべきです。赤字を繰り越して来年以降に支払う税金を減らせるため、利益の出ていない人ほどむしろ積極的に開業届は提出すべきです。

他にも青色申告で控除額が増えたり、小規模企業共済に加入できたりと、開業届を提出するメリットは非常に多いです。基本的には、開業と同時に開業届を提出するつもりでいましょう。

開業届を出した後の帳簿付けはどうする?

開業届を提出後、青色申告をするためには複式簿記による帳簿付けが必須です。青色申告をしないのであれば、比較的簡単な単式簿記でも認められます。

複式簿記にはある程度専門知識が必要なので、あらかじめ日商簿記3級程度の知識をつけておくと、スムーズに帳簿付けができます。3級であれば少し勉強すれば合格は難しくないため、隙間時間で勉強しておくべきです。

簿記の知識がない場合は、会計ソフトに頼るのも効果的です。数字を入力するだけで自動的に複式簿記ができるので、帳簿付けの手間やミスを少しでも減らしたい人にもおすすめといえます。

まとめ

開業届は、個人事業を営む人が開業と同時に提出が義務付けられている書類です。提出しなくても罰則はありませんが、多くのメリットを手放すことになってしまうため、必ず提出しましょう。

開業届を提出することで、青色申告による税制優遇や、小規模企業共済への加入など、多くのメリットが生まれます。不要から外れたり失業手当が受給できなくなったりするデメリットもありますが、該当するのはごく一部だけです。

開業届は、e-Taxで電子申告するのが最も簡単です。書き方が分からない場合は税務署窓口で教えてもらえるため、直接税務署に行って提出をおこないましょう。

ところで、ビジネスで成功するためには独学よりも体系化された教材やサービスを活用して学ぶ方が結果が早く出ます。

ここではアクシグ編集部が予め登録した上で責任者に直接取材をし、有用性を確認した教材やサービスのみを厳選してご紹介します。無料ですのでお気軽にご登録またはご相談ください。

【限定公開】成功者続出の秘密のノウハウ

日本未上陸のノウハウで先行者利益が得られる大チャンス到来!

日本ではまだ知られていない秘密の情報をお届けします。

あなたのビジネスを成功させるために、今すぐ限定情報を入手してください。

【無料相談】Biz English

ビジネス英語は3ヶ月でマスターできます!

インターネットの買い物に慣れてくると、アメリカのアマゾンやeBayで購入したり出品したりしたくなるでしょう。英語ができなくてもGoogle翻訳やDeepLなどのツールを使えば始めるのは簡単です。

ところがクレームや返金などが発生すると機械翻訳では上手く交渉できません。金額が大きくなりビジネスレベルになるとなおさらリスクが高くなります。

ビズイングリッシュはビジネス英語専門の英会話スクールです。受講生は全くのゼロから英語でアカウントを復活させたり、海外の展示会で交渉に成功したりと幅広く活躍をしています!

今すぐビジネスレベルの英語力を身につけましょう!