「関税はいくらから発生するのだろうか?」

「関税はどう計算するのだろうか?」

「関税は誰が支払うのだろうか?」

そんな疑問を持ったことはありませんか?

最近では、Amazonなどのネットショップを利用して、誰でも簡単にさまざまな物を輸入することができるようになりました。

ですが、輸入にかかる関税について詳しく理解している人はそれほど多くいません。少額の商品を輸入する場合には関税がかからないこともあるので、混乱している人も少なくないでしょう。

この記事では、

・輸入関税がいくらからかかるのか

・関税の計算方法

・その他個人輸入する際の税金

に関して知っておきたいことを解説していきます。

これから何らかの物を個人輸入しようと考えている方は、参考にしてみてください。

個人輸入の場合も関税は必要

「関税がかかるのは輸入業者が日本国内で売るための商品を仕入れるときだけ」と考えている人もいるようですが、誤解です。個人で外国の物を購入したときも、「輸入」する以上は関税が必要になります。ただ、個人輸入の場合は貨物量が少なく、購入額も低い場合が多いので非課税になることも多く、そのために「個人輸入なら関税はかからない」と思い込んでいる人がいるのでしょう。

Amazonなどで個人輸入をしたことがある人でも、自分で関税の計算をすることはないので、関税の仕組みをよく知らない人も多いです。しかし、お金を支払うのに金額の計算根拠を知らないと損をしてしまう恐れがあります。

そもそも個人輸入とは?

個人輸入とは、海外の小売店やメーカーなどから個人が直接購入し、商品を個人的に使用することをいいます。例えばフランスでしか売っていない商品を個人的に使用するために直接日本に取り寄せる場合は、個人輸入にあたります。

この例でのポイントは「個人的に使用すること」です。もし個人的に使用するのではなく、転売目的で海外から取り寄せる場合には一般的な輸入にあたります。

個人輸入と一般的な輸入いずれの場合でも、輸入するためには消費税と関税がかかるようになっています。商品によっては別の税金がかかる場合もあるので注意しましょう。

消費税は普段の買い物と同じように加算されるので分かりやすいですが、注意したいのが関税です。というのも関税は個人輸入と一般輸入では金額が異なるからです。商品を輸入する際は関税がどのくらいかかるのかをしっかりと把握するようにしましょう。

税関では3種類の費用がかかる

税関でかかる費用のことをすべてひっくるめて「関税」と思っている人もいるはずですが、正確に言うと、関税では以下の3種類の費用がかかります。

①関税

②消費税

③通関手数料

①の関税は、外国から物を輸入することに対してかかる税金です。

②の消費税は、日本国内でかかるものです。外国の物を購入したときでも、輸入して日本国内に運び込むときには日本の消費税がかかります。

③の通関手数料は、通関業者に支払う手数料です。金額は業者によってまちまちですが、荷物1つにつき200円というような定め方をしている場合が多いです。

通関手数料がかかるのは、荷物に関税がかかるときのみです。関税が免税になる場合は通関手数料もかかりません。その場合は、消費税も課されません。

関税と消費税は変動する

関税と消費税は、商品価格によって変動します。消費税は税率が一律10%なので、商品価格が決まれば消費税額も決まります。

それに対して、関税は品目ごとに税率が多岐にわたっています。しかも、実際に適用される関税率(実行関税率)は適宜変更されるため、関税額を計算するときには税関のホームページに掲載されている最新の実行関税率表で正しい税率を確認する必要があります。

また、関税率には「簡易税率」と「一般関税率」の2種類があります。簡易税率とは、課税価格が総額20万円以下の少額輸入貨物に適用されるもので、品目による税率の分類が簡易なので税額を計算しやすくなっています。一般関税率は簡易税率が適用される場合以外に適用されるもので、数千もの品目によって税率が分類されているため、輸入する商品に該当する税率を探すのが大変です。

同じ商品にかかる税率としては、概ね簡易税率の方が低いものが多いのですが、なかには一般関税率の方が低くなっている品目もあります。簡易税率を適用できる場合であっても、一般関税率を希望する場合は一般関税率を適用することができます。一般関税率が無税とされているものについては、そちらが優先して適用されます。

なお、消費税について、税関のホームページで「内国消費税」と「地方消費税」とに分けて書かれています。私たちは日常的に「消費税」と呼んでいますが、正確にいうと、この2つを足したものが「消費税」です。輸入品にかかる消費税を計算するときにはこの2つを別々に計算してから足しますが、10%で一括して計算した場合との差額は微々たる金額になることがほとんどなので、「消費税10%」と考えておけばほぼ問題ありません。

輸入関税はいくらから発生するのか?

実際に輸入関税を計算してみましょう。個人輸入で海外製品を購入しようとする場合は、「できるだけ関税がかからない範囲内で輸入したい」と考える人も多いでしょう。そこで、輸入関税がいくらからかかるのかについて先に結論をお伝えすると、「課税価格の合計が1万円を超える場合」に輸入関税がかかります。

ただし、個人使用目的で輸入する場合と商売目的で輸入する場合とでは計算方法が違います。購入価格が同じ商品を輸入する場合でも、個人使用目的なら輸入関税がかからず、商売目的だと輸入関税がかかるというケースも発生します。これらを順に、説明していきます。

個人使用目的の場合、関税がかかるのはいくらから?

関税がかかるのは、「課税価格の合計が1万円を超える場合」です。ということは、「課税価格」の計算方法が問題となります。

個人使用目的で輸入する場合は、次の計算式を使います。

課税価格 = 商品代金 × 0.6

この計算式で計算した金額が1万円を超えれば関税がかかり、1万円以内なら関税はかからないことになります。商品代金でいえば、1万6666円以内なら関税はかかりません。例として、次の商品Aと商品Bの2つを個人使用目的で輸入するとして計算してみましょう。個人使用目的の場合の関税の計算には、保険料や送料は含まれません。

| 商品A | 商品B | |

|---|---|---|

| 商品代金 | 40ドル | 80ドル |

| 保険料 | 5ドル | |

| 送料 | 20ドル | |

商品代金は、120ドル(40ドル+80ドル)です。課税価格は、72ドル(120ドル×0.6)となります。

1ドルが137円だとすれば、課税価格は9,864円(72ドル×137円)なので1万円以内となり、関税はかかりません。仮に1ドルが140円だったり、商品Aの代金が100ドルだったりした場合は課税価格が1万円を超えるので、関税がかかることになります。

個人使用目的の場合、いくら関税がかかる?

個人使用目的で輸入する場合に関税がかかるケースで、具体的にいくら関税がかかるのか、例をあげて計算してみましょう。たとえば、海外製のアクセサリーを購入して輸入するとします。

ここで注意が必要なのは、関税率には「簡易税率」と「一般関税率」の2種類があるということです。

・課税価格が総額20万円以下なら簡易税率

・20万円を超える場合は一般関税率

この2つが適用されます。

課税価格は「商品代金×0.6」ですから、商品代金が約33万3333円以内なら簡易税率、それを超える場合は一般関税率を適用することになります。アクセサリーの関税率は、簡易税率で5%、一般関税率で5.2%~5.4%とされています。ここでは、一般関税率5.2%として計算してみます。

【33万円のアクセサリーを個人輸入する場合】

33万円×0.6×関税率5%=9,900円

関税として9,900円を支払うことになります。

【35万円のアクセサリーを個人輸入する場合】

35万円×0.6×関税率5.2%=10,920円

関税として10,920円を支払うことになります。当然ですが、商品代金額が低いほど関税額も低くなります。

商売目的の場合、関税がかかるのはいくらから?

商品を誰かに売るなどの商売目的で輸入する場合には、関税額の計算方法が個人用目的の場合とは異なります。「課税価格の合計が1万円以内」まで関税がかからないことは個人使用目的の場合と同じですが、課税価格の計算方法が異なりますので、ご注意ください。

商売目的で輸入する場合は、次の計算式を使います。

課税価格 = 商品代金+配送料金+保険代金+その他費用

商品代金だけではなくいろいろな費用を加算しなければならない上に、個人使用目的の場合のように「×0.6」は認められません。例として、先ほどと同じように商品Aと商品Bの2つを、今度は商売目的で輸入するとして計算してみましょう。

| 商品A | 商品B | |

|---|---|---|

| 商品代金 | 40ドル | 80ドル |

| 保険料 | 5ドル | |

| 送料 | 20ドル | |

課税価格は40ドル+80ドル+5ドル+20ドル=145ドルとなります。1ドルが137円とすると、145ドルは19,865円となり、1万円を超えているため関税がかかります。仮に商品Aだけを輸入するなら、課税価格は65ドルとなり、1ドル137円で計算すれば8,905円となって、1万円以内なので関税はかからないことになります。

商売目的の場合、いくら関税がかかる?

では、個人使用目的で輸入する場合に関税がかかるケースで、具体的にいくらの関税がかかるのか、先ほどと同じように海外製のアクセサリーを輸入する例で計算してみましょう。

商売目的の場合も、課税価格が総額20万円以内かどうかで「簡易税率」と「一般関税率」のどちらかが適用されます。ここでは、アクセサリーを輸入する際に保険代金として1,500円、運賃が3,000円かかったとして計算してみます。関税率は先ほどと同じで、簡易税率5%、一般関税率5.2%とします。

【33万円のアクセサリーを個人輸入する場合】

(33万円+1,500円+3,000円)×関税率5%=16,725円

関税として16,725円を支払うことになります。

【35万円のアクセサリーを個人輸入する場合】

(35万円+1,500円+3,000円)×関税率5.2%=18,434円

関税として18,434円を支払うことになります。個人使用目的の場合よりも関税がかかりやすく、かつ関税額も高くなりますが、輸入目的を偽って申告するとペナルティがあるので、正直に申告するしかありません。

アメリカからの輸入関税はいくらから発生するか?

ここでは、アメリカの関税について、基準をご説明します。

アメリカの関税の課税基準

アメリカの関税は、何を基準に課税されるのでしょうか。それは、輸入する物の個数、重量、体積などの「輸入量」と「輸入価格(FOB価格と呼びます)」です。輸入者自らが関税率表に基づき、自己申告という形で納税します。品目次第では、従価課税、従量課税、併用課税も適用される場合があります。

輸入価格(FOB価格)がドルではない通貨建ての場合は、船荷証券に記載されている輸出日時点の「公定換算レート」を使い、ドル換算します。

また、アンチダンピング関税・相殺関税という特殊関税も存在し、米商務省によって定められた関税率が適用されます。

輸入時に納入する関税は予定納税です。そのため、納税した金額と、通常3~4か月以内(長くとも1年以内)に通知される確定関税との間に差額が発生するケースがあります。不足した場合は追加で納税し、過剰な場合は還付されます。

なお、これを関税清算と呼び、輸入者が不服を申したてることも可能です。

また、関税は1回16,666円を超える商品を購入する場合に発生します。

中国輸入の関税はいくらから発生するか?

続いて、中国の関税についてご説明します。中国輸入の関税の特徴は、「個人輸入」と「商用輸入」でそれぞれ関税が異なる点です。

中国輸入の関税は「個人」と「商用」で異なる

まず、「個人」の場合、課税価格が1万円を超える場合、商品代金の60%が課税対象となります。

ですが、例外もあります。パンスト・タイツ、手袋・履物、革のバッグ、スキー靴、ニット製衣類などは、ギフトとして居住者に贈られたものを除き、課税価格1万円以下でも免除されません。

続いて、「商用」の場合、商品代金に加え、送料、保険、その他経費を含めて全ての金額が課税対象となる点が「個人」との違いです。

そして、「個人輸入」と「商用輸入」ともに、課税価格が20万円以下の場合は「簡易税率」が適用され、20万円超の場合は「実行関税率」が適用されます。

「実行関税率」とは通常の関税率のことで、数千もの品目分類によって、税率が変わります。一方、「簡易税率」とは、区分を7つに集約し、簡易的に計算できるようにしたものです。

関税はいくらから発生するか?(韓国の場合)

ここでは、韓国の関税の体系や種類、課税基準について確認していきます。

韓国の関税の体系

国定関税率と国際協力関税があり、この記事では国定関税率について説明します。

国定関税率は3種類あり、それが、基本税率、暫定税率、弾力関税率です。

さらに、弾力関税率には緊急関税、報復関税、季節関税、農林畜産物への特別緊急関税、相殺関税、ダンピング防止関税、調整関税、割当関税、便益関税、一般特恵関税があります。

輸入にかかる税金について

輸入時にかかる税は4つあります。輸入関税、付加価値税、特別税、追加税です。

その内、特別税とは、自動車、バイク、アルコール類、石油・歴青油およびその製品などに課せられる税です。

また、追加税とは、石油1リットルあたり0.02ドル、軽油1リットルあたり0.04ドル課される税のことです。

なお、関税は、1回16,666円を超える商品を購入する場合に発生します。

韓国の関税の種類

韓国の関税は、課税対象により、「輸入税」「輸出税」「通過税」の3つに分かれています。

さらに、課税目的により「財政関税」「保護関税」の2種に分かれ、課税根拠により「国定関税」「協定関税」の2種に分かれます。

また、課税の方法によって「従価税」「従量税」「混合税」の3つに分かれます。

続いて、「従価税」「従量税」「混合税」について、詳しく説明します。

従価税とは、輸入品の「価」格に対して課税します。税率が同じなら、価格が高いほど税金が高くなります。

従量税とは、輸入品の「量」に対して課税します。実際には、個数や重量などです。税率が同じなら、多いもの、重いもの、大きいものが、税金が高くなります。

混合型とは、従価税と従量税を併用する課税方法です。

韓国の課税基準

韓国では、輸入品のCIF価格、もしくは数量が課税標準となります。

CIF価格とは、価格(Cost)、保険料(Insurance)、運賃(Freight)を含む価格です。

台湾の関税はいくらから発生するか?

最後に、台湾の関税についても説明します。

関税の体系、種類、課税基準について確認していきましょう。

なお、関税は、1回16,666円を超える商品を購入する場合に発生します。

関税の体系について

台湾の関税の特徴は、輸入元の国により税率が異なる点です。具体的には、「カラム」という分類があり、輸入税率は、「カラムⅠ」「カラムⅡ」「カラムⅢ」の3つに分けられます。

「カラムⅠ」の税率は、「WTO加盟国(地域)、または台湾と互恵待遇を有する国・地域からの輸入物品」に適用されます。なお、互恵待遇とは、お互い同程度の優遇措置を行っていることです。日本の場合はこの「カラムI」の税率が適用となります。

「カラムⅡ」の税率は、「特定の開発途上国や地域、台湾と自由貿易協定を締結する国・地域からの特定輸入物品」に適用されます。

「カラムⅢ」の税率は、カラムⅠとカラムⅡが適用されない輸入物品に対して適用されます。

ですので、同じ品目だとしても、「カラムⅠ」の国と「カラムⅡ」の国では税率が異なります。

なお、注意点を3点挙げておきます。

1.カラムⅠ、Ⅱを同時に適用できる輸入物品もあります。その場合、より低い税率が適用されます。

2.「割当関税」という制度があります。国内製品保護のため、割り当てられた品目については、競合の輸入製品が一定数以上に達した場合、関税率が上がります。

3.輸出貨物の物品税、輸入原料関税、営業税の還付に関し、カラムⅠ、Ⅱの場合は輸入時の適用税率に基づき計算されます。カラムⅢの場合は、カラムⅠの税率が適用されます。

関税の種類について

台湾の関税は、「税関輸入税則」に従って課されます。「従価税」「従量税」の2種類があり、税関で徴収されます。

「従価税」は、輸入品の「価」格に対して税金を課します。同じ税率であれば、価格が高くなればなるほど税金が高くなります。

「従量税」は、輸入品の「量」に対して税金を課します。量とは、例えば個数や重量です。同じ税率であれば、より数が多く、より重く、より大きくなればなるほど、税金が高くなります。

なお、「複合税」と呼ばれる、「従価税」と「従量税」を併用するケースもあります。同じ品目の内、「従価税」税率と「従量税」税率の両方が該当する際には、高い税額が課されます。

課税対象額について

従価税で課税される輸入品について、課税対象額は「輸入品が輸出元の国から台湾へ届くまでに実際に支払った、もしくは支払うべき価格」で計算されます。

また、輸入品に対する支払額に以下の費用が含まれていない場合、それらを含めた金額で課税されます。

・買主が負担するコミッション、手続き費用、容器や包装の費用

・買主が無償または割引額で売主にその品目の生産を提供したり、原材料や生産に必要な物品や技術などの役務を提供した場合、合理的計算に基づく金額または割引額

・取引条件に則り、買主が支払う権利金・報酬

・買主が輸入貨物を使用したり処分する際に売主に支払う金額、または支払うべき金額

・輸入港湾までの運送にかかる運賃、運搬費、積み下ろし費

・保険費

個人輸入の関税についてのアドバイス

個人使用目的の場合と商売目的の場合では、輸入関税の金額がずいぶん違ってくることがわかります。ここからは、個人使用目的で輸入する場合の関税について、いくつかアドバイスをします。

なお、前の計算例は、税関のホームページに掲載されている実行税率表を見て関税率を調べて正確に計算しましたが、もっとざっくりと概算する方法もあります。簡易税率を適用する場合には、平均的な関税率が10%と言われているので、おおよその関税額が分かれば十分という場合には、とりあえず関税率10%で計算してみましょう。実際の関税額とは数%分の誤差が出ますが、大ざっぱにでも関税額を把握したい場合にはオススメの計算方法です。

「個人使用目的」の意味を正確に知っておこう

個人使用目的で輸入することも、商売目的で輸入することも、個人で輸入する場合は「個人輸入」だと思っている方が多いですが、この理解は正しくありません。「個人輸入」とは個人使用目的で輸入することを意味します。商売目的で輸入することは「小口輸入」といいます。

関税上は「個人輸入」か「小口輸入」かで輸入目的を判断されるので、この点は正確に理解しておきましょう。ここでは、個人輸入の「個人使用目的」の意味を詳しくみていきます。

まずは、次の表をご覧ください。個人使用目的に当たる場合と当たらない場合をまとめてみました。

| 個人輸入した物を | 個人的に使用する | ○ |

| 誰かに無償であげる | × | |

| 誰かに貸す | × | |

| 誰かに売る | × | |

| 個人輸入を | 誰かと一緒に行う | × |

個人使用目的とは、輸入した物を自分で個人的に使用する目的をいいます。それ以外の目的があると「個人使用目的」とはいえなくなります。他人に売ることはもちろん、誰かに無償であげることも、誰かに貸すことも、誰かと共同で輸入することも「個人使用目的」には当たりません。

家族や友人などに頼まれて、代理で輸入する場合もダメです。自分が使用するために自分が輸入する場合のみが、「個人使用目的」に当たります。

個人輸入の関税上のメリット

「個人使用目的」と認められるのは、輸入した物を自分だけで使用する場合に限られますが、個人使用目的と認められれば、2つの大きな関税上のメリットがあります。

①関税額が低い

②関税がかからないことも多い

先ほどの計算例からも明らかですが、この2つは「商売目的」の場合とは異なる「個人使用目的」の大きなメリットになります。①の「関税額が低い」のはなぜかというと、課税価格を低く評価できるからです。「課税価格」とは、税金の計算をするときに税率をかける対象となる金額のことです。

個人使用目的で輸入する場合の課税価格は、「商品価格×0.6」です。商売目的の場合の課税価格が「商品価格+配送料金+保険代金+その他費用」であるのと比べると、かなり有利であることが分かります。個人使用目的の場合は「商品価格」のみが対象となり、しかも60%に軽減されます。

たとえば、海外のAmazonで商品を購入して輸入する場合に関税がいくらかかるのかを知りたい場合、個人使用目的の場合は画面上に表示されている商品価格だけを見ればわかります。その商品価格に0.6をかけた金額が課税価格になり、課税価格に税率をかけた金額が関税額になります。税率は品目ごとに多種多様ですが、おおよその関税額を知りたい場合は10%で計算すれば、正解に近い金額を割り出すことができます。

②の「関税がかからないことも多い」というのも、課税価格を低く評価できることによる結果です。個人使用目的でも商売目的でも、課税価格が1万円以下であれば免税されるのは同じです。個人使用目的の場合は課税価格の計算方法が有利になっているので、商売目的の場合よりも関税がかからないケースが多くなるのです。

前述の「個人使用目的の場合、いくらから関税がかかる?」と「商売目的の場合、いくらから関税がかかる?」でご紹介した計算例をもう一度確認してください。同じ商品を輸入する場合でも関税がかかるかどうかの結論が違ってきます。商品価格が合計120ドルの商品Aと商品Bを購入して輸入する場合、個人使用目的なら関税がかからず、商売目的なら関税がかかるという結果になっていました。

個人輸入の関税を計算するときの注意点

これまでにも関税の計算例をいくつか紹介してきましたが、どれもわかりやすいようにシンプルな例をあげてきました。ここでは、実際にアメリカのAmazonの画面を見ながら関税を計算するときの注意点を確認していきましょう。関税を計算するときの注意点は、以下の3つです。

1. 海外小売価格を確認し、その価格に0.6をかける

2. 段ボール1箱の中の商品の「合計価格」を計算する

3. 2の金額で計算した課税価格が「20万円以内か」に注目する

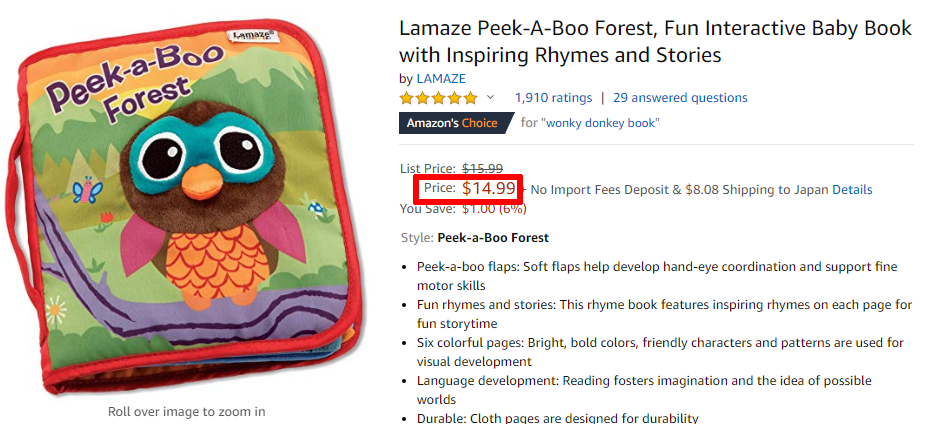

1. 海外小売価格を確認し、その価格に0.6をかける

海外小売価格というのは、アメリカのAmazonで商品を購入するときに商品の画面に表示されている価格のことです。

こちらの例では、海外小売価格は14.99ドルです。関税は日本円で計算するので、この金額にまず「為替レート」をかけます。

為替レートというのは、1ドルが何円に相当するかという比率のことです。為替レートは税関のホームページの「外国為替相場」を見て確認するのが最も正確です。

海外小売価格に為替レートをかけ、さらに0.6をかけた金額が課税価格となります。課税価格が1万円以内なら関税と消費税は免税になります。今回の例で、仮に為替レートが1ドル=137円として課税価格を計算してみましょう。

14.99ドル×137円×0.6=1232円

課税価格は1232円となり、1万円以内なので関税と消費税は免税となります。

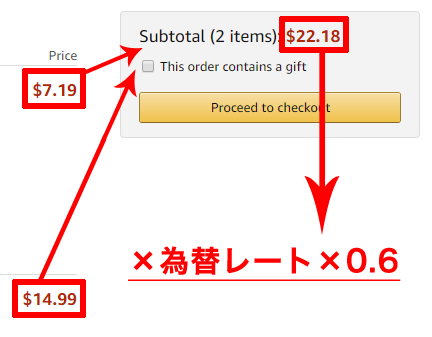

2. 段ボール1箱の中の商品の「合計価格」を計算する

商品を購入するときに、一度に複数の商品を購入することもあるでしょう。その場合は、一つひとつの商品価格に注目するのではなく、段ボール1箱の中に梱包する商品の「合計価格」に注目しましょう。

関税を計算するときは、この「合計価格」に為替レートと0.6をかけた金額が課税価格となります。こちらの例で計算してみましょう。

アメリカのAmazonで、7.19ドルの商品と14.99ドルの商品を同時に購入して、1つの段ボール箱で送ってもらうとします。為替レートが1ドル=137円とすると、この場合の課税価格は以下のようになります。

(7.19ドル+14.99ドル)×137円×0.6=1,823円

課税価格は1,823円となり、1万円以内なので免税となります。仮に、もう1つ150ドルの商品を購入して、上の2つと合わせて3つの商品を1つの段ボール箱で送ってもらう場合なら、課税価格は以下のようになります。

(7.19ドル+14.99ドル+150ドル)×137円×0.6=14,153円

この場合は課税価格が14,153円となり、1万円を超えるので関税がかかることになります。なお、一部の商品には、この「課税価格1万円以内は免税」というルールが適用されないので、注意してください。

「一部の商品」は関税定率法施行令第16条の3に定められています。主な商品としては、酒、たばこ、革製のバッグ、パンスト、タイツ、手袋、靴(革靴)、スキー靴、ニット類などがあります。

3. 2の金額で計算した課税価格が「20万円以内か」に注目する

2では1つの段ボール箱の中の商品の合計価格で計算した課税価格が「1万円以内か」に注目して、関税がかかるかどうかを判断しました。その課税価格が1万円を超える場合は関税がかかりますが、次は「20万円以内か」に注目します。

20万円以内なら少額輸入貨物の「簡易税率」を適用できますが、20万円を超えると「一般関税率」しか適用できないことになります。たとえば、商品価格1,000ドルの商品A、750ドルの商品B、500ドルの商品Cの3つを同時に購入して1つの段ボール箱で送ってもらう場合、為替レートが1ドル=137円だとすると、課税価格は以下のようになります。

(1,000ドル+750ドル+500ドル)×137円×0.6=184,950円

課税価格は184,950円となり、20万円以内なので簡易税率を適用することができます。商品価格の合計が約2,433ドル以上になると課税価格が20万円を超えるので、一般関税率を適用しなければならなくなります(1ドル=137円の場合)。

一般関税率は数千もの品目ごとに税率が細かく分類されているので、購入する商品にかかる税率を調べるのが大変です。それに対して簡易税率は、ざっくりと7つの区分に税率を分類しているので、簡単に調べることができます。また、同じ商品に適用される税率も、簡易税率の方が概ね低い場合が多いというメリットもあります。

なお、特定の貨物については課税価格の合計が20万円以内でも簡易税率を適用することができないので、ご注意ください。「特定の貨物」は関税定率法施行令第1条の3に定められています。主な貨物としては、コメ、ミルク、ハムなどの食肉製品、たばこ、塩、旅行用具、革製品、ニット類、履物、身辺用模造細貨類(卑金属製のものを除く)などがあります。

輸入代行業者の関税計算はざっくりしている

個人輸入をする場合、多くの人は輸入代行業者を利用しています。Amazonで海外製品を購入する場合も、Amazonが手配した業者が輸入手続きや配送を行うことになります。

輸入代行業者を利用する場合は関税の支払い手続きも代行してくれます。ほとんどの場合は関税の見積額を提示してお金を預かり、納税後に精算するという形をとります。

この輸入代行業者が提示してくる見積額は、法律で決められたとおりに正確に計算した金額ではなく、ざっくりと計算した概算額であることが多いです。それも、実際の関税額よりも見積額の方が高い場合がほとんどです。これは、もし見積額が実際の関税額よりも低ければ、足りない分を業者が立て替え払いした上で顧客に追加請求しなければならず、業者の取りっぱぐれが生じる恐れがあるためです。

見積額が実際の関税額よりも高ければ、業者は納税後に余った金額を顧客に返金すれば済むので、取引をスムーズに進めることができます。業者は毎日膨大な作業をこなさなければならないので、このように概算で見積もりを出して、多めの金額を預かるようにするしかないのでしょう。

Amazonなどで海外製品を購入して費用を前払いするときに「関税額が高すぎる気がする…」と感じる人も多いはずですが、それはこのような事情が原因です。正確な関税額との差額は精算してもらえるので、ご安心ください。

では、以上の内容についても計算例をあげてみましょう。例えば、衣類、靴、ジーンズを同時に購入して1つの段ボール箱で送ってもらう場合、関税率と海外小売価格が以下のとおりだとして、関税額を計算してみます。

| 品名 | 関税率(実際の関税率とは異なる) | 販売価格 |

|---|---|---|

| 衣類 | 10% | 5000円 |

| 靴(革靴以外) | 3% | 20000円 |

| ジーンズ | 5% | 60000円 |

【衣類にかかる関税額】

5,000円×0.6×10%=300円

【靴にかかる関税額】

20,000円×0.6×3%=360円

【ジーンズにかかる関税額】

60,000円×0.6円×5%=1,800円

3つの商品で合計2,460円(300円+360円+1,800円)の関税がかかります。これが法律上正確な関税額であり、税関で支払う金額になります。

しかし、輸入代行業者が見積もりを出すときには、このように正確な計算は行いません。どのように計算するのかというと、複数の商品の関税率のうち、最も高い税率を全品に適用して計算することが多いです。今回の例でいえば、衣類の関税率10%が最も高いので、これを靴にもジーンズにも適用して計算します。

(5,000円+20,000円+60,000円)×0.6×10%=5,100円

見積額は5,100円となります。業者は顧客から5,100円を預かり、税関で2,460円を納税し、差額の2,640円を顧客に返金することになります。輸入代行業者を利用する場合には、関税の見積額が高くなるということを覚えておきましょう。

なぜ関税金額ははっきりと分からないのか?

関税は関税法に基づいて計算するので、課税金額の目安は調べれば確認できます。ですが関税法に基づいて計算しようとすると、輸入国や原産国、為替レートなどに合わせた複雑な計算が必要になってきます。

さらに最終的に関税の金額は、税関によって決められます。なので計算が複雑という点と最終的な金額は税関によって決められるという理由から、関税金額ははっきりと分からないのです。

例えば同じ商品であっても、見方によっては商品のカテゴリに差が出ることもあります。自分では革製品だと思っていても、税関が金属製品だと判断すれば課税額は変わっていきます。

このような背景から、正確な関税金額は税関の手続きが完了するまで分からないのです。

個人輸入の関税について重要ポイントをおさらい

個人輸入をした場合の関税について、重要なポイントをおさらいしておきましょう。

課税価格が20万円以内なら簡易税率を適用できる

課税価格が20万円を超えると、一般関税率しか適用できないことにご注意ください。簡易税率は一般関税率よりも多くの品目で税率が低くなっていますが、中には逆転して一般関税率の方が低くなっている商品も一部あります。

簡易税率を適用できるケースでも、希望すれば一般関税率を適用することができます。しかし、その逆に、一般関税率を適用すべきケースで簡易税率を適用することはできません。

また、「20万円以内かどうか」の対象となるのは「課税価格」です。課税価格は、個人使用目的の場合は「商品価格×0.6」ですが、商売目的の場合は商品価格に配送料金や保険代金、その他の費用を加えた金額の100%になるのでご注意ください。商売目的の場合は、配送料金や保険代金、その他の費用を抑える工夫をすることによって、関税をある程度抑えることができます。

簡易税率についてのおさらい

簡易税率を適用するメリットは、

・購入する商品にかかる税率を探しやすい

・概ね、一般関税率より税率が低く設定されている品目が多い

という2点にあります。

できれば、簡易税率表と一般関税率表を、税関のホームページでご覧になることをオススメします。

衣類について見ると、一般関税率は衣料品の種類ごとに細かく分類されているのに対して、簡易税率では一律10%となっています。なお簡易税率は、海外へ旅行して帰国する際の携帯品及び別送品や、関税が無税となるもの、免税されるもの、日本の産業への影響を考えて簡易税率を適用することが適当でないとされる商品には適用されないのでご注意ください。

課税価格とは、購入価格の6割のこと

関税を計算するときにうっかりしていると、「購入価格×関税率」で計算してしまうことがあります。正しくは「課税価格×関税率」であり、課税価格は「購入価格×0.6」です。

たとえば、5万円の衣類を購入して輸入する場合、課税価格は5万円×0.6=3万円となります。関税額は、これに税率をかけて計算します。簡易税率を適用するとすれば、衣類の関税率は10%なので、3万円×10%=3,000円が関税額となります。

なお、輸入する際に購入価格が不明確な場合は、後日、税関から購入価格を尋ねる照会書が届きます。もし、これが届いたら適当に回答せずに、明細書やレシート、ネットで購入した場合は決済画面をプリントアウトするなどして正確に回答してください。

消費税の計算について補足

消費税は、実は「内国消費税」と「地方消費税」を合計した税金のことを言います。国の機関である税務署がいったん事業者から消費税を徴収し、「内国消費税」を国の収入にした後、「地方消費税」を地方自治体に分配するというシステムが取られているのです。

現在は、内国消費税が7.8%、地方消費税が2.2%の合計10%になっています。

私たちが普段、日本国内で買い物などをする際は「10%」の税率だけを意識しておけば足りますが、税関では内国消費税と地方消費税を別々に計算して端数処理を行うため、10%で計算する場合とは消費税額が異なります。少し細かいですが、計算方法を紹介します。5万円の衣類を購入して輸入する場合を例として計算してみましょう。

【内国消費税】

(課税価格3万円+関税額3,000円)×内国消費税率7.8%=2,574円

100円未満は切り捨てることとされているので、2,500円が内国消費税額となります。

【地方消費税額】

地方消費税額は内国消費税額の22/78(100円未満切り捨て)とされています。

2,500円×22/78=705.1円(端数処理で700円)

700円が地方消費税額となります。

内国消費税2,500円+地方消費税700=3,200円

購入価格5万円の衣類を輸入する場合にかかる消費税は3,200円ということになります。単純に5万円に10パーセントをかけると5,000円ですから、輸入消費税は一般の消費税よりも少し安くなります。

個人輸入の関税について注意すべきこと

個人輸入するときの関税について、お話ししました。関税の大まかな仕組みを図にしてみましたので、確認してみてください。

-1-1024x1024.png)

あと、注意すべき点がいくつか残っているので、お伝えします。

免税対象外の商品がある

課税価格の合計が1万円以内の場合は免税となりますが、なかには免税対象外の商品もあります。主な商品としては、革製のバッグや手袋類、ニット製のTシャツやセーター等、スキー靴、革靴、その他本底が革製の履物類などがあります。

輸入禁止や規制されている商品がある

所有しているだけで犯罪になる大麻や麻薬、拳銃などはもちろん輸入できません。

また、拳銃を模したモデルガンのようなおもちゃも輸入禁止の対象です。

また、意外に思われるかもしれませんがソーセージやビーフジャーキーのような肉製品も輸入禁止の商品です。これは家畜伝染病が国内に入ることを防ぐために規制されています。

国内の飛行機に乗るときにモバイルバッテリーはスーツケースなどの預け入れる荷物にできないように、モバイルバッテリーには輸入でも規制がされています。

モバイルバッテリーは爆発する危険性から輸入は禁止されています。同様の理由でマッチやライター、可燃性の香水や除光液なども輸入禁止です。

ただし、スマートフォンなどの端末に入っている製品は許可されています。

通関手数料は通関業者によってまちまち

個人輸入をするときに関税がかかる場合、通関業者を利用するなら通関手数料を業者に支払う必要があります。主な業者の通関手数料を調べてみたところ、国際郵便が200円、フェデックスが1000円(税込)もしくは2%のうち高い方、DHLが1100円(税込)もしくは2%のうち高い方、UPSヤマトは1650円(税込)となっていました。

なお、以上の料金は荷物1つにつきかかる金額です。200円から1650円まで、けっこう幅があります。

関税の支払い方法

輸入代行業者を利用する場合の関税の支払い方法は、前払い・代引き・後払いの3種類があります。前払いはAmazonを利用する場合が典型例です。

Amazonを利用するときは決済のときに関税の見積額を前払いします。通常は実際の関税額よりも高めの見積もりになっているので、後日、差額が返金されます。

代引きは、配送業者が配達に来た際に、配達員に関税額を支払って商品を引き渡してもらう方法です。後払いは、商品を受け取った後に、業者から届く振込用紙などで振り込む方法です。

個人輸入の関税と消費税の関係で注意すべきこと

個人輸入の関税についても、消費税についてもいろいろと解説してきましたが、最後に1つ注意点をご説明します。それは、関税がかからない場合に消費税だけがかかる場合があるのか?ということです。

関税がかからず、消費税だけがかかる場合とは?

個人輸入する商品の課税価格の合計額が1万円以内なら、関税はかかりません。このことを「免税」といいます。免税される場合は、消費税もかかりません。

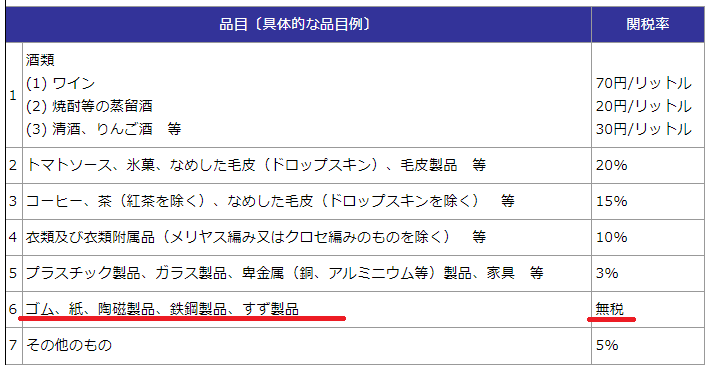

これに対して、条件付きで免税されるのではなく、初めから「無税」とされている品目があります。無税の品目に対しては、関税はかかりませんが、消費税がかかります。税関のホームページで簡易税率表を見ると、ゴム、紙、陶磁製品、鉄鋼製品、すず製品が無税となっているのがわかります。

これらの商品を輸入する場合は、「無税」とはいっても消費税はかかりますので、ご注意ください。

マイプロテインの関税はいくらから発生するか?

個人輸入による関税を理解するために、イギリスの小売業者でプロテインやフィットネスウェアなどを製造・販売しているマイプロテイン社からの商品購入を例にして考えてみます。

マイプロテインの商品を購入し、関税がかかるのは、以下の2パターンです。

・1回16,666円を超える商品を購入する場合

・フィットネスウェアを購入する場合

早速ご説明します。

1回16,666円を超える商品を購入する場合

既にお伝えした通り、1回16,666円を超えて商品を購入した場合、関税が発生します。

逆に、1回の購入額が16,666円以内なら、関税はかかりません。

フィットネスウェアを購入する場合

フィットネスウェア(衣料品)を購入する場合は関税がかかります。

1回の購入額が16,666円以内なら、関税はかかりませんとお伝えしたばかりですが、既にお伝えしたように例外があります。

酒、たばこ、革製のバックなどに加え、衣類も例外となります。ですので、マイプロテインでフィットネスウェアを購入した場合は、金額に関わらず関税が発生します。

Qoo10などの関税はいくらから発生するのか?

海外通販、例えば「Qoo10」や「BUYMA」では、具体的に誰がどのように関税を支払っているのでしょうか。

ここでは、海外通販に関する関税について解説します。

関税は購入者が負担する

関税は、基本的に、商品を輸入する人が負担します。

輸入のケースと輸出のケースをいくつか挙げて、誰が関税を支払うのかを確認していきましょう。

まず、「Qoo10」や「BUYMA」のような、海外から発送されるケースが多い通販サイトで商品を購入する場合の関税負担者は、以下の通りです。

・自分が使う商品を個人輸入する場合、関税は自分で負担します。

・販売するための商品を仕入れた場合も、関税は自分で負担します。

・海外の商品を買って日本の購入者宛に直送する場合、関税は購入者が負担します。

要するに、商品を受け取る人が関税を支払います。

続いて、商品を海外へ輸出する場合の関税負担者は、以下の通りです。

・自分が海外在住で、日本在住の相手に商品を送る場合は、関税は相手が負担します。このケースなら、日本在住なので、日本の関税率が適用されます。ですので、1回16,666円を超える商品を購入する場合に関税がかかります。

・日本から海外へ商品を輸出するなら、海外の相手が関税を負担します。相手が中国人なら中国の関税率が適用されるし、韓国人なら韓国の関税率が適用され、購入者が支払います。

関税率や税関の対応は国により変わるので、日本以外の国へ輸出する場合は、インターネットなどで調べれば、概算金額は分かるでしょう。

配送業者によって関税の支払い方法は異なる

関税が発生する商品は、通常、商品が配送先へ届いたときに支払います。配達員が商品を渡す際に金額を教えてくれるので、その金額を渡します。

配送業者によっては、その場でなく、後払いをするパターンもあります。

なお、BUYMAの商品には、「関税込」や、「関税はお返しします」のように記載されている商品があり、これは、出品者が「本来は購入者が払う関税を」代わりに負担するということです。

あくまでルール上は、輸入した人が払うのが関税です。

まとめ

個人輸入をするときに関税がいくらからかかるのか、関税や消費税に関することをひと通り解説してきました。最後に、ポイントをまとめます。

・個人で輸入するときの関税は、個人使用目的か商売目的かで大きく違う。

・個人使用目的の輸入では、海外小売価格の0.6倍が課税価格となる。

・この課税価格には、配送料金や保険代金などの費用は含めなくて良い。

・課税価格が1万円以内なら免税となる。

・1万円以内かどうかは段ボール1箱内の合計額で決まる。

・免税の場合は消費税も免税。

・ただし、「無税」の場合は消費税がかかる。

・課税価格の合計が20万円以内なら簡易税率を適用できる。

・関税額を見積もるときは、税率10%でざっくりと計算する。

この9点の重要項目を忘れずに、活動をしてください。関税や消費税が気になる方の参考に少しでもなれば幸いです。