海外から商品を購入する場合、関税の有無と税額が購入するかどうかの1つの判断基準となります。そのため、輸出事業者は関税について深く理解し、商品ごとの税額を明確に提示する必要があります。関税を曖昧にして販売すると、必ずと言ってよいほど関税について顧客から質問が寄せられます。

そこで今回は、アメリカへ輸出する場合を例に、「関税はいくらから発生するのか」の解説や、「関税の仕組み」と「関税の計算ツール」を紹介します。

関税の仕組み

最初に関税や関税率の仕組みと注意点を解説します。

関税とは?

そもそも関税とは、安い海外製品が売れて国内製品が売れなくなることを防ぐために課される「輸入品にかけられる税金」のことです。

関税は複雑

関税の仕組みは非常に複雑です。なぜなら、国・輸入目的・商品によって関税率が異なるからです。さらに、同じ商品でも輸入方法によって関税がかかったりかからなかったりします。

関税がかかるか否かは、大体以下の4つの要素で決まります。

- 配送業者

- 発送区分

- 荷物量

- 品目

まず1つ目は、配送業者です。選んだ業者次第で関税のかかりやすさが変わります。USPS(アメリカ合衆国郵便公社)などの国際郵便を利用した場合の方が、FedExやDHLなどの国際宅配業者を利用した場合よりも関税がかかりにくくなっています。その理由は通関方式にあります。通関の際、DHLなど国際宅配業者はすべての荷物の申告を行うため、100%関税がかけられます。しかし、USPS(アメリカ合衆国郵便公社)などの国際郵便は全ての荷物を申告するわけではありません。税関がいくつか荷物をピックアップして税率を計算するため、課税対象商品がスルーされることがあります。こういった事情があるため、国際郵便は関税がかかる場合とかからない場合があるのです。

2つ目は、発送区分です。発送区分は「商品」と「贈物」の2種類に大別できます。贈物として発送すると、関税がかかりにくくなります。

3つ目は、荷物量です。荷物の量が多ければ多いほど、関税がかかりやすくなります

4つ目は、品目です。関税のかかりやすさと関税率は、商品の品目によって様々です。税関は関税を多く取るために、関税率の高い商品を優先的にチェックしています。そのため、関税率の高い商品ほど関税がかかりやすくなっています。

関税率はHSコードで決まる

関税率は品目によって異なります。品目はHSコードという分類番号によって定められています。

HSコードは輸出時と輸入時に2回付与されますが、そもそも関税は輸入国を守るための税金であるため、採用されるHSコードは輸入時に付与されたものです。つまり、関税率を決めるのは輸入国の通関士ということになります。

関税率は通関士のさじ加減次第

つまり、関税率は輸入国の通関士のさじ加減次第ということになります。関税率0%の品目で申告して輸出しても、輸入国の通関士が別の関税率5%の品目だと判断した場合、5%の関税がかかってしまいます。

関税の負担

関税は原則として輸入者が負担します。しかし、インコタームズで貿易条件を別途取り決めた場合は例外です。

インコタームズとは、世界共通で使える貿易条件に関するルールです。

- どちらが通関費用を負担するか?

- どちらが関税、消費税の負担をするか?

- どちらが配送料の負担をするか?

- どこまでが輸出者の責任になるのか?

など細かい条件がインコタームズで定められています。

細かい貿易条件を取り決める際は、個別に交渉せずに「インコタームズの◯◯を採用します。」と伝えるのが一般的です。

輸出申告について

海外へ商品を輸出するには、税関へ輸出申告を行い許可をもらう必要があります。これを通関といいます。

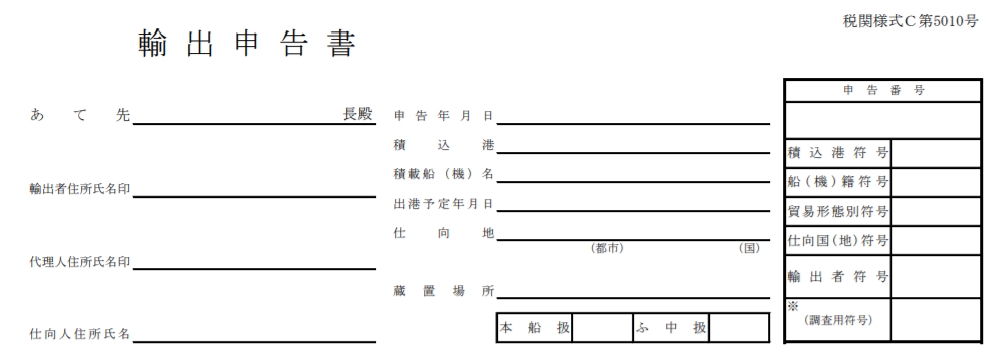

輸出申告に必要な書類

- 輸出申告書

- 仕入書(インボイス)

- 包装明細書(パッキングリスト)

- 輸出関連法令の許可書、証明書等

- 輸出免税物品輸出証明申請書、もしくは輸出申告書付表(消費税の輸出免税を受ける場合)

輸出申告書は税関のHPからダウンロードできます。

参考:輸出申告書

輸出申告書では、主に以下の内容を申告します。

- 貨物の記号、番号、品名、数量、価格

- 貨物の仕向地

- 仕向人の住所、氏名

- 貨物を積み込む船舶、航空機の名称、登録記号

- 貨物の蔵置場所

インボイスとは、商品の情報や取引条件が記載された証明書類です。日本では仕入書と呼ばれています。

パッキングリストは、輸出貨物の梱包状況の説明書類です。梱包状況は文章だけでは伝わりきらないため、パッキングリストには基本的に商品の写真かイラストを添付します。

20万円以下なら申請不要

ただし、輸出する商品が20万円以下の場合は輸出申告は必要ありません。郵便局にある「税関告知書」を添付して発送すれば問題なく輸出できます。

アメリカの関税システム

ここでは、アメリカの関税システムを説明します。

現在のアメリカの関税法は、1930年の関税法をベースとしたものです。1993年に税関近代化法が成立され、手作業で行われていた手続きが順次コンピュータに置き換えられています。

アメリカの関税率について

アメリカの関税率は、米国関税率表で定められています。北朝鮮やキューバを除き、大抵の貿易相手国は、NTR(正常貿易関係)となっています。その中でも、NTRの待遇が一年間に限定されている国は、毎回更新が必要です。また、イランのようにNTRとして扱われている国でも、アメリカの法律で商業取引が制限されている国も存在します。

NTRとして扱われている国が、アメリカの貿易相手国の多くを占めている場合、関税率は同じに設定されています。アメリカがNTR国の関税率を下げた場合、全てのNTR国でも同じ関税率が適用されます。

アメリカの関税率の分類について

アメリカでは、関税率が3つに分類されています。一般税率、特別税率、法定税率の3つが存在するので、それぞれ理解しておきましょう。

一般税率は、アメリカの貿易相手国の多くを占めているNTR国に適用される税率で、日本でも適用されています。ただ、日本の場合は日米貿易協定により指定されているものは、特別税率が別に適用されます。

特別税率は、一般特恵関税やFTAなどが挙げられますが、国や輸入品が特恵措置に適用されている場合に対しての税率です。

法定税率は、以前は共産国諸国向けの税率で適用されている国は多くありましたが、現在では北朝鮮とキューバの2ヶ国のみに適用されている税率です。

アメリカの課税の基準は、輸入量と輸入価格

ここでは、アメリカの課税の基準について解説します。

アメリカの課税は、輸入量と輸入価格を基準にしています。基本的には、関税率表に則って自己申告での納税になります。輸入品によって、従量課税や従価課税、併用課税などが適用される場合もあります。

輸入した際に納入する関税は、先払いの納税となります。そのため、確定関税と支払い金額に差額が生じる場合があります。その場合は、関税清算が行われ、差額分がプラスの場合は返金、マイナスの場合は回収されます。輸入者はこれに対して再審査請求をすることが可能です。

また、輸入価格がドルではない外国通貨で支払っている場合は、3ヶ月ごとに発表されている公定換算レートの使用が必要です。こちらは、特殊関税(アンチダンピング関税、相殺関税など)が設けられ、商務省が定めた関税率が適用されてます。

FTA(自由貿易協定)について

ここではFTA(自由貿易協定)について解説します。

FTAは、2国間の輸入や輸出、産業などに関する協定で、関税の削減や撤廃などを実施しています。

2020年1月1日に発効された日米貿易協定もその一つで、不平等条約とも呼ばれています。日米貿易協定は、日本とアメリカの貿易を拡大して、経済成長を目指すのを目的とされています。

以前は、WTO (世界貿易機関)が貿易のルールを決めていましたが、現在ではさまざまな国同士が独自の協定を結んでいます。その過程で、FTAのほかにもEPA(経済連携協定)やTPP(環太平洋経済連携協定)などの協定が誕生しました。

EPA(経済連携協定)は、2国間の関税のほか、「知的財産の保護」などが加えられた協定です。

TPP(環太平洋経済連携協定)は、日本語で環太平洋パートナーシップ協定という意味があり、複数の国同士で共通の協定を結ぶことです。

FTZ(外国貿易地域)について

ここではFTZについて解説します。

FTZは、世界各国で導入されている通関規制や関税などの特別待遇が適用される地域のことです。外国貿易地域法に則って1934年に作られました。

FTZに該当する地域は、通関の手続きや関税免除などが受けられ、輸入品も関税不要で保管できます。

ただし、アメリカで販売をするために、FTZからアメリカに商品を持っていく場合は、免除の対象外となります。

アメリカのHSコード

前述の通り、関税率は国によって異なるHSコードによって決定されます。ここからは、アメリカのHSコードについて解説します。

HSコードは国ごとに異なる

HSコードは世界税関機構(WCO)の「統一システムに関する国際条約(HS条約)」で定められた品目の分類番号です。世界税関機構(WCO)の加盟国・準拠国の世界約200カ国で使用されています。

HSコードは、品目を21種類のSectionに分類したもので、6桁以上の数字で構成されています。最初の6桁は基本品目分類番号と呼ばれる世界共通の分類コードですが、7桁目以降は国ごとに分類方法が異なります。日本ではさらに3桁が加えられ、合計9桁で表されることが多くなっています。

アメリカのHTSコード

しかし、中にはHSコードと違う規格の分類コードを使う国もあります。その代表格がアメリカです。

アメリカではHSコードの代わりにHTSコードが使用されています。HSコードでは6桁で表される基本品目分類番号が、HTSコードでは4桁で表されており、その末尾に計6桁の拡張コードが付加されています。そのため、HTSコードは計10桁で構成されています。

HSコードとHTSコードの間に互換性はありません。

HSコード・HSTコードの調べ方

HSコードやHTSコードは、Duty Calculatorやワールドタリフ(WorldTariff)といったWeb上のツールを利用すれば簡単に調べることができます。

HSコード・関税を調べるツール(1)Duty Calculator

輸出事業をしていると、しばしば顧客からHSコードや関税に関する質問が寄せられます。

HSコードや関税は税関のサイトで確認すれば分かりますが、品目が多く専門用語ばかりであるため非常にわかりにくいです。

そこでおすすめしたいツールが「Duty Calculator」です。

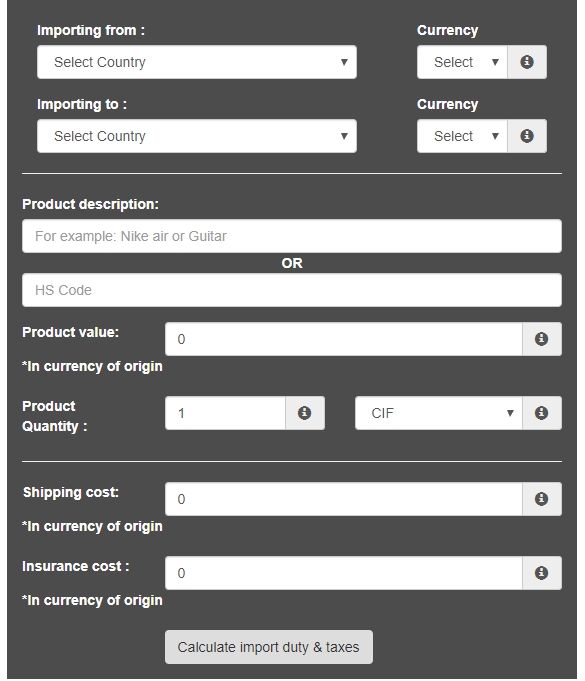

Duty Calculatorの使い方

Duty Calculatorの使い方は簡単です。必要事項を入力・選択して「Calculate import duty & taxes」をクリックするだけで計算できます。

各項目の日本語訳は次のとおりです。

| 各項目 | 日本語訳 |

|---|---|

| Importing from | 輸出国 |

| Importing to | 輸入国 |

| Currency | 通貨単位 |

| Product description | 商品説明 |

| Product value | 商品価格 |

| Product Quantity | 商品個数 |

| Shipping cost | 送料 |

| Insurance cost | 保険料 |

Product description(商品説明)に関しては、HSコードが分かっている場合はHSコードを、HSコードが分からない場合は商品名やブランド名を入力してください。

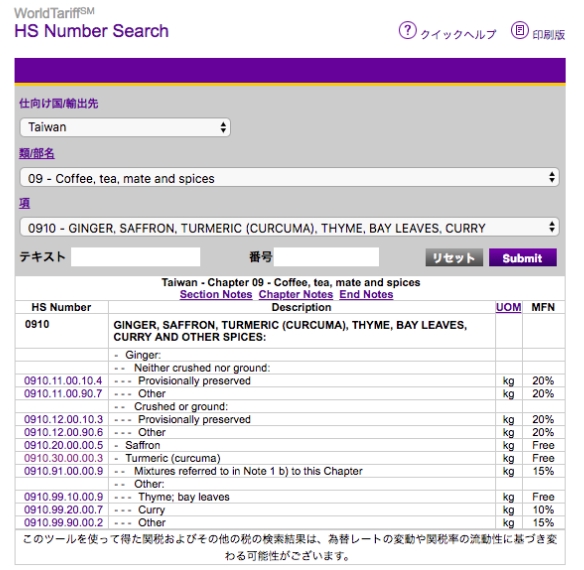

HSコード・関税を調べるツール(2)ワールドタリフ(WorldTariff)

HSコードや関税を簡単に調べられるツールがもう一つあります。それはワールドタリフ(WorldTariff)です。

ワールドタリフはFedExが提供する有料サービスですが、JETRO経由で登録すれば無料で利用できます。

ワールドタリフ登録方法

ワールドタリフはJETROのホームページから行います。

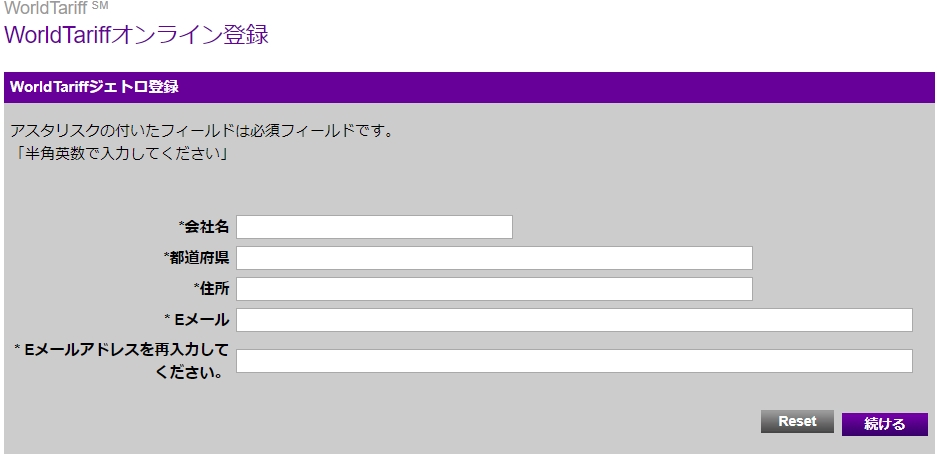

ページ内にある「ユーザー登録」ボタンをクリックすると、FedExのワールドタリフ登録ページが開きます。必要事項を半角英数で入力して「続ける」をクリックしてください。

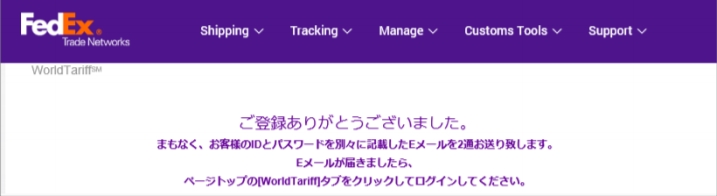

以下のような画面になれば登録完了です。30分以内に確認メールが届きます。

ワールドタリフの使い方(HSコードが分かっている場合)

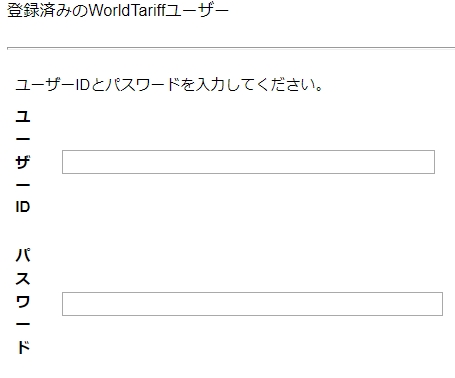

登録が完了したら、まずはワールドタリフにログインしてください。

ワールドタリフの検索方法は簡単です。HSコードが分かっている場合は、輸出国を選択した後、「番号」欄にHSコードを入力して検索してください。

ワールドタリフの使い方(HSコードが分からない場合)

HSコードが分からない場合は、輸出国を選択した後、「テキスト」欄に商品名・カテゴリなどを入力して検索してください。

ワールドタリフの検索結果

検索結果は以下のように表示されます。

HSコード、品目情報、単位、MFN税率が表にまとめられています。

関税に関するトラブルは非常に多い

輸出事業で最も多いトラブルは関税絡みのトラブルです。

海外の顧客に販売する際は、関税が顧客負担であることだけでなく、適用される関税率は通関士のさじ加減次第なため関税率の低い品目で申告しても場合によっては負担額が増加する可能性があることもしっかりと顧客に伝えましょう。