海外から商品を輸入する場合、購入代金や送料の他に関税がかかりますが、ここでは、個人輸入に限定した関税についてまとめていきます。最初に注意して欲しいのは、個人輸入とは「個人使用目的」に限られるということです。販売やプレゼント、第三者との共同購入は個人輸入とは認められませんし、本人以外の家族用も個人輸入ではありません。

また、個人輸入でも関税と消費税は基本かかりますが、免除される場合もあります。知らないと損してしまう可能性もあるので、ここで学んでおきましょう。

まず、関税の基本を確認しておこう

関税を定義すると次のようになります。

「貨物がある境界線を通過するとき、それに割り当てて徴収する税。特に、外国から輸入する貨物に対して国家が課する税。税関で徴収する」

ここにはルールがあり、輸入する商品、目的、またどこから輸入するかによって関税額は変わります。まず、関税の基本をおさらいしておきましょう。

商品の種類によって関税率は変わる

輸入する商品によって関税額は変わりますが、とても細かく規定されています。例えば衣類の場合、材質だけでなく織り方によっても変わるのです。

細かくは後述しますが、例えば羊毛の場合、「重さが全重量の85%以上」という基準があり、税率は「3.2%」になります。

参考:実行関税率

商品は同じでも輸入する国によっては関税ゼロに

どの国から輸入するかによっても関税率は変わり、たとえ同じ商品でも、輸入先が変われば関税率も変わるのです。また、自由貿易協定(FTA)、経済連携協定(EPA)、環太平洋パートナーシップ協定(TPP)などの協定を結んだ国同士なら、関税がかからないケースもあります。

ある商品の関税率が30%と決まっていても、EPAを締結するタイなどの国から輸入する場合は関税が免除される、などの措置があります。同じ商品なら、そのような国から輸入したほうがコストダウンになるわけです。

販売か個人使用か。目的によっても税率は変わる

また、商品を「どんな目的で輸入するか」によっても関税率は変わります。販売目的で輸入する場合と、個人使用目的で輸入する場合、後者のほうが低い税率が適用されることが多くなります。

簡易税率の適用内におさめたほうが経済的

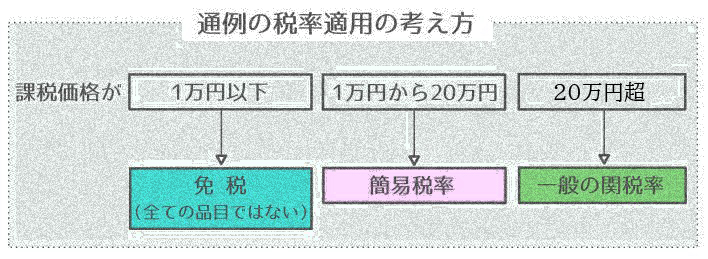

関税には大きくわけて「簡易税率」と「一般税率」の適用があります。個人輸入の場合、課税価格が1万円以下なら免税、1~20万円なら簡易税率の対象、20万円を超えると一般税率が適用されます。

簡易税率と一般税率では税率がかなり変わるケースもあるので、20万円をひとつの目安にすべきです。

知っておきたい、簡易税率の適用例

日本の税関のオフィシャルサイトには、簡易税率と一般税率の適用について詳しく説明されています。

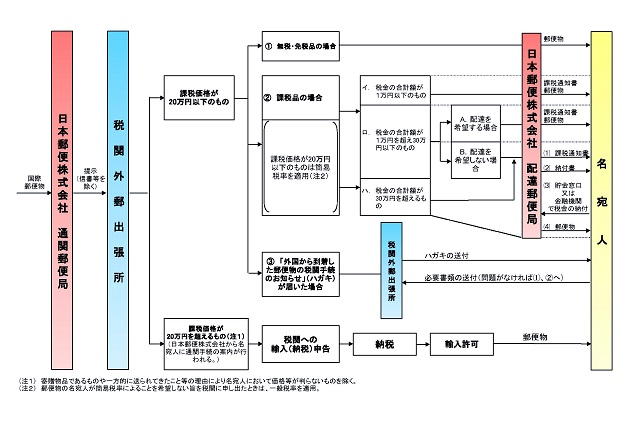

参考:国際郵便を利用して輸入

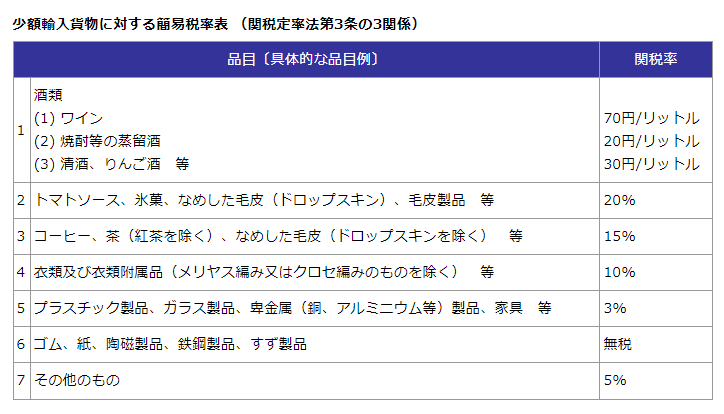

簡易税率の適用例をいくつかあげてみましょう。

| 種類 | 関税率 |

|---|---|

| 酒類 | |

| (1) ワイン | 70円/リットル |

| (2) 焼酎等の蒸留酒 | 20円/リットル |

| (3) 清酒、りんご酒 等 | 30円/リットル |

| ・トマトソース、氷菓、なめした毛皮(ドロップスキン)、毛皮製品 等 | 20% |

| ・コーヒー、茶(紅茶を除く)、なめした毛皮(ドロップスキンを除く) 等 | 15% |

| ・衣類及び衣類附属品(メリヤス編み又はクロセ編みのものを除く) 等 | 10% |

| ・プラスチック製品、ガラス製品、非金属(銅、アルミニウム等)製品、家具、玩具 等 | 3% |

| ・ゴム、紙、陶磁製品、鉄鋼製品、すず製品 | 無税 |

| ・その他のもの | 5% |

※詳しくは税関のオフィシャルサイトをご覧下さい。20万円を超える場合は一般の関税率が適用されます。

参考:少額輸入貨物の簡易税率

例えば衣類1着50,000円の買い物をしたとすると、次のとおりになります。

| 項目 | 金額 | 計算方式 |

|---|---|---|

| 課税価格 | 30,000円 | 購入代金50,000円×0.6 |

| 関税 | 3,000円 | 課税価格30,000円×0.1 |

| 内国消費税 | 2,500円 | 課税価格30,000円×0.78 ※端数処理あり |

| 地方消費税 | 600円 | (課税価格30,000円×0.22 ※端数処理あり |

| 通関手数料 | 200円 | 200円×荷物の個数 |

衣類の課税分類は大きく3つに分かれる

衣類の関税についてみていきましょう。種類、用途、材質、原産国等によって細かく規定され、似ている服でも関税率が異なることがあるため、要注意です。

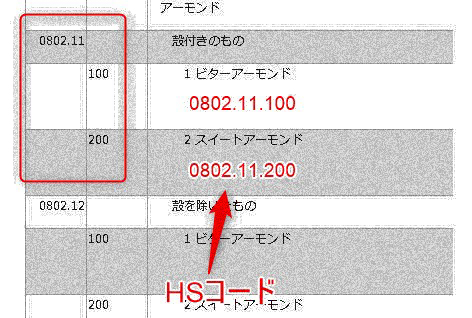

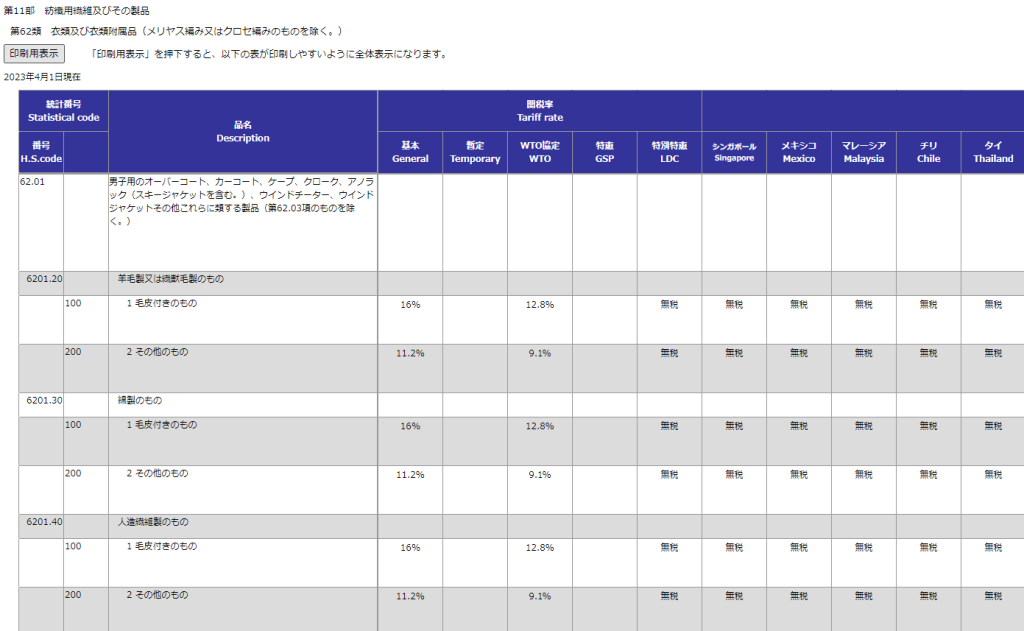

課税価格が20万円を超える購入品を輸入する場合は一般税率の適用となり、税率はとても細かな分類となります。これらは、HSコードとして表示されています。6桁の数字と品目をリスト化し、「どの品目に該当するか」を示した、世界共通の品目コードがHSコードです。

参考:第2部 植物性生産品

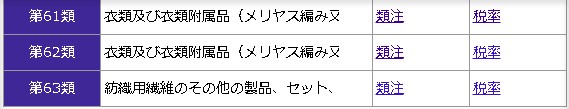

衣類は紡織用繊維に含まれ、HSコードは50~63類として分類されています。輸入する時点で服として完成されているものは61~63類となります。

| 第61類 | 衣類及び衣類付属品 (メリヤス編み又はクロセ編みのものに限る) | 税率 5.6~11.2% |

| 第62類 | 衣類及び衣類付属品 (メリヤス編み又はクロセ編みのものを除く) | 税率 4.4~16% |

| 第63類 | 紡織用繊維のその他尾製品、セット、中古の衣類、 紡織用繊維の中古の物品及びぼろ | 税率 3.9~9.6% |

ニット生地で作られたかどうかで分類が変わる

61類、62類、63類の3つに分けられるポイントは、メリヤス編み、またはクロセ編みの生地から作られた衣類か、です。これは「ニット製品」にあたり、下着、靴下、女性の服など多くが該当します。ニット生地で作られた衣類は61類、それ以外は62類、ニットかどうかにかかわらず中古衣類は63類に分けられます。

61類はメリヤス編み、クロセ編みに限定

もう少し詳しくみていきましょう。

メリヤス編み、クロセ編みに限定されるのが61類です。これは「かぎ編み、レース編み」とも呼ばれ、セーター、下着類などはほとんど該当します。関税率は「5.6%~11.2%」で、中古衣類、外科用機器は含みません。

62類はメリヤス編み、クロセ編み以外

メリヤス編み、クロセ編み以外の衣類は62類になります。税率は「4.4%~16%」で、中古衣類、整形外科用機器、外科用ベルトは含みません。

63類は革以外の中古衣類

63類は中古衣類になります。中古の定義は「紡織用繊維の物品」で、これは生地の材質に関わらず、布全般で作った衣類を指しています。関税率は「3.9%~9.6%」、基本的にすべての中古衣類が対象ですが、製品の一部、または全部に革が使われる場合は除外対象です。

税関のホームページで確認しよう

輸入しようとする衣類がどれに該当するかは、税関のホームページの「実行関税表」で確認できます。

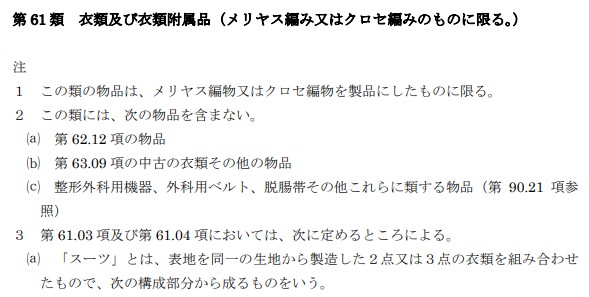

61類の類注をクリックすると、このようなページが表示されます。

かなり細かく規定されているので、これを参考に、輸入する商品がどこに該当するかを確認してください。

一般税率を知るための6つのポイント

個人利用目的の輸入で課税価格が20万円を超える場合は一般税率が適用されます。簡易税率よりも複雑になりますが、押さえるべきは以下の6つのポイントです。

・材質

・織り方、編み方

・刺繍の有無

・男性用か女性用か

・用途

・生産国

それぞれ補足していきましょう。

1.材質

材質について、「公益財団法人日本関税協会」のホームページを見ると、専門用語がたくさん並んでいますが、そもそも材質は「天然系」と「化学系」に大別されます。天然系は、動物や植物から採取したもので、化学系はいわゆる人工素材の総称です。

天然系か化学系かにかかわらず、これらの材質で作られた衣料が「紡織用繊維」となります。税関では、材質の配合率なども確認されます(例:エステル50%、綿50%など。)

2.織り方、編み方

衣類の材質がどんな織り方、編み方をされているかを調べます。

3.刺繍の有無

衣類の柄の一部として、またワンポイントで刺繍があると税率が変わります。

4.男性用か女性用か

衣類が男性用か、また女性用かによっても税率は変わります。

5.用途

作業用、スポーツ用など、その衣類が主にどんな用途で使われるかも確認します。

6.生産国

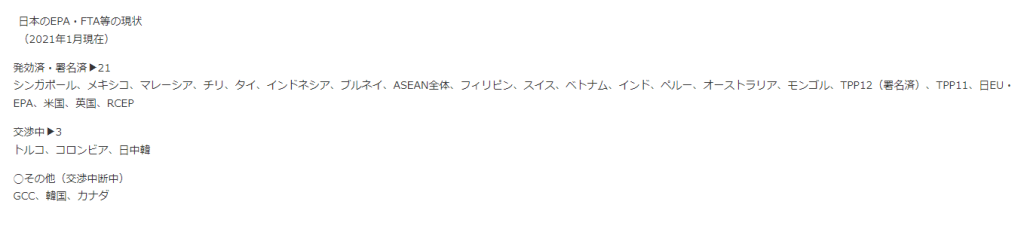

上の5項目で輸入する衣類の税率が決まりますが、ここで注意したいのが「EPA=経済連携協定」です。

EPAを締結している国同士で製造された商品に関しては、それぞれが関税を撤廃しています。撤廃対象には衣類も含まれるため、アパレルビジネスを考えているなら、以下の国から衣類を仕入れたほうが合理的です。

ヨーロッパ(ドイツ、フランス)、東南アジア(タイ、ベトナム、シンガポール)、カナダ、オーストラリアなどが原産国の衣類は、税率がゼロまたは軽減されます。

2023年6月現在、アメリカとは日米貿易協定の発効がされています。中国ほか数か国と交渉中の協定もあり、実現すれば関税率はグッと低くなるでしょう。

2023年6月現在のEPA締約国一覧

シンガポール、メキシコ、マレーシア、チリ、タイ、インドネシア、ブルネイ、ASEAN全体、フィリピン、スイス、ベトナム、インド、ペルー、オーストラリア、モンゴル、TPP12(署名済)、TPP11、日EU・EPA、米国、英国、RCEP

説明してきた6つを確認すれば、輸入の際の関税分類の特定(関税率)がわかります。自分で見つけるのは難しいなら、税関の事前教示制度を利用することもできます。

服を個人輸入する場合の税率、税額はどう確認する?

関税率を知るには、カテゴリー別に分類されたHSコードを知る必要がありますが、個人使用目的で輸入する服には、課税価格が1万円を超え20万円以下なら簡易税率が適用されます。

一般税率の場合、細かな品目分類から適用税率を探しますが、簡易税率の場合は大別した7区分で税率を確定します。ただし、携帯品及び別送品、関税が無税または免税になるもの、わが国の産業への影響を考慮し、適用することが適当でないとされている物品には、簡易税率は適用されません。

また、輸入者が一般税率の適用を希望した場合には、一般税率を適用します。

参考:少額輸入貨物の簡易税率

関税・消費税が免除になるケース

服を個人輸入するする場合、商品の購入代金に「0.6」をかけた金額が課税価格となり、この金額にたいして10%の関税がかかります。例えば50,000円の服を購入した場合、50,000×0.6で課税価格が「30,000円」となります。

ただし、この課税価格が1万円以下の場合、関税と消費税(内国消費税・地方消費税)が原則として免除になります。

関税・消費税が免除にならないケース

例えば50,000円の衣類を購入して輸入する場合、50,000×0.6で課税価格は「30,000円」となり、課税価格が10,000円を超えるので関税と消費税が課税されます。

衣類の関税率は10%(簡易税率)なので、30,000×10%で関税額は「3,000円」となります。

税関での消費税は、課税価格と関税額の合計に税率をかけて計算しますが、内国消費税7.8%、地方消費税2.2%とを分けて計算します。

内国消費税は、(30,000+3,000)×7.8%で「2,574円」のうち100円未満を切り捨てた端数処理後の額「2,500円」となります。

また、地方消費税は、(30,000+3,000)×2.2%で「674.6円」のうち100円未満を切り捨てた端数処理後の額「600円」となります。

つまり、関税額「3,000円」、内国消費税額「2,500円」、地方消費税額「600円」の合計額「6,100円」が徴収されることとなります。

課税価格が20万円を超えると一般税率で課税される

課税価格が20万円以下なら簡易税率10%の適用を受けられますが、20万円を超える場合、一般税率で課税されます。

参考:第62類 衣類及び衣類付属品(メリヤス編み又はクロセ編みのものを除く)

また、公益財団法人日本関税協会が提供している一般税率を簡単に検索できる「Webタリフ」というサービスもあります。

課税価格1万円以下は免税のはずが、課税されることも?

服を個人輸入するときの関税について整理しておきましょう。

- 課税価格を確認する(課税価格は、購入代金×0.6で計算する)

- 課税価格が1万円以下の場合、関税・内国消費税・地方消費税が原則免除される。

- 課税価格が1万円を超え20万円以下の場合、関税は簡易税率が適用できるが、内国消費税・地方消費税も課税される。

- 課税価格が20万円を超える場合、関税は一般税率が適用され、内国消費税・地方消費税も課税される。

課税価格が1万円以下で関税などが免税されるはずだが、まれに課税されてしまうケースがあります。これは、海外の郵便局で関税の処理が適切に行われていないことが原因です。

そんなときは、国内の郵便局と税関に連絡をして返金請求をしてください。

安い税率を適用してくれるヤマト国際宅配便

個人利用目的で輸入する場合、配送業者に「ヤマト国際宅配便」を選択できるときは積極的に利用しましょう。

課税価格が20万円を超えない場合は簡易税率の適用を受けられますが、商品によっては一般税率のほうが税率が低いことがあるので簡易税率ではなく一般税率を適用することもできます。

個人で税率を確認して海外へ注文するのは面倒なことですが、ヤマト国際宅配便は「税額が安くなるほうの税率」を適用して通関手続き行ってくれます。

例えばコーヒーをアメリカから個人輸入するときの関税率は、簡易税率なら「15%」、一般税率なら「12%」となるので、ヤマト国際宅配便なら税額が低くなるように一般税率12%を適用した手続きをしてくれるのです。

※複数種類の品目が多数混在する荷物等、状況により必ずしもこの対応が取られない場合もありますので注意してください。

国際郵便が税関をスルーするケースも?

国際郵便の場合、ごく稀に、税関でのチェックを受けずにスルー、というケースもあります。これは事故のようなもので、ヤマト国際宅配便のような業者が扱う場合、全ての商品をチェックするため、こうした事態は起こりません。

個人輸入の税金はどのタイミングで支払うのか?

最後に、関税をいつ支払えばいいのかにふれておきます。ヤマト国際宅配便の場合、国際郵便なら商品を受け取る際、配達員に支払います。

その場合、「税金」ではなく「着払い」と表現する配達員もいるようなので、費用明細で確認するようにしてください。Fedex、UPSなどの場合、商品到着後、納税請求書が送られてくることもあります。

納税額に疑問がある場合、税関に不服の申し立てができます。

詳しい情報を知りたい場合、関税相談を利用してください。

まとめ

衣類を個人利用目的で輸入する場合、関税率として「簡易税率」「一般税率」のどちらかが適用されます。通常は、商品の合計金額が1万円を超えて20万円以下なら簡易税率、20万円を超えるなら一般税率になりますが、20万円以下でも、商品によっては「一般税率のほうが安い」というケースもあるので、注意が必要です。

簡易税率の税率は5%、または10%となり、一般税率の場合は細かく分類されるため、ひと言で衣類といっても関税率は変わります。なるべく税額を抑えたい、面倒な手間を省きたいなら、購入金額は20万円以下、簡易税率の適用範囲内に収めたほうがいいかもしれません。